間違えると数十万の損?相続の相談先を決める5つのポイントと注意点

2021/8/19 情報更新

いざ自分が相続をする際に、誰に相談をすれば良いのか疑問を抱いている方が多いのではないでしょうか。

相続の専門家には、弁護士・税理士・司法書士・行政書士・銀行があります。

そこで、どのようなケースにおいて各専門家に依頼した方が良いのか、メリットや費用、依頼できる内容について詳しく解説していきます。

相続の相談を専門家に行うにあたって

法律の専門家には、税理士・司法書士・弁護士・行政書士などがいるため、誰に相続の相談を行えば良いのか悩んでしまうと思います。

ここでは、各専門家の得意分野や専門家選びを間違ってしまった時の費用などについて説明します。

自分にはどの専門家があっているのかをしっかりと見極めることで、余計な費用を抑えることができます。

法律の専門家でも得意分野が異なる

税理士・司法書士・弁護士・行政書士ではそれぞれの担当領域が異なるため、得意分野も異なります。

各専門家のメインとなる業務

税理士は相続税が発生する場合、司法書士は遺産の中に不動産が含まれている場合、弁護士は相続人同士で争いが生じている場合、行政書士は主に書類の作成などがメインになります。

また、弁護士の中にも遺産相続が得意な弁護士や事故が得意な弁護士など、得意分野が分かれていることがありますので、今までの実績などから判断することをおすすめします。

専門家選びを間違えると無駄な費用が発生する

専門家選びを間違えると無駄な費用が発生するとは、どのようなケースでしょうか。

無駄な費用が発生するケース

例えば、行政書士に遺産相続の相談をした場合、遺産の中に不動産が含まれていて名義変更を行わなければいけなくなった際には、行政書士は相続登記の手続きを行うことができないため司法書士に別途で依頼する必要があります。

このように、専門家によっては行える手続きと行えない手続きがあるため、注意する必要があります。

そのため、他の専門家を挟む必要が出てきて追加費用が発生するというようなケースが考えられるため、どの専門家に依頼をすれば良いのかは事前にしっかりと考えておく必要があります。

相続の専門家については下記記事もご参考ください。

・相続弁護士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

・相続税理士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

・相続診断士とは?資格取得の方法と費用・年収・将来性を徹底解説!

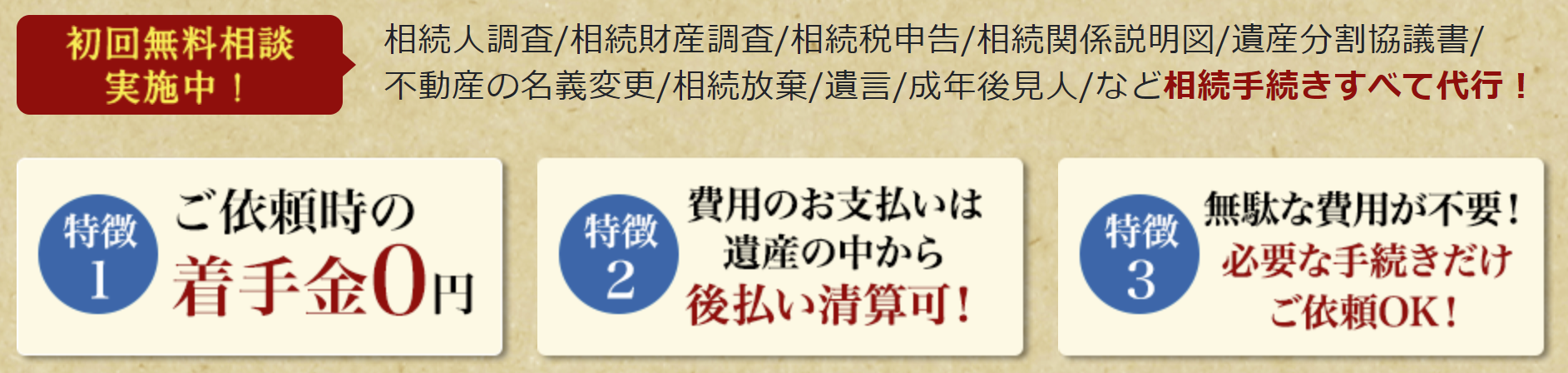

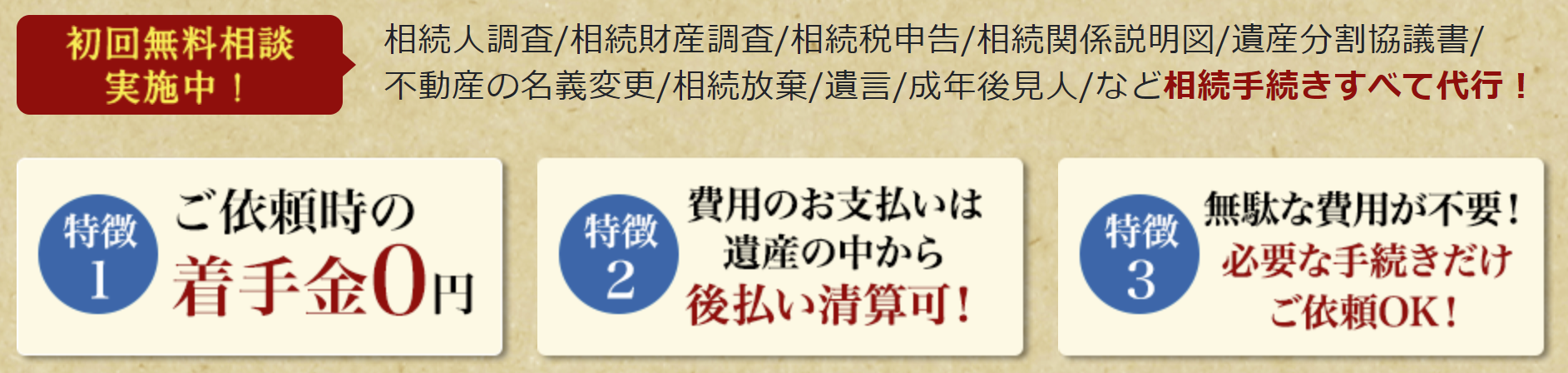

相続についてのご相談は『やさしい相続』でも無料で承っていますので、お気軽にご連絡下さい。24時間365日無料で専門オペレーターが対応致します。

税理士への相続相談①税理士の領域と特徴、メリット

専門家の中でも税理士はどのような領域を担当するのか、特徴やメリットについて解説します。

税理士の特徴

税理士にしか相談できないこととして、「相続税の申告」が挙げられます。

ただし、遺産を相続すると必ず相続税が課せられるわけではありません。

平成27年1月1日以降では、「3,000万円+(600万円×法定相続人の数)」の基礎控除額を超えなければそもそも相続税は課せられないため、特に申告の必要などはありません。

税理士が必ず相続税に詳しいという訳ではない

しかし、もし自分が相続税の申告を行うような場合には、専門的知識が必要となるため税理士に相談してみると良いでしょう。

ただし、税理士が全員相続税に詳しいとは限りません。税理士の資格を取得する際に、相続税についての知識は必ずしも必要ではないからです。

そのため、法人関係に強い税理士なのか、それとも相続関係に強い税理士なのかをしっかりと見極める必要があります。

ホームページで過去の実績などを見てみると良いでしょう。

相続税については下記記事もご参考ください。

・相続税理士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

・葬儀費用で相続税控除できる?葬儀費用に関わる相続税の考え方を完全解説!

・死亡退職金を完全解説!相続税の課税対象になる?

税理士への相続相談②税理士に相続相談するケース

税理士へ相続相談をするケースとしては、生前贈与を行いたい場合・相続財産の評価をしたい場合・事業承継をしたい場合・相続税が関わる場合・相続税を抑えたい場合が考えられます。

では、それぞれのケースについて税理士に依頼することでどのようなメリットがあるのかを見ていきましょう。

生前贈与を行いたい場合

生前贈与とは、相続税の節税対策として行う贈与の一つです。

被相続人が生前のうちに相続人に対して贈与を行い、相続税の対象となる遺産を減らす方法です。

贈与税の注意点

しかし、贈与税は相続税よりも税率が高いため、贈与税の特例や非課税額をうまく利用する必要があります。

例えば贈与税の基礎控除額は年間110万円までのため、一年間で110万円贈与して10年行えば1,100万円贈与を行うことができます。

このような贈与の仕方を暦年贈与と言います。

しかし、毎年決まった時期に同じ金額を贈与すると、連年贈与と見なされて贈与税が課せられる可能性があります。

このように、自分の場合はどうやって生前贈与を行えば贈与税が課せられないのかなどの相談を行いましょう。

贈与税については下記記事もご参考ください。

・家の名義変更を親から子にする際の節税方法を完全解説!贈与税を非課税にするには?

・遺贈とは?相続と贈与との違い・注意点を完全解説!

相続財産の評価をしたい場合

相続税を申告する必要があるのかないのかは、相続する財産の総額によって異なるため、まずは相続財産の評価を行わなければいけません。

財産が全て現金や預貯金だけであれば特に問題はありませんが、中には不動産や株式、ゴルフ会員権など、素人ではどのくらいの価値になるのか判断できないものがあります。

特に不動産については評価方法が複数に及ぶため、計算が複雑になるケースが多いです。

そのため、遺産に不動産や株式が含まれている場合には税理士に相談すると良いでしょう。

不動産の相続については下記記事もご参考ください。

・家の名義変更を親から子にする際の節税方法を完全解説!贈与税を非課税にするには?

・土地の相続を完全解説!手続き・分け方・必要書類・費用を紹介!

・不動産相続を完全解説!手続き・費用・相続税・節税方法を紹介!

事業承継をしたい場合

事業承継とは、会社の経営を後継者に引き継ぐことですが、親族や身内などに承継させる親族内承継と第三者に売却するM&Aのような親族外承継があります。

親族内承継の場合は、相続税・譲渡所得・贈与税などが課せられる可能性があります。

そのため、税務面でのアドバイスやサポートを依頼することが可能です。親族外承継の場合は、売却や合併手続きなどをサポートしてくれます。

相続税が関わる場合

相続税が課せられる場合には、税理士に相談をするのがおすすめです。なぜなら相続税の申告の手続きを行うことができるのは税理士だけだからです。

また、相続税については控除や特例など様々な制度があるため、金額を抑えられないかどうかを相談しておくと良いでしょう。

基礎控除額を超えると課せられる

相続税は遺産の総額が基礎控除額を超えなければ課せられることがありません。そのため、しっかりと遺産の価値を適正に評価できるような専門性の高い税理士を選ぶことが大切です。

相続税の申告期限

相続税の申告自体は、被相続人が死亡したことを知った次の日から10ヶ月以内に行う必要があります。

そのため、もし急ぎで相続税を申告しなければならないというような際には依頼した時に費用が通常より上がってしまう可能性があるため、余裕を持って相談に行くことも大切です。

相続税を抑えたい場合

相続税を抑えたい場合には、相続関係を専門としている税理士に相談すると良いでしょう。

相続税を抑えるためには、各種特例や控除を理解しており、かつ不動産などの遺産の価値を正当に評価しなければいけません。

特に不動産については税理士によって解釈が異なるケースがあります。

そのため、税理士によっては支払わなければいけない相続税の金額が上がってしまうことが考えられます。

そのため、税理士の中でも相続に特化した税理士に依頼すると良いでしょう。

相続税については下記記事もご参考ください。

・相続税理士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

・遺産相続を孫にする方法を完全解説!3つの方法と税金と割合を紹介!

・養子縁組の相続を完全解説!養子が受取れる相続分・節税効果を紹介!

司法書士への相続相談①司法書士の領域と特徴、メリット

司法書士への相続相談では、相続登記という不動産の名義変更を依頼することが可能です。

相続登記とは?

相続登記は遺産の中に不動産が含まれている場合に、被相続人から相続人に名義を変更する手続きですが、自分で行うことも可能です。

しかし、手続きは平日の昼間の時間でしか行うことができなかったり、必要書類を収集する手続きが手間になることがあるため司法書士に依頼する方が良いでしょう。

遺産に不動産があれば司法書士に依頼

つまり、遺産の中に不動産が含まれているような場合には一旦司法書士に依頼しておくことをおすすめします。

ただし、司法書士の中にも相続登記の手続きだけを取り扱っている所と相続税の申告以外の相続手続き全般を取り扱っている所があるため、複数の相談をしたい場合には、相続税の申告以外の手続き全般を取り扱っている司法書士へ依頼すると良いでしょう。

遺産相続については下記記事もご参考ください。

・遺産相続の兄弟の割合・トラブル・手続きを完全解説!

・遺産相続を完全解説!手続き・流れ・注意点を紹介!

・遺産分割を完全解説!流れ・割合・揉めない方法を紹介!

葬儀についての不明点や疑問は『やさしいお葬式』から24時間365日無料相談も承っています。電話でもメールでも行えますのでお気軽にご連絡下さい。『やさしいお葬式』では葬儀の見積もり、遺影写真、参列者のリストアップなど事前準備をおすすめしています。葬儀の作法や服装などについてもご相談できます。

司法書士への相続相談②司法書士に相続相談するケース

具体的に司法書士へ相続相談をするケースは、遺産に不動産が含まれている場合、不動産の抵当権抹消、売却をしたい場合、遺言書の作成や遺言の検認・執行が必要な場合、相続放棄したい場合が考えられます。

それでは具体的にそれぞれのケースについて司法書士に相談するメリットなどについて解説します。

遺産に不動産が含まれている場合

遺産に不動産が含まれている場合には、被相続人から相続人に名義変更を行わなければなりません。

この手続きのことを相続登記と言いますが、相続登記は司法書士に依頼することが可能です。

相続登記は自分で行うか司法書士に依頼するかは自由です。

また、相続登記は義務付けられているわけではありませんが、相続が発生した段階で早めに済ませておくことをおすすめします。

不動産の抵当権抹消、売却をしたい場合

不動産を購入する場合、ローンを組んで購入することがほとんどだと思います。その際に、購入する不動産を担保にすることで抵当権を設定します。

つまり、ローンを完済したら抵当権の抹消手続きを行わなければなりません。

抵当権抹消の手続きは自分で行うか司法書士に依頼するかを選ぶことができます。

抵当権抹消を行わなければ、不動産の売却を行うことができないので注意しましょう。

不動産相続については下記記事もご参考ください。

・土地相続を完全解説!手続き・費用・必要書類・期間を紹介!

・家の名義変更を親から子にする際の節税方法を完全解説!贈与税を非課税にするには?

・不動産相続を完全解説!手続き・費用・相続税・節税方法を紹介!

遺言書の作成や遺言の検認・執行が必要な場合

遺言書の作成は、弁護士や司法書士に依頼することが可能です。

ただし、遺産に不動産が含まれているような場合には司法書士に依頼することをおすすめします。

遺言書は家庭裁判所の検認が必要

遺言書を発見したら、家庭裁判所へ遺言の検認手続きを行う必要があります。

検認手続きには相続人全員の戸籍謄本や申立書、被相続人の戸籍謄本などの書類を提出しなければならず、こういった手続きを依頼できます。

また、遺言の執行とは遺言書に記載された内容通りに実行することです。

具体的な内容は、遺言の財産目録を作成し、遺言に沿った条件で財産を分配します。

この時に法的なトラブルに巻き込まれたり財産の名義変更手続きを行わなければいけないため、法的な知識が必要となります。

こういった遺言の検認や執行についても司法書士に依頼することができます。

遺言書については下記記事もご参考ください。

・遺言状を完全解説!種類・書き方・扱い・効力を紹介!

・公正証書遺言を完全解説!書き方・流れ・費用を紹介!

・遺言書の書き方を徹底解説!ケース別文例・有効な書き方を解説!

相続放棄したい場合

相続放棄をしたい場合、被相続人の最終住所の管轄の家庭裁判所で手続きを行うことになります。

相続放棄の手続き

相続放棄の手続きは、司法書士もしくは弁護士に依頼することができますが、それぞれ行うことができる範囲が異なるため注意しましょう。

司法書士が行えるのは、相続放棄の申告に関する書類の作成のみです。

そのため、手続きや書類の署名・押印については相続人自身で行う必要があります。

弁護士の場合はすべて代理で行ってもらえるため、一任することが可能です。

相続放棄については下記記事もご参考ください。

・代襲相続を完全解説!範囲・割合・相続放棄のルールを紹介!

・親の借金を相続しないための方法を完全解説!

弁護士への相続相談①弁護士の領域と特徴、メリット

弁護士への相続相談については、主に相続人同士で争いが発生している場合に行うことが多いです。

相続人間で争いが起きていると、遺産分割協議書の作成や裁判所への出廷を行うケースが想定されます。

そのような際には専門家の中でも弁護士しか正式な代理人となることができないため、裁判の手続きや相続放棄などの書類作成などを一任することができます。

ただし、弁護士への依頼を行う場合には他の専門家よりも費用が高くなるケースが多いです。

また、裁判が長引けば長引くほどかかる費用が増えてしまうため注意が必要です。

相続弁護士については下記記事もご参考ください。

・相続相談を完全解説!弁護士・税理士・司法書士・行政書士・銀行を徹底比較!

・相続弁護士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

弁護士への相続相談②弁護士に相続相談するケース

弁護士に相談するケースとして、相続時にトラブルがある場合、遺留分の問題がある場合、相続放棄や限定承認をしたい場合、相続人・財産調査を行いたい場合など依頼できる分野が幅広いです。

特に裁判関係や相続の方法については代理人として全て弁護士に依頼できることがメリットです。

多くの場合、相続人間でのトラブルで依頼することが多く、そのような時は親族や近しい人物と揉めることになるため、精神的に疲労してしまうことがあるため交渉などを弁護士に依頼することで心労を軽減させることができます。

それではそれぞれのケースについて詳しく見ていきましょう。

相続時にトラブルがある場合

相続人同士での紛争やトラブルなどが起きている場合には、まず弁護士に相談すると良いでしょう。

相続争いは弁護士しか介入できない

実は相続の紛争トラブルや遺産分割問題についての調停・裁判には司法書士や税理士は直接関わることができず、弁護士しか行うことができません。

そのほかにも弁護士しか行えない業務は色々とあるため、法律が関わりそうなトラブルにおいては弁護士に依頼してみましょう。

相続時のトラブルとして考えられるのは、遺産分割協議がまとまらない・不動産の分割方法が決まらない・遺言書の内容が平等ではない・被相続人の介護の寄与分が考慮されていないというようなことが挙げられます。

遺留分の問題がある場合

遺留分とは?

遺留分とは、相続人が最低限受け取ることを保証された遺産の割合です。

この遺留分については被相続人の配偶者・子供・父母、祖父母しか請求することができません。

また、遺留分を請求することができる人のことを遺留分権利者と言います。

遺留分の割合は法律で定められており、父母などの直系尊属が法定相続人の場合は法定相続分の3分の1、それ以外の場合は法定相続分の2分の1となります。

遺留分侵害額請求を行うには

では、遺留分の問題がある場合とは、どのようなケースでしょうか。

例えば、配偶者と子供がいる被相続人が、遺言書で「遺産の全てを配偶者に譲渡する」と記載していた場合、本来遺産を相続するはずだった子供は相続することができなくなります。

そのため、子供は被相続人の配偶者に対して遺留分侵害額請求を行うことが可能です。

ただし、遺留分侵害額請求は相続人同士の話し合いで解決を求められますが、もし解決できそうにない場合には調停や裁判を起こす必要があります。

そのような場合には弁護士に代理として出廷や相手に対して交渉を行ってもらうことが可能です。

遺留分請求の時効

この遺留分を請求することができるのは、相続の開始および減殺すべき贈与又は遺贈を知った時から1年で時効消滅、あるいは相続開始から10年で消滅すると定められているため、放っておくと請求することができなくなります。

しかし、相続の開始および減殺すべき贈与又は遺贈を知った時から1年以内に請求を行うことで時効はリセットされることになります。

そのため、期限に注意して相談するようにしましょう。

遺留分については下記記事もご参考ください。

・遺留分を完全解説!関係別の割合・金額例・取り戻し方を紹介!

・遺留分侵害額(減殺)請求を完全解説!侵害された財産を取り返し方を紹介!

・遺留分を完全解説!計算方法・侵害請求権の行使方法を紹介!

相続放棄や限定承認をしたい場合

相続の方法には、単純承認・限定承認・相続放棄の3種類があります。

単純承認と限定承認

単純承認は遺産を全て相続する方法で、限定承認は遺産の価値を調査し、結果として利益が出ると判断できた場合に相続をするというやり方です。

そのため、特に複雑な手続きなどは発生しません。相続放棄は遺産を想像する権利を放棄する方法です。

この限定承認と相続放棄については、相続が発生してから3ヶ月以内に家庭裁判所で手続きを行う必要があります。

この期限を過ぎた場合には自動的に単純承認したと見なされることになります。

限定承認の手続き

限定承認を行う場合には、相続人全員の同意が必要となります。

また、家庭裁判所に限定承認をしたいという手続きを行う必要があります。その際には下記の書類が必要となります。

・被相続人の全ての戸籍謄本

・被相続人の住民票の除票

・相続人全員分の戸籍謄本

・限定承認の申述書

このように必要な書類が多いため、弁護士に依頼をして書類の収集と作成を一任することが可能です。

相続放棄

相続放棄を行う場合には、限定承認とは違い1人だけでも行うことができます。

相続放棄も限定承認同様に家庭裁判所で手続きを行います。その際に必要な書類は下記の通りです。

・被相続人の全ての戸籍謄本

・被相続人の住民票の除票

・相続放棄をする人の戸籍謄本

・相続放棄申述書

こちらも書類の収集や作成、手続きを全て弁護士へ依頼できます。

相続人調査を行いたい場合

相続人調査とは、被相続人に対して相続人は誰が該当するのかを確定させる作業です。

もし相続人が抜けていた場合、遺産分割協議が無効となってしまうため必ず相続人調査は行う必要があります。

戸籍謄本から相続人調査をおこなう

相続人調査のやり方としては、被相続人の全ての戸籍謄本を読み解き、認知している子供がいるような場合、この方法で発見します。

この戸籍謄本の読み解きですが、ある程度知識がないと難しく、かつ戸籍謄本を全て集めることが困難であるような場合には弁護士に依頼をして代行してもらうことが可能です。

相続財産調査をしたい場合

相続財産調査とは、遺産の内容を調査することです。

遺産を相続した場合にプラスになるのかマイナスになるのか、相続税は課せられそうかなどを判断するために行う必要があります。

通常銀行や不動産の調査が主になりますが、故人がどこの銀行に口座を開設していたかを全て把握していることは少ないと思います。

相続財産調査の方法

そのため、自分で探す場合には預金通帳や郵便物からどこの銀行を使用していたのかを調べることになります。

不動産は住所の管轄の役所で「名寄帳」を取得したり、「固定資産税通知書」などで確認する必要があります。

固定資産税通知書には、地番や家屋番号も記載されているため、法務局で登記簿謄本を取得する際にメモなどを持参しておくと良いでしょう。

また、株式などの有価証券については個人で行うことが難しく、弁護士に依頼をすることをおすすめします。

事業承継をしたい場合

事業承継をしたい場合に弁護士に相談することとして、株式・後継者・取引先の三つに対してサポートを受けることが多いです。

もし後継者として親族を置きたい場合には、株主総会で解任されないように株式を後継者に対して集中させる必要があったり、今までの契約書をリニューアルする必要がある場合には、弁護士に相談をして進めていく必要があります。

仮処分をしたい場合

遺産の中に預貯金が含まれている場合には、遺産分割協議や遺産分割調停などが完了していないと原則各相続人は引き出すことができません。

しかし、遺産の仮分割の仮処分という手続きを行うことで、家庭裁判所に遺産に含まれる預貯金の一部に対して分割の仮決定を出してもらうことができます。

仮処分の手続きでは利用する目的やそれに対して証拠となる書類を準備しする必要があります。そういった手続き周りを依頼することが可能です。

生前相談したい場合

遺産相続の争いが起きた時に備え、生前に弁護士に相談しておくことも可能です。亡くなった後も弁護士を後継人にし、遺産分割協議を仕切ってもらうなど、あらかじめ相談・依頼しておくことで後のトラブルを回避することができます。

遺産相続については下記記事もご参考ください。

・遺産分割を完全解説!流れ・割合・揉めない方法を紹介!

・遺産相続を完全解説!手続き・流れ・注意点を紹介!

・遺産相続手続きを完全解説!流れ・必要書類・費用・期限を紹介!

行政書士への相続相談①行政書士の領域と特徴、メリット

行政書士は全国で約45,000人の人数がいます。法律の専門家の中でも数が多いため、身近に感じる人が多いかもしれません。

行政書士の特徴

行政書士が多く担当する業務には、飲食店営業許可申請書など官公庁に提出する書類の作成、遺産分割協議などの権利関係の書類の作成などがあります。

相続に関する仕事では、遺言書の作成、不動産以外の名義変更の手続き、相続人調査などを依頼することができます。

そのため、遺産に不動産が含まれていない場合には、手続きに関しては行政書士に依頼してみるのも良いでしょう。

そのほかにも成年後見などの業務も依頼することができます。

行政書士への相続相談②行政書士に相続相談するケース

行政書士に相続相談をするケースとしては、相続人調査を行いたい場合と名義変更の手続きを依頼したい場合が考えられます。

遺産に不動産がない場合や相続人同士で特に揉め事が起きていない場合には、行政書士に依頼することを検討してみると良いでしょう。

では、それぞれのケースについて詳しくみていきましょう。

相続人調査を行いたい場合

相続人調査は弁護士・司法書士・行政書士の誰でも行うことができます。

相続人調査への依頼費用

行政書士の場合、相続人調査だけの依頼の場合は50,000円前後の費用がかかります。

基本的には相続人調査だけで依頼をすることは少ないため、相続人調査に合わせて相続財産の調査や各種名義変更もセットで依頼することが一般的です。

名義変更の手続きを依頼したい場合

行政書士が行える名義変更の手続きは、自動車と有価証券についてです。

司法書士とは違い、不動産の名義変更である相続登記は依頼することができないため注意しましょう。

また、自動車と有価証券の名義変更手続きは司法書士や弁護士では依頼できないところもあるので、この2種類が遺産に含まれている場合には行政書士に依頼を検討してみましょう。

名義変更については下記記事もご参考ください。

・不動産名義変更を完全解説!流れ・費用・必要書類・期間を紹介!

・家の名義変更を親から子にする際の節税方法を完全解説!贈与税を非課税にするには?

銀行への相続相談を行う

銀行では相続相談を請け負っているところもありますが、多くの場合銀行で完結するのではなく、各種専門家を紹介してもらう形式になることが多いです。

銀行へ依頼するメリット

通常では司法書士や弁護士、行政書士のような専門家に対して関わることは少ないため、自分で探すのが不安だという場合には、銀行に相続で困っていることを伝えて、その対応を行える専門家と繋いでもらうという流れになります。

また、相続相談ができない分野として、登記関係や相続税などの税金関係、裁判や調停などの争いについても行うことができないため、その場合は自分で専門家を探す必要が出てきます。

銀行へ依頼するデメリット

デメリットとしては、戸籍謄本などの書類の取得などを自分で行わなければならないケースがあるという点と、銀行に支払う報酬が高額の場合が多いという点です。

そのため、手間はかかりますが自分で専門家を探して依頼する方が費用を抑えることが可能なケースがあります。

相続相談をする際の選び方と費用の整理

それでは、今までご紹介してきた税理士・司法書士・弁護士・行政書士・銀行について、どのようなケースで相談すれば良いのか、また、どのくらいの費用がかかるのかについてここで専門家ごとに整理していきます。

ただし、費用については各種事務所によって異なりますので、あくまで目安として捉えてください。

税理士に依頼した方が良いケース

税理士に依頼した方が良いケースとして、「相続税の申告が必要な場合」が考えられます。

理由としては、相続税の申告については他の専門家では行うことができず、税理士にしか依頼ができないからです。

税理士に相続税の申告を依頼した場合にかかる費用として、遺産総額の0.5〜1.0%がかかります。

また、費用が高額になる場合としては、相続人が複数人に及ぶ場合、または申告までの期限が短い場合です。

そのほかに依頼した方が良いケースとしては、相続税を安く抑える相談をしたい、生前贈与などを行いたい、相続財産の評価を行いたいケースです。

税理士に依頼する際の注意点

注意点としては、税理士の中でも相続関係に強い税理士を選ばないと、適切な遺産の評価が行われず余計に相続税を支払わなくてはならなくなったというようなトラブルに巻き込まれるという可能性があります。

そのため、ホームページなどで相続税を専門に取り扱っている事務所や相続税申告の実績が多い、事務所に所属している税理士資格保有者の人数が多いなどを基準にして選ぶと良いでしょう。

税理士については下記記事もご参考ください。

・相続相談を完全解説!弁護士・税理士・司法書士・行政書士・銀行を徹底比較!

・相続税理士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

司法書士に依頼した方が良いケース

司法書士に相続相談を依頼した方が良いケースとして、「遺産に不動産が含まれている場合」が考えられます。

理由としては、不動産の名義変更手続きである相続登記は司法書士しか行うことができないからです。

司法書士に依頼した場合の費用は、司法書士への報酬が50,000円前後、登録免許税(固定資産評価額×0.4%)、書類の取得費用です。

司法書士に依頼する際の注意点

ただし、相続人が複数の場合や相続関係が複雑な場合、不動産の数が多い場合などは費用が高額になるケースが一般的です。

この他に依頼した方が良いケースとしては、相続放棄をしたい場合や遺言書の作成・検認・執行を行いたい場合など該当します。

そのため、相続が発生する前から後まで相続に関することを通して相談できることが一番のメリットといえるでしょう。

弁護士に依頼した方が良いケース

弁護士に依頼した方が良いケースとしては、「相続人同士で争いが生じている場合」が考えられます。

遺産分割協議書の作成などは他の専門家でも行うことができますが、遺産分割協議で揉め事が起きている場合や、遺留分が侵害されているような場合に仲裁や代理人として代わりに交渉をしてもらうことは弁護士にしか行うことができません。

例えば、司法書士や行政書士に相続相談をしていた場合、もし他の相続人と揉め事が起きてしまったら弁護士に別途で依頼をしなければならなくなるようなことも考えられます。

もしそうなると余計に費用がかかってしまうため、もしトラブルが起きる可能性が少しでもある場合には、最初から弁護士に依頼をしてみるのも良いでしょう。

弁護士に依頼する際の注意点

弁護士に相続相談を依頼する場合の費用は、相談料・着手金・報酬金・日当・実費・手数料が発生します。

費用が高額になるケースとしては、相続人が多い場合や経済的利益額が高額の場合が該当します。

>>相続弁護士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

行政書士に依頼した方が良いケース

行政書士に依頼した方が良いケースとしては、「遺産の中に車や有価証券が含まれている場合」が考えられます。

不動産の名義変更については司法書士しか行えませんが、車や有価証券の名義変更は行政書士も行うことが可能です。

また、弁護士や司法書士によっては、車と有価証券の名義変更を取り扱っていないこともあるため、相続関係でトラブルが起きていない、また、遺産に不動産が含まれていない、相続税が発生しないという場合には行政書士に相続相談をしてみましょう。

多くの行政書士事務所は相続に関する手続きを一括でサポートするパックを用意しています。

相続人調査・相続財産調査・遺産分割協議書作成・遺言書作成・自動車、有価証券の名義変更など相続が発生する前から後までの諸々の手続きを依頼できます。

銀行に依頼した方が良いケース

銀行に依頼した方が良いケースとしては、「専門家を探す手間を省きたい、信託を利用したい」という場合が考えられます。

通常生活を送る上でなかなか弁護士や司法書士などの専門家と関わる機会は少ないと思います。

そこで、どこに相続の相談をすれば良いかわからないというような場合、銀行が相談の内容に合わせて適切な専門家に繋いでくれます。

銀行でできる信託相談

また、信託の相談をすることが可能なのも大きな特徴です。

信託とは、財産を信頼できる人物に託すことでその財産を管理・運用してもらい利益を発生させて受益者に渡す行為です。

財産の管理が難しい高齢者や未成年などのために親族が利用することが多いです。

つまり、相続によって急に未成年者が高額な財産を手に入れたような場合、その財産の管理で信託を利用するというようなケースがあります。

さらに、不動産を売却した方が良いのかや有価証券などについても相談することが可能です。

ただし、銀行に依頼した場合には専門家に直接依頼するよりも高額になる可能性があるので、費用面については注意しておくことが大切です。

>>ゆうちょ銀行相続を徹底解説!流れ・必要書類・期間・費用紹介!

相続相談についてのまとめ

「相続相談」について特に重要となるポイントを下記にまとめました。

【相続相談の専門家】

●税理士・司法書士・弁護士・行政書士や銀行に相談することができる

●専門家選びを間違えると、対応できず無駄な費用が発生することがある

●各専門家でも、得意分野でない場合もありので注意

【税理士へ相談するのに適したケース】

●相続税の申告や相続税を抑えたい場合など

●生前贈与を行いたい場合

●不動産や株式を含む相続財産の評価をしたい場合

●会社の経営を後継者に引き継ぐ事業承継をおこないたいとき

【司法書士へ相談するのに適したケース】

●被相続人から相続人に名義を変更する相続登記

●不動産の抵当権抹消、売却をしたい場合

●遺言書の作成や遺言の検認・執行が必要な場合

【弁護士へ相談するのに適したケース】

●相続時にトラブルがある場合

●相続人が最低限受け取ることを保証された遺産である遺留分の問題がある場合

●相続放棄や限定承認をしたい場合

●相続人調査を行いたい場合

●遺産の内容を調査する相続財産調査を行う場合

●事業承継をしたい場合

●遺産の預貯金に対し仮処分を行う場合

●生前相談したい場合

【行政書士へ相談するのに適したケース】

●相続人調査を行いたい場合

●自動車と有価証券の名義変更を行いたい場合

【銀行へ相談するのに適したケース】

●各専門家を紹介して欲しい場合

●信託の相談をしたい場合

●有価証券や不動産売買について相談したい場合

ここまで相続相談について各種法律の専門家の領域と特徴・メリットやそれぞれの選び方、費用などについて詳しく解説してきましたが、いかがだったでしょうか。

相続相談ができる専門家には弁護士・司法書士・行政書士・税理士・銀行など複数に及ぶため、悩んでしまうことがあると思います。

しかし、それぞれの専門と行える領域や得意としている分野が異なるため、自分にはどの専門家が合っているのかを事前に調べて相談に行くと余計な費用がかからずにすみますので、ぜひ参考にしてみてください。

【『やさしい相続』・『やさしいお葬式』では相続に特化した専門家をご紹介させて頂いております。いつでもお問い合わせくださいませ】

相続についての記事一覧

<遺産について>

・遺産相続を完全解説!手続き・流れ・注意点を紹介!

・遺産相続の兄弟の割合・トラブル・手続きを完全解説!

・遺産相続を孫にする方法を完全解説!3つの方法と税金と割合を紹介!

・遺産相続手続きを完全解説!流れ・必要書類・費用・期限を紹介!

<遺言書について>

・遺言書の書き方を徹底解説!ケース別文例・有効な書き方を解説!

・公正証書遺言を完全解説!書き方・流れ・費用を紹介!

・遺言書の書き方を完全解説!効力・有効な遺言書の書き方を紹介!

・遺言状を完全解説!種類・書き方・扱い・効力を紹介!

<遺留分について>

・遺留分を完全解説!関係別の割合・金額例・取り戻し方を紹介!

・遺留分侵害額(減殺)請求を完全解説!侵害された財産を取り返し方を紹介!

・遺留分を完全解説!計算方法・侵害請求権の行使方法を紹介!

・相続遺留分とは?割合・取り戻す方法・費用を紹介!

<相続について>

・不動産名義変更を完全解説!流れ・費用・必要書類・期間を紹介!

・法定相続分を完全解説!範囲・割合を紹介!

・代襲相続を完全解説!範囲・割合・相続放棄のルールを紹介!

・相続登記費用を完全解説!自分で手続きする費用・専門家の費用相場を紹介

_1.png)

【監修】栗本喬一(くりもと きょういち)

- 略歴

- 栗本喬一(くりもと きょういち)

- 1977年生まれ

- 出生地:東京都(愛知県名古屋市育ち)

- 株式会社東京セレモニー 取締役

- ディパーチャーズ・ジャパン株式会社

- 「おくりびとのお葬式」副社長として、葬儀会社の立ち上げ。「おくりびとアカデミー」葬儀専門学校 葬祭・宗教学 講師。

- 株式会社おぼうさんどっとこむ

- 常務取締役として、僧侶派遣会社を運営。

- 株式会社ティア

- 葬祭ディレクター、支配人、関東進出責任者として一部上場葬儀 社の葬儀会館出店、採用、運営を経験。

- 著書:初めての喪主マニュアル(Amazonランキング2位獲得)

プロフィール

_1.png)