甥に相続させるには準備が必要!生前贈与や遺言書作成でスムーズ相続

「甥に相続させたいけど、何をすべきかわからない…」

「甥にスムーズに相続させるための対策を知りたい」

息子同然に可愛がってきたり、自分の身の回りの世話をしてくれていたり。甥という存在に特別な関係を見出している人も多いのではないでしょうか。

もし自分が亡くなったとしたら、甥にそれなりの額を相続させてやりたい…

そう思ってはいても、生前に何ができるのか、相続税はどれくらいかかるのかなんて、よく分かりませんよね。

結論から申し上げますと、甥に相続権はありませんが相続させることは可能です。ただし、相続させるには生前準備が必要となります。

甥は血縁関係のなかでも遠く、法的な相続権を得るのは「代襲相続」が発生した以下、2条件のときに限られるため、何もしないと財産を残せないからです。

1.被相続人に配偶者と子がなく親と兄弟姉妹が死亡しているとき

2.遺産分割前に兄弟姉妹が死亡し次の相続が開始したとき

かんたんに説明すると、『あなたに配偶者や子がいる』『両親が生存している』『兄弟姉妹が生存している』こういった場合は甥は相続人になれないため、準備が必要ということですね。

ではどうやって生前準備をするのか?

具体的かつ有効な方法は下記3つです。

1.遺言書を作成して相続財産の調査や遺産分割の負担を減らす

2.死後事務委任契約を結び死亡後の諸手続の負担を減らす

3.生前贈与により相続税の負担を減らす

上記3つの負担を減らすことで、スムーズかつ税法上損せずに甥に財産を遺すことができるでしょう。

特に、代襲相続が発生した場合、「2割増し」というルール下にある甥っ子への相続では「3.生前贈与により相続税の負担を減らす」を意識する必要があるでしょう。

そこで今回の記事では、甥の相続に必要な一通りの手続きに加え、節税して相続するためのコツをまとめてご紹介いたします。

あなたの大切な甥に、損せず相続させてあげるために。

大切な方の財産を、甥として損せずに相続してあげるために。

本記事を最後までお読みいただければ、双方納得のいく相続が実現できるようになりますよ。

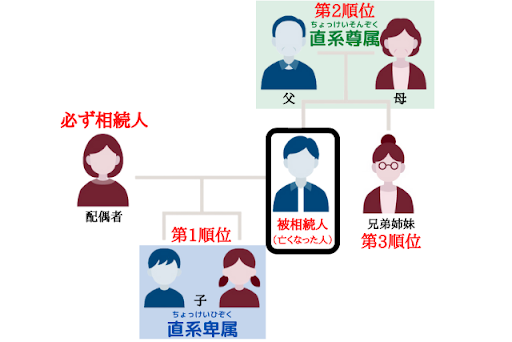

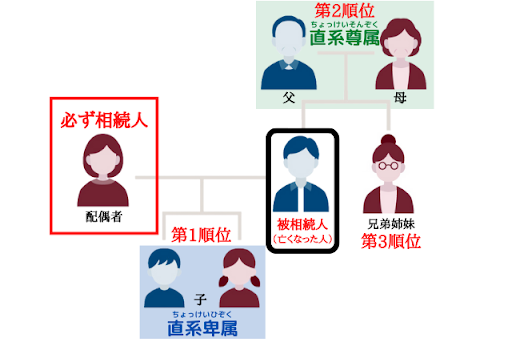

甥に相続権はない

結論を言いますと、甥に相続権はありません。なぜなら、甥は法定相続人ではないためです。

法定相続人とは、民法で定められた故人の財産を相続できる人を指し、相続できるかどうか、いくら相続できるのかは基本的に故人との血縁関係によって変わります。

民法第886条から 民法第895条までに、相続人の範囲から優先順位、受け取れる割合まで、民法で定められているのです。念のために法定相続人の考え方を解説していきますね。

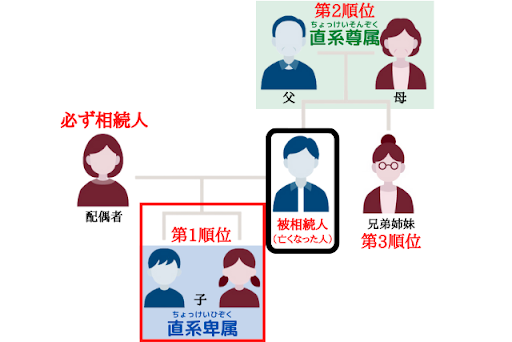

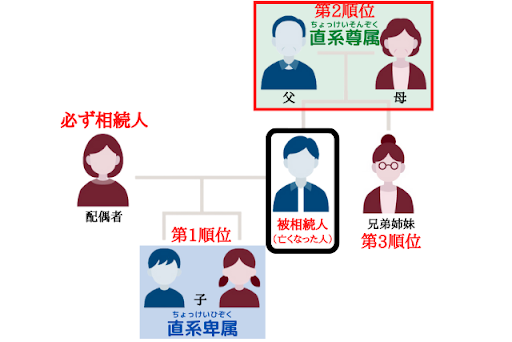

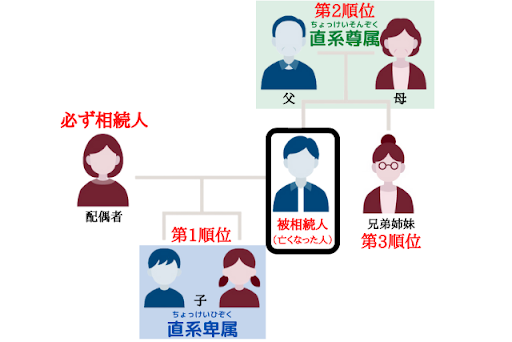

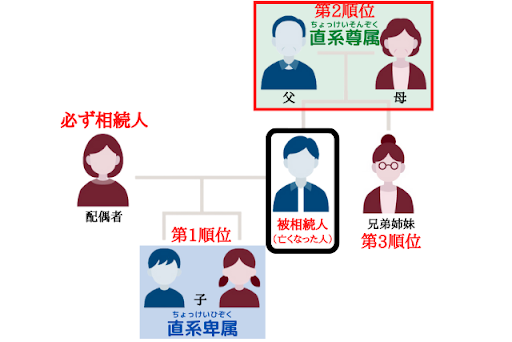

法定相続人の考え方

法定相続人になれるのは、下記4つに該当する血縁者のみです。

1.故人の配偶者

2.第1順位(子どもおよび代襲相続人)

3.第2順位(父母や祖父母などの直系尊属)

4.第3順位(兄弟姉妹および代襲相続人)

代襲相続(だいしゅうそうぞくにん)とは、相続人が被相続人よりも早く亡くなった場合、もしくは相続権を喪失した場合に、その子どもなどが代わりに相続権を得ることを指します。被相続人から見た、甥や姪ですね。

故人から見たとき、法定相続人ではないひ甥などが代襲相続の対象になることもあります。

親より子が先に亡くなったときなど、相続人が大きく変わりそうなときに役立つ代襲相続の知識を得ておきたい方は、「 代襲相続人を完全解説!相続割合・権利・範囲を紹介!」をご覧ください。

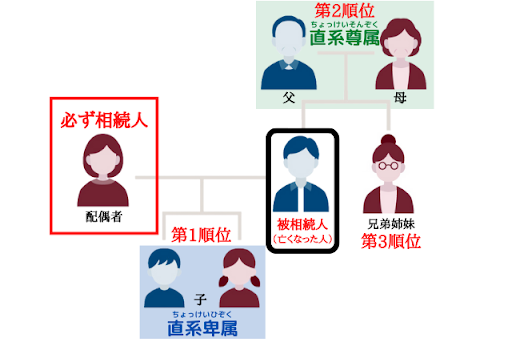

配偶者

法定相続人の代表格は故人の配偶者です。相続開始時に存在していれば相続権が発生します。

ここでいう配偶者とは、法律上婚姻関係にある者を指します。長年内縁関係(事実婚含む)であったり、同性婚などのパートナー制度を利用したりしていても、配偶者とはいえません。

相続する人の優先順位を知り、自分が相続人になれるかどうかを知りたい方は 遺産相続は配偶者が最優先!順位を決める4つのポイントと割合を解説をご覧ください。

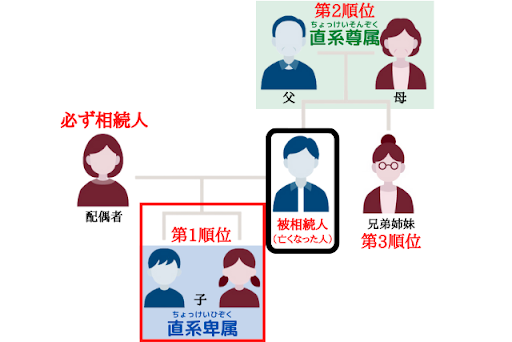

第1順位(子どもおよび代襲相続人)

故人の血族は相続人になりますが、より血縁の近い方が優先されます。

故人の子どもが最優先、もし子どもが亡くなっていれば、その子ども(故人から見た甥)が法定相続人となるのです。

法定相続人になるのは、配偶者と第1順位までですので注意してください。

第2順位(父母や祖父母などの直系尊属)

第1順位がいない場合、故人の父母が法定相続人になります。父母がいない場合は祖父母が該当します。

第2順位が相続人になるのは第1順位がいない場合のみですので注意しましょう。

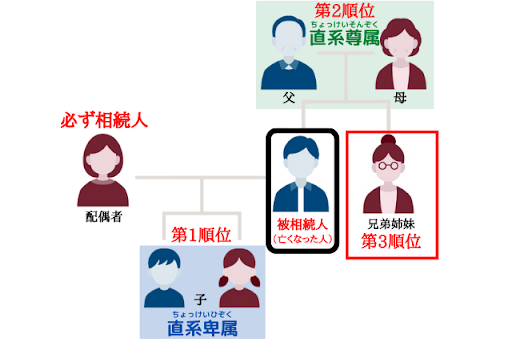

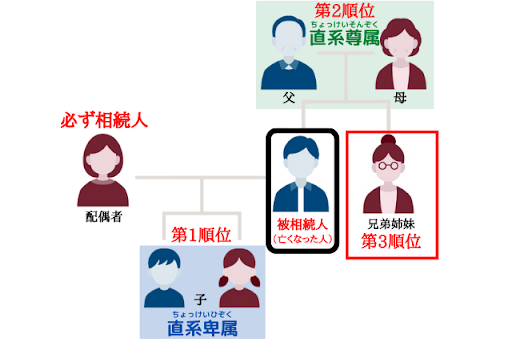

第3順位(兄弟姉妹および代襲相続人)

第1順位および第2順位もいない場合は、故人の兄弟姉妹が法定相続人になります。兄弟姉妹が無くなっている場合は、その子ども(故人から見た姪や甥)が相続します。

第3順位が相続人になるのは、第1順位および第2順位がいないときのみですので注意してください。

相続権がない甥にお金を残す!トラブルを避けるために確認すべきこと4つ

本来の法定相続人でない甥に相続するとなると、配偶者や実子がいる場合は自分の取り分が減ることに対する不満が出たり、遺産の分配が完了するまで年数がかかったりなど、さまざまなトラブルが予測されます。

この項目では、甥が実際に相続するときにトラブルを避けるために必要な4つのポイントを順番に押さえましょう。

1.遺留分の確認

2.相続税と贈与税の確認

3.法定相続人の意思の確認

4.「死後事務委任契約」を結ぶべきか検討する

遺留分の確認

「遺留分」とは、法定相続人に分配される最低限の相続分を表す言葉です。

甥に相続する際にも、法定相続人への遺留分を残しておく必要があります。

仮に遺言書の内容が法定相続人に遺産を分配しないという内容だった場合、本来遺産を受け取れるはずの方が受け取れないことになりますよね。

その結果、法定相続人の生活が危ぶまれることになるため、そういった事態を防ぐために遺留分という制度が設定されています。

例えば、上記画像のように故人が遺言書に「全財産を甥へ遺す!」としても、配偶者と子ども達は最低限の取り分である遺留分は受け取ることが可能です。

相続人が遺留分でどんな権利を持っているか詳しく知りたい方は「 遺留分のもらえる範囲と割合!遺産を損なく受け取れる3つのポイント」の記事もご参考ください。

法定相続人が持つ遺留分の割合は絶対に侵さないこと!

法定相続人が持つ遺留分の割合は必ず守ってください。

守らないと、相続人である甥に法定相続人から多額の遺留分の請求が行くなど、親族間のトラブルに繋がりかねません。

実際に相続人が持っている遺留分割合について、下記にまとめました。相続人の組み合わせにより変動する相続、遺留分の割合を見ておきましょう。

| 相続人 |

遺産の相続割合 |

遺留分割合 |

| 配偶者のみ |

すべて |

2分の1 |

| 子供のみ |

すべて |

2分の1 |

| 配偶者と子供 |

2分の1ずつ |

配偶者が4分の1、子どもが4分の1 |

| 配偶者と2人の子供 |

配偶者が2分の1、子供が4分の1ずつ |

配偶者が4分の1、子どもが8分の1ずつ |

| 両親のみ |

2分の1ずつ |

3分の1ずつ |

| 配偶者と両親 |

配偶者が3分の2、両親が6分の1ずつ |

配偶者が3分の1、両親が12分の1ずつ |

| 配偶者と親 |

配偶者が3分の2、親が3分の1 |

配偶者が3分の1、親が6分の1 |

| 兄弟姉妹のみ(1人) |

すべて |

なし |

| 兄弟姉妹2人のみ |

2分の1ずつ |

なし |

| 兄弟姉妹3人のみ |

3分の1ずつ |

なし |

| 配偶者と兄弟姉妹 |

配偶者4分の3、兄弟姉妹4分の1 |

配偶者が2分の1、兄弟姉妹なし |

| 配偶者と2人の兄弟姉妹 |

配偶者4分の3、兄弟姉妹8分の1ずつ |

配偶者が2分の1、兄弟姉妹なし |

相続税と贈与税の確認

甥に遺産相続する場合、押さえておきたいのが「相続税」と「生前贈与」の仕組みです。

生前贈与をしてから3年以内に亡くなると甥に相続税がかかる

実は、生前贈与後3年以内に被相続人が亡くなると相続税が発生します。

これは法定相続人に対して生前贈与をしていた場合のみに適用されます。つまり、養子縁組した孫や、代襲相続で法定相続人になった甥の場合のみ注意してください。

生前贈与のやり方、具体的な控除額などを知ってしっかり節税したい方は「 甥に生前贈与する」をご覧ください。

法定相続人の意思の確認

法定相続人ではない甥が相続する場合、本来の法定相続人である妻や子供への意思を確認する必要があります。

独断で甥への相続をおこなった場合、法定相続人からの理解が得られず甥と親戚間でトラブルになる可能性があるためです。

甥に遺産を相続したい理由、法定相続人への遺留分はしっかり残すことなどを生前に説明し、理解してもらうことが大切ですね。

「死後事務委任契約」を結ぶべきか検討する

死後事務委任契約を結んでおくことによって、死後に故人の世話をする人を法的に保護することができます。つまり、死後の手続きがスムーズに進むと考えられますね。

葬儀や埋葬などの手続きで追われる遺族は、甥に相続させるというレアケースに対処する時間がないかもしれません。

死後の手続きをクリアにしておくことにより、スムーズな相続が期待できます。

甥に遺産を分け与えるための方法3つ

相続以外の形で甥に財産を残すには、3つ方法があります。やりやすい順に説明していきますね。

1.甥へ生前贈与する

2.遺言書で「甥に遺産を分け与える」と明言しておく

3.甥を特別縁故者とする

生前贈与する

相続する前、生きているうちに甥に財産を贈与してしまうのもひとつの手です。生前贈与の具体的な手順やメリットデメリットを順に解説していきますね。

1.贈与税の上限は110万円

2.生前贈与のメリットデメリット

3.生前贈与をおこなう方法を3ステップで解説

贈与税の上限は110万円

生前贈与するときの贈与税は上限110万円までかかりません。贈与には年間110万円の基礎控除枠があるためです。

遺産が110万円以上ある方は、1年に一度贈与していくことで遺産を渡す暦年贈与がオススメとなります。

ただし、注意したいのが暦年贈与と似たシステムである「定期贈与」だとみなされると、年間110万以下だとしても贈与税が発生してしまいます。

例えば、10年かけて1,000万の贈与をする場合、暦年贈与と定期贈与では下記のように「偶発的なのか?」もしくは「取り決めがあったか?」の違いがあるのです。

| 名称 |

説明 |

前提 |

| 暦年贈与 |

年110万の基礎控除を利用して10年間毎年贈与をすること |

たまたま毎年贈与をおこなっていた |

| 定期贈与 |

1,000万円の贈与を10回に分けて贈与すること |

1,000万贈与する取り決めがあって分割で贈与していた |

定期贈与だと判断されないためには、以下2つのポイントを押さえてください。

・入金する時期や金額をバラバラにする

・贈与を受ける方が普段給与や生活費の支払いに使用している預金口座に入金する

生前贈与のメリットデメリット

生前贈与のメリットとデメリットを以下にまとめました。

| 生前贈与のメリット |

生前贈与のデメリット |

| ・贈与税の節税が見込める場合がある

・贈与する相手を自由に選べる

|

・高い税金(相続税・贈与税)を支払う可能性がある |

生前贈与の一番のメリットは、相続とは異なり「贈与する相手を自由に選べる」点です。

法定相続人ではない甥へも、望むだけ財産を分与することが可能ですし、暦年贈与として渡せば贈与税は節税できることもあります。

生前贈与のデメリットは、場合によっては高い贈与税を支払う可能性があることです。

暦年贈与で年110万円の控除枠を使うつもりが、定期贈与だと判断されて贈与税を支払う羽目になるかもしれません。

加えて、生前贈与で繰り返し贈与してしまうと、特別受益とされ、後々妻や子どもから遺留分を請求される可能性があります。

贈与は、相続開始前の1年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、1年前の日より前にしたものについても、同様とする。

引用元: Wikibooks|民法第1044条

遺留分をどれだけ想定しておけばいいのか具体的に知りたい方は、本記事記載の「 遺留分の確認」を参考にしてください。

甥へ確実な生前贈与をしたいという方は、プロの力に頼ることも考えましょう。詳しくは「 相続に関して困ったときの相談先3つ」をご覧くださいね。

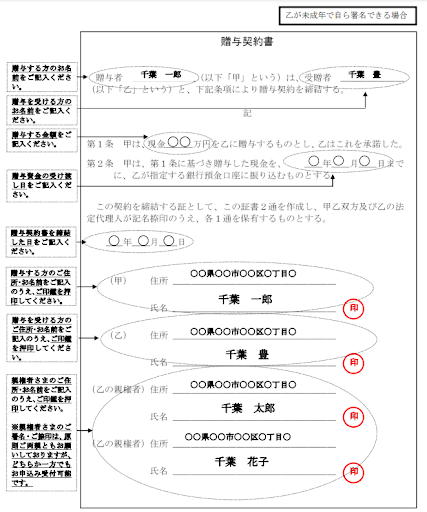

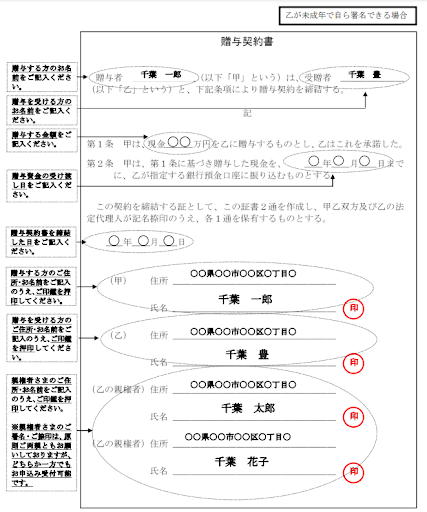

生前贈与をおこなう方法を3ステップで解説

贈与契約書の参考画像) お申込書類| ちばぎん教育資金贈与専用口座

生前贈与をおこなう際に必要な手続きは、基本的には以下の3ステップに分けられます。

1.「贈与契約書」を作成

2.(金銭や土地の引き渡しなど)贈与を実行

3.(必要があれば)税金の申告を行う

贈与契約書は必ずしも必要なものではありませんが、いざという時に「どれだけ贈与したか」がパッとわかる証拠として活用できます。

2通作成し、割印をして各自が1通ずつ保管するようにしてください。後々の親戚間トラブルを防ぎ、税務調査の際にもサッと提示できるように持っておきたい書類です。

贈与の実行は、トラブルを避けるために必ず贈与契約書を作成した後におこないます。

最後に、お金を移動させる以上税金の申告が必要です。贈与を受けた場合は、年度末の確定申告で忘れず申告するようにしてください。

遺言書で「甥に遺産を分け与える」と明言しておく

最も取り組みやすく、確実に甥に相続できるのは『遺言書を書くこと』です。

なぜなら、法定相続分※よりも故人の遺言書の方が優先されるためです。

※法定相続人とは、民法で定められた故人の財産を相続できる人を指し、相続できるかどうか、いくら相続できるのか(法定相続分)は基本的に故人との血縁関係によって変わります。

法定相続分よりも故人の遺言書の方が優先されることは、民法964条で規定されています。

つまり、遺言書にある故人の意志が最優先され、「財産のこれだけを甥に相続させる」旨を明記しておけば、法定相続人でない甥にも正しく相続できるのです。

ただし、甥へ全財産を譲るなどの極端な遺言書は書けません。

相続人には一定の金額を相続する遺留分の権利があるためです。遺留分に関するトラブル対策を知りたい方は、本記事記載の「 遺留分の確認」をご覧くださいね。

正しい書式にのっとった有効な遺言書の書き方を知りたい方は、「 遺言書の書き方を完全解説!効力・有効な遺言書の書き方を紹介!」をご覧ください。

甥への相続を確実にするなら公正証書遺言書がオススメ

甥への相続を確実にしたい方は、遺言書の中でも公正証書遺言書をつくるのがオススメ。

なぜなら、公正証書遺言書は公的機関による確認と元本保管がおこなわれることで「有効な遺言書である保証」があるからです。

自筆証書遺言書など、その他の遺言書は場合によって無効になる可能性があります。

遺族に遺言書の確認で手間を取らせたくない、遺言書を確実に保管しておきたいという方は「 専門知識不要!自分で作れる公正証書遺言作成の流れと費用・必要書類 」をご覧ください。

公正証書遺言所にかかる費用は15万円程度

遺言書によく利用される特定の型(定型)を使用して文案を作成する場合、相場費用は「10万?20万円前後」ほどかかることも。

定型であれば作成の負担がそこまでかからず、打ち合わせの回数も1回で終わることが多いためこのくらいの相場になります。

ただし、公正証書遺言書にかかる費用は遺産の金額によっても変動するため、ご自身のケースでの相場は弁護士や司法書士といったプロに見積もりを出してもらいましょう。

特別縁故者とする

甥を『特別縁故者』にすることで、甥は遺産を受け取ることができます。

特別縁故者(とくべつえんこしゃ)とは、被相続人と特別親しい関係にあったことを理由に、法定相続人がいないときに遺産を取得できる人のことです。

家庭裁判所は、被相続人と生計を同じくしていた者、被相続人の療養看護に努めた者その他被相続人と特別の縁故があった者の請求によって、これらの者に、清算後残存すべき相続財産の全部又は一部を与えることができる。

引用元: Wikibooks|民法第958条の2

しかし、特別縁故者になるには被相続人に法定相続人がいないことが条件となっています。

例えば、法定相続人が全員死亡していたり、相続放棄していたりする場合があてはまりますね。別居中の妻がいる場合などは、甥を特別縁故者にすることはできません。

また仮に妻がいなくても、特別縁故者になるには、同一生計で家族同然の暮らしをしていたことなどの証明が必要になります。加えて、シェアハウスや居候など「ただそこにいただけ」の暮らしは特別縁故者にするのは難しいと言えるでしょう。

甥を生命保険の受取人にするのは難しい

「甥への相続が難しいなら生命保険の受取人にするのは?」と思われる方も多いかもしれませんが、実は、甥を生命保険の受取人にするのはかなり難しいとされています。

なぜなら生命保険の受取人は、生命保険の受取人を戸籍上の配偶者と2親等(兄弟姉妹・祖父母・甥など)以内の親族に限定していることが一般的だからです。

また、規約は保険会社によって異なるため、民法のように一律の判断基準があるわけではありません。

甥を生命保険の受取人にすることは可能かどうか、一度調べてみたいという方は以下2つのポイントを押さえておきましょう。

1.生命保険金は遺産ではないが相続税がかかる

2.甥を受取人にするための条件3つ

生命保険金は遺産ではないが相続税がかかる

生命保険金は被相続人の遺産ではありませんが、相続税を納める必要があります。いわゆるみなし財産に数えられるためですね。

甥は相続人ではありませんので、相続税を2割増しで支払う必要があります。

加えて、生命保険金等の非課税限度額※は、法定相続人ではない甥は受けることができません。

※生命保険金等の非課税限度額とは、相続人全員が受け取った保険金の総額のうち、法定相続人の数×500万円分の控除を受けられる制度のこと

甥が受け取った保険金の全額に相続税がかかることになります。

相続財産とみなし相続財産の違いをしっかり押さえ、損しない相続をしたい方は 「相続財産」と「みなし相続財産」の違い!具体例と5つの注意を紹介をご覧ください。

甥を受取人にするための条件3つ

甥を保険金の受取人にするための条件は主に3つあります。

1.お互いに戸籍上の配偶者がいないこと

2.ある一定の期間は同居人であること

3.ある一定の期間は生計を共にしていること

以上3点を証明するために、戸籍謄本、住民票、収入証明といった公的書類の提出を求められることもあります。

甥を保険金の受取人とすれば、さまざまなトラブルが起こりうるため、保険会社は具体的な指針を明らかにしていません。

甥の相続に関してよくある質問5つ

甥の相続に関する質問を、よくある順に5つご紹介いたします。

1.甥姪がいる場合、甥のみに相続させて姪に相続させないのは可能か?

2.甥宛に遺言書を作れば兄妹に行くはずの遺留分はなくなるのか?

3.代襲相続でも相続税を支払う必要があるのか?

4.代襲相続する甥の手続きを忘れていた場合、甥の子どもに相続権が行くのか?

5.結婚して姓を変えた叔父の姉は兄妹としての相続権を持つのか?

甥姪がいる場合、甥のみに相続させて姪に相続させないのは可能か?

甥姪がいて、甥のみに相続させて姪に相続させないのは可能です。なぜなら、姪は法定相続人ではないため、遺留分を持たないからです。

遺留分とは、法定相続人に分配される最低限の相続分を表す言葉。法定相続人に対して相続をゼロにすることはできませんが、法定相続人以外には可能です。

ただし、被相続人に配偶者や子どもなどの法定相続人がいる場合は、法定相続人がもつ遺留分の金額は支払う必要がありますので注意してください。

甥宛に遺言書を作れば兄妹に行くはずの遺留分はなくなるのか?

兄妹は法定相続人になれますが、遺留分はありません。

法定相続人が兄妹のみで、甥に相続させたい場合、遺言書を書いておけば遺留分なしで相続できます。

ただし、相続税は2割増しでかかるので注意してください。

代襲相続でも相続税を支払う必要があるのか?

代襲相続でも相続税を支払う必要があります。代襲相続とはいえ、法定相続人であることに変わりはなく、相続税を支払う義務が発生します。

代襲相続とは、相続が発生したときに、すでに亡くなった相続人に代わり、その相続人の子が相続人の地位を引き継ぐこと。

法定相続人である兄妹姉妹が亡くなった場合、その子(被相続人から見た甥名)が代襲相続します。

なお、相続税の控除額は法定相続人の数で決まるため、代襲相続で法定相続人が増えると節税になることも。

例えば、被相続人の兄に2人子どもがいた場合、法定相続人が1人増えて控除額が増え、節税になります。

代襲相続する甥が亡くなっている場合、甥の子どもに相続権が行くのか?

まず代襲相続の制度について言えば、兄弟姉妹が亡くなっている場合、兄弟姉妹の子(甥や姪)は相続人になりますが、甥や姪の子はなれません。

理由は明言されていませんが、兄弟姉妹の血族は、直系血族よりも被相続人との関係が薄いことが挙げられます。

結婚して姓を変えた叔父の姉は兄妹としての相続権を持つのか?

結婚して姓を変えても、法律上の兄妹関係は消えませんので相続権はあります。

結婚する際、どちらかの姓ひとつを名乗ることが多いですが、これはあくまで名乗る姓を選択しているだけ。

家を継ぐ長男だから、嫁に行った長女だからという理由で相続権や相続額が変わることはありません。

民法では、法定相続人は等しく相続する権利を持つと定めており、生まれ順により価格の差を付けてはいけないのです。

その他の相続で困ると思われること

連絡が取れず遺産分割が進められない

遺言書がない場合、遺産の分割は遺産分割協議※で決められます。

※遺産分割協議とは、相続人全員で遺産の分け方を話し合う手続きのこと。法定相続人全員の出席が必要で、欠席する場合には別途法的な手続きが必要。

遺産分割協議は法定相続人全員が出席する必要がありますので、1人でも連絡が取れない相続人がいると、相続手続きが止まってしまいます。

戸籍をもとに住所を調べ、手紙を送ることも出来ますが、個人でおこなうのは時間的にも精神的にもきついですよね。

そんなときは、弁護士に依頼するのがおすすめです。

弁護士が依頼者に代わってその相続人と交渉したり、家庭裁判所に遺産分割調停・審判を申し立てたり、不在者財産管理人、失踪宣告の申し立てを行ったりすることもできます。

また、遺産分割協議書の書き方と注意点を押さえ、スムーズに処理したいという方は「 遺産分割協議書作成について7つのポイント&項目別の書き方と注意点」をご覧ください。

お互いに感情的になって話し合いができない

いざ話し合いの場に全法定相続人が揃っても、お互いに感情的になって話し合いが進まないということがあります。

原因は、遺産に対する思い入れや、被相続人の生前にどれだけ施しを受けたかによることが多いです。

例えば、遺産のひとつとして自宅がある場合、「思い出が詰まった自宅は売却したくない」という人もいれば、「活用できない不動産としての自宅は売却すべき」という人もいますよね。

兄妹であれば、兄が家を建てるときに頭金数千万を援助してもらっていたのに対し、妹は一銭も援助を受けていなかったとすれば、取り分が平等ではないという話になりそうです。

解決策として、法定相続人の相続分は、民法第900条に定められていることが挙げられます。

同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。

1.子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各2分の1とする。

2.配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、3分の2とし、直系尊属の相続分は、3分の1とする。

3.配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、4分の3とし、兄弟姉妹の相続分は、4分の1とする。

4.子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の2分の1とする。

引用元: Wikibooks|民法第900条

相続時には法定相続人の過去事情などはよほどの例外(犯罪など)がない限り加味されません。

勝手に遺品整理を始めてしまい相続が開始されてしまった

勝手に遺品整理を始めてしまうと、相続放棄することができません。遺品整理をすることは、遺産に手を付けることになり、相続を承認したとみなされるためです。

遺産に手を付けるという意味では、下記のような行為も相続承認と取られますので注意してください。

・遺産を自分の口座に移し替える

・相続放棄できる期限の3カ月を過ぎてしまった場合

「相続放棄したかったのに、知らない間に相続していた…」と後悔をしないための知識を知りたい方は「 【相続放棄の手続きと費用】知っておくべき7つのポイントと注意点!」をご覧ください。

遺言書の内容は絶対だと思ってしまう

遺言書の内容は、場合によっては絶対ではありません。なぜならば、遺言書には2つの穴があるためです。

・遺言書としての形式を満たしているか?

・法定相続人の遺留分を侵害していないか?

遺言書の有効性を示すのが、形式を満たしているかどうかです。遺言書の種類にはいくつかありますが、公正証書遺言のみが有効性を保証されています。

それ以外の遺言書は、家庭裁判所による検認作業を経て初めて有効だとされるので注意してください。検認の結果、無効になることもあり得ます。

| 検認が必要 |

検認は不要 |

| ・自筆証書遺言

・秘密証書遺言

|

・公正証書遺言 |

遺言書の内容が確実かどうか知りたい、正しい形式で遺言書をしたためたいと言う方は「 遺言書を無効にしない!検認の流れとスムーズな相続のコツを徹底解説」をご覧ください。

また、法定相続人には一定割合の財産を確保できる「遺留分」という権利があります。

遺言書内容が遺留分を侵害していた場合、相続人は遺留分を他の相続人に請求することができます。

遺留分が請求できる条件を知っておき、相続で損をしたくない方は「 遺留分を完全解説!計算方法・侵害請求権の行使方法を紹介!」の記事もご参考ください。

長男の相続額が一番多いと思ってしまう

相続で長男、長女の相続額が一番多くなることはありません。※

※ただし、遺言書で指定された場合は従う必要があります。法定相続人は自分の遺留分が侵害されていないか確認し、されていた場合は相続人に遺留分を請求することが可能です。

かつては「家督相続(かとくそうぞく)」という法律で長男長女が有利になっていた相続ですが、昭和22年に廃止されているためです。

法定相続人全員が平等に相続の権利を持つ今、相続分は親等で決められるようになりました。

長男の相続について正しい知識を得て、損をしないようにしたい方は 遺産相続で長男は「優遇されない」!トラブルを避ける為の3つの知識をご覧ください。

血縁関係のない人は相続できないと思ってしまう

相続で重視されるのは、血縁ではなく戸籍上、法律上の関係です。

例えば、血は繋がっていないが養子縁組した子には相続権が発生します。養子にした子は実子と同じ扱いを受けると民法に規定されているためです。

一方で、どれだけ長く連れ添っていたとしても、法的なつながりのない内縁の妻、夫には相続権はありません。

内縁の妻や夫に少しでも遺産を残してやりたい方は、「 内縁の妻に相続権はない!トラブルも損もナシで遺産分与する方法3つ」をご覧くださいね。

再婚相手に実家の居住権はないと思ってしまう

被相続人が再婚しており、被相続人の自宅に一緒に住んでいた場合、再婚相手には実家の居住権(配偶者居住権)があります。

ただし、配偶者居住権は賃貸には適用できなかったり、配偶者以外と同居している場合には適用できないなどの例外がありますので、注意してください。

相続に関して困ったときの相談先3つ

「ひとりで相続手続きを進めるのは無理!」

こんな方は、相続に関する手続きをプロに相談・解決してもらうことをおすすめします。「緊急度の高い順」にご紹介しています。相談を上手に活用して、検認作業をスムーズに進めていきましょう。

| |

1.弁護士 |

2.行政書士 |

| 費用 |

25万円~

|

15万円~

|

| メリット |

・各種書類の準備や申し立て作業など、相続に必要な一切の作業をまるごと依頼できる

・相続のアドバイスもしてもらえる

|

・戸籍謄本などの書類を取り寄せてもらえる

・弁護士よりも依頼費用が安い

|

| デメリット |

・費用が高額になりやすい |

・相続に関する争いには対応できない |

いきなり、弁護士や行政書士に依頼するのは、ハードルが高い…という方は、「無料相談を利用して専門家を紹介してもらう」で、一度相談してみるのがおすすめです。

弁護士(相場:25万円~)

弁護士へ相続に関する相談をする場合は、以下の手順で依頼しましょう。

1.法律相談事務所へ遺産争いの内容を相談する

2.費用について弁護士から説明を受ける

3.着手金の支払い後、弁護活動を開始してもらう

必要に応じて、弁護士と都度打ち合わせが入る場合もあります。

また、弁護士へ遺産争いに関する相談をする場合は、以下の費用がかかることを覚えておきましょう。

| 費用の種類 |

概要 |

費用相場 |

| 相談料 |

遺産争いの相談にかかる費用 |

無料、もしくは約5,000円?(30分) |

| 着手金 |

弁護士が遺産分割や調停に着手した場合の費用 |

20?30万円 |

| 報酬金 |

遺産争いが解決した場合に発生する費用 |

経済的利益や着手金相場によって変動 |

| 実費 |

印紙代や切手代、交通費など |

1?10万円 |

| 日当 |

出張費用 |

約5万円 |

参考: 「相続会議」朝日新聞社

行政書士(相場:15万円~)

行政書士へ相続に関する相談をすると、弁護士に依頼するよりも比較的安く済ませることが可能です。

金額は15万円程度としましたが、おこなう手続きの複雑さや処理する案件の数、相続人の数によって変動します。

行政書士の中には、サービスごとに料金表を設けているところや、パック料金で一律の料金を定めているところがありますので、依頼する内容の複雑さにより使い分けましょう。

無料相談を利用して専門家を紹介してもらう

相続に関するお悩みに応える、 日本司法支援センター(法テラス)がおすすめです。

日本司法支援センター(法テラス)は国が設立した法的トラブルの総合解決所です。誰でも無料で相談でき、適切な支援先を紹介してもらうことができますよ。

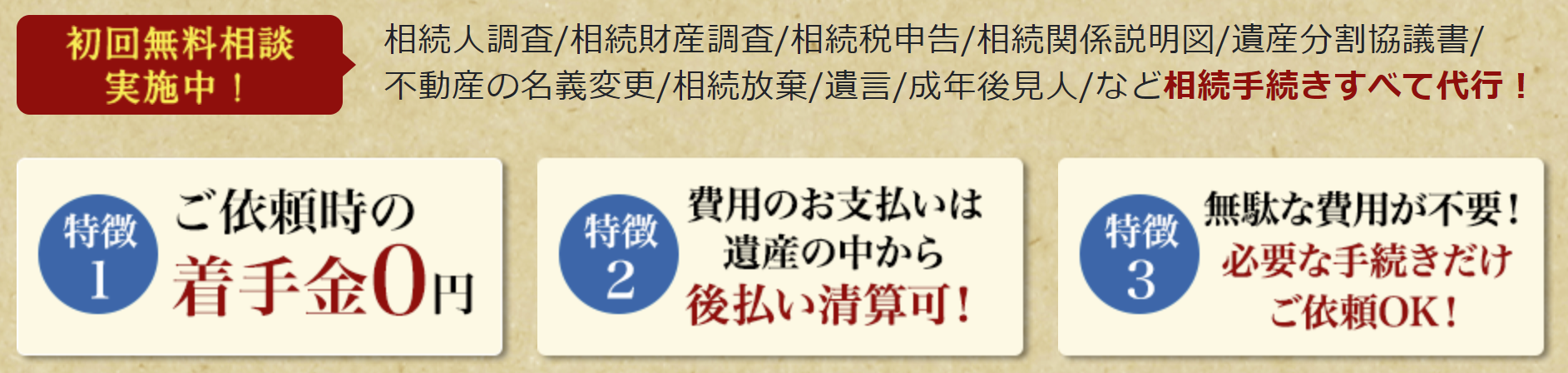

『 やさしい相続』でも、24時間365日無料相談で承っています。電話でもメールでも行えますのでお気軽にご連絡下さい。しつこい勧誘等も行いません。

大切なことだからこそ、丁寧に・確実に進めていきましょう。

まとめ

今回は、甥の相続に必要な一通りの手続きに加え、節税して相続するためのコツをご紹介してきました。

結論、甥に相続権は『ありません』。相続できるのは被相続人の親族である『法定相続人』のみと民法で定められているためです。

法定相続人ではない甥に遺産を分け与えるには、以下3つの方法があります。

1.甥へ生前贈与する

2.遺言書で「甥に遺産を分け与える」と明言しておく

3.甥を特別縁故者※とする

※特別縁故者とは、被相続人と特別親しい関係にあったことを理由に、法定相続人がいないときに遺産を取得できる人のこと。

中でも生前贈与と遺言書が確実。生前贈与は生きている間にできますし、遺言書は法定相続人よりも優先され、有効な遺言書があればその通りに相続されます。

相続関係に必ずついて回る相続税と贈与税についても押さえておいてくださいね。

・生前贈与には贈与税がかかる

・相続税は2割増しでかかる

甥を特別縁故者にすることで、甥は遺産を受け取ることができますが、被相続人に一人も法定相続人がいないことが条件となります。

家庭裁判所は、被相続人と生計を同じくしていた者、被相続人の療養看護に努めた者その他被相続人と特別の縁故があった者の請求によって、これらの者に、清算後残存すべき相続財産の全部又は一部を与えることができる。

引用元: Wikibooks|民法第958条の2

そのほか、一定期間居住を共にしていた、生計を共にしていたなどの証拠を提出する必要が出てきます。

甥にしっかり相続させ、親族間のトラブルに巻き込まれないためには民法と遺言書についても知っておく必要があります。

相続人の中で相続内容に同意しない人がいたり、連絡のつかない相続人がいて手続きが進まないなどのトラブルに巻き込まれた時は、一度プロに相談するのがおすすめです。

弁護士や行政書士のほか、法テラスといった無料で相談できる施設もありますよ。

この記事があなたにとって後悔のない相続に役立つよう祈っております。

_1.png)

【監修】高橋圭(司法書士・宅地建物取引士)

- 略歴

- 高橋圭 (たかはし けい)

- 青山学院大学法学部卒業。

- 2007年司法書士試験に合格後、都内司法書士法人にてパートナー司法書士としての勤務を経て2016年ライズアクロス司法書士事務所を創業。

- 司法書士法人中央ライズアクロスグループCEO代表社員

プロフィール

_1.png)