【プロ解説】遺産相続の全手続き|死亡届~相続税還付まで徹底解説

皆さんは遺産をどのように相続するか、詳しい内容をご存知でしょうか。

自分はいつか遺産を相続することになるのかなど、疑問を抱いている方は多いと思います。

この記事では遺産を相続するにあたって、複雑な手続きや相続が発生してから実際に相続するまでの流れ、注意点などについて詳しく解説していきます。

もし遺産を相続する予定があるという方や遺産相続の仕組みを知りたいという方はぜひ参考にしてみてください。

遺産相続とは?

遺産相続とは、人が所有している財産を子どもなどに継承させることを指します。

人が亡くなった時に所有している財産は、全てが国のものになるわけでもなく処分されるわけでもありません。

子どもなどの財産を受け継ぐ資格を持つ人が所有することになります。

遺産相続については下記記事もご参考ください。

・遺産分割を完全解説!流れ・割合・揉めない方法を紹介!

・遺産相続手続きを完全解説!流れ・必要書類・費用・期限を紹介!

・遺産相続を孫にする方法を完全解説!3つの方法と税金と割合を紹介!

まずは遺言書があるかを確認する

遺産相続を始める前に遺言書があるかどうかを確認しましょう。遺言書に記載されている内容によって、遺産相続の割合が変わる可能性があるからです。

遺言書については下記記事もご参考ください。

・遺言書の書き方を完全解説!効力・有効な遺言書の書き方を紹介!

・遺言書を完全解説!種類・効力・扱い時・費用を紹介!

相続についてのご相談は『やさしい相続』でも無料で承っていますので、お気軽にご連絡下さい。24時間365日無料で専門オペレーターが対応致します。

遺産相続の大まかな流れ

遺産相続をするためには、いくつかのフローを踏まなければいけません。

大まかな流れとして、「相続人調査」・「相続財産調査」・「相続方法の決定」・「遺産分割」・「財産の名義変更」の五段階があります。

●相続人調査とは、実際に遺産を相続する人が誰になるのかを確定させる調査です。

●相続財産調査とは、相続する財産にはどのようなものがあるのか、どのくらいの価値があるのかを調査することです。

●相続方法の決定とは、遺産を全て相続するのか、あるいは全て放棄するのかなどを決めることです。

●遺産分割とは、相続人が二人以上の場合、どのように遺産を分けるのかを決めることです。

●財産の名義変更とは、不動産や預貯金などの名義を被相続人から相続人へ名義を変更する手続きのことです。

では実際にそれぞれの流れについて詳しく見ていきましょう。

相続人調査(誰に?)

遺産相続で最も重要になってくるものとして、「相続人調査」が挙げられます。

相続人調査とは?

相続人調査とは、遺産を相続する上で必要な名義変更などの手続きで、実際に相続をする人物は誰になるのかを確定させる調査のことです。

相続人調査で行う事

相続人調査では、「戸籍謄本」などから被相続人(遺産を残して亡くなった人物)と相続人全員分を調べることになります。

被相続人の出生から死亡までの全ての戸籍謄本を取り寄せ、法定相続人を調査します。

多くの場合、相続する人物が誰になるのかはある程度はっきりしていることがありますが、被相続人に認知している子供がいたという場合には、身内でも調べるまでわからなかったというようなことがあります。

調査する戸籍の種類

また、相続人の戸籍謄本は現在の戸籍謄本のみで問題ありません。

相続人調査で必要な戸籍謄本ですが、戸籍には「現在戸籍」・「改製原戸籍」・「除籍」の3種類があります。

現在戸籍とは、名前の通り今現在の戸籍のことです。改製原戸籍とは、法改正によって変更される前の戸籍のことです。

除籍とは結婚、離婚、死亡などによって戸籍の人物が戸籍から出たことで誰も残っていない戸籍のことです。

また、戸籍を取り寄せる際には、戸籍謄本と戸籍抄本の2種類があり、今回の遺産相続に関して必要なものは戸籍謄本になります。

戸籍謄本と戸籍抄本の違い

では、謄本と抄本の違いはなんなのでしょうか。

戸籍謄本とは?

戸籍謄本とは、生年月日や出生地などの情報全てが記載されている戸籍の写しになります。

また、戸籍がすでにコンピュータ化されている場合には、「戸籍全部事項証明書」と言います。

この戸籍謄本を取得するためには、本籍地の管轄である自治体で手続きを行わなければいけません。

もし被相続人の本籍が遠い場合や行くのが難しい場合には、郵送での対応をしてくれる場合があります。

その場合は返送用の封筒が必要など自治体によって条件が異なりますので、一度電話などで確認してみると良いでしょう。

戸籍謄本を取得できるのは、原則親族や戸籍に入っている人物のみのため、そのほかの人物が取得する場合には委任状が必要です。

しかし、弁護士などに手続きを依頼している場合、弁護士による職権で戸籍謄本を取得することが可能です。

戸籍妙本とは?

戸籍抄本とは、戸籍に記載されている人物全員ではなく、一部の人のみの情報しか記載されていません。

つまり戸籍抄本は戸籍謄本の一部だけの記載になります。

この戸籍謄本を使用する相続については、不動産の相続登記や相続を放棄する場合、相続税の申告の際に必要となります。

相続財産調査(いくらを?)

相続財産調査とは?

相続財産調査とは、相続する財産にはどのようなものがあるのか、それはどのくらい価値があるものなのかを調査しなければいけません。

相続財産調査を行う理由

では、どうして相続財産調査を行わなければいけないのでしょうか。

理由①財産を相続するか放棄するか決めるため

理由の一つ目として、そもそも財産を相続するのか放棄するのかどうかを決めなければいけないからです。

相続財産の中には、被相続人が残した債務なども含まれます。

債務がある場合に相続すると、相続人が代わって債務を返済しなければいけなくなります。

ですので、相続する財産を全て調査し、相続するか放棄するかを選択する必要があります。

理由②相続税の申告の有無を判断するため

二つ目は、相続税の申告の有無を判断するためです。

遺産を相続するからといって、必ずしも相続税がかかるとは限りません。相続税がかかる場合はある一定の金額を超える場合です。

一定値は次の式で求めることができます。

「3,000万円+600万円×法定相続人の数」例えば法定相続人が5人だった場合、「3,000万円+600万円×5=3,300万円」を超えない限り相続税はかかりません。

理由③遺産分割協議を行うのに必要

三つ目は遺産分割協議を行う際に必要だからです。

相続人が一人ではなく複数人いる場合には、どの遺産をどのように分割して相続するかを決める必要があります。

そのため、相続財産には何があるのかを洗い出しておく必要があります。

相続財産の種類

相続財産は、大きく積極財産と消極財産の2種類に分けることができます。

●積極財産とは?

積極財産は経済的に価値があるものを指し、例としては不動産や預貯金などが挙げられます。消極財産はローンや借入金などを指します。

では、まずはじめに消極財産の調査方法について解説します。

●消極財産とは?

消極財産の調査方法は、被相続人の信用情報の照会を行うことで金融機関やクレジットカードなどからの借入状況を把握することができます。

問い合わせ先は個人信用情報機関で、下記の3種類があります。

相続人が開示請求を行う場合には相続人であることを証明するために戸籍謄本が必要となります。

積極財産の調査方法は、納税通知書が被相続人に届いているかなどで不動産などの有無を調べることができます。

もし不動産の名義が不確かであれば、法務局で不動産謄本を請求し確認してみましょう。

また、預貯金の有無についてはキャッシュカードや通帳から調べる必要があります。

もし被相続人がインターネットバンクを使用している可能性がある場合には、通帳などが存在しないため、メールなども細かくチェックする必要があります。

調査が完了したら遺産の評価を行う

調査が完了したら、相続遺産の評価を行う必要があります。

不動産の場合は固定資産税評価額を、土地の場合には公示価格を参考に評価を下すことが一般的ですが、相続遺産の評価については手続きなどが複雑なため、司法書士や税理士に依頼する方が良いでしょう。

不動産相続については下記記事もご参考ください。

・不動産名義変更を完全解説!流れ・費用・必要書類・期間を紹介!

・不動産相続を完全解説!手続き・費用・相続税・節税方法を紹介!

相続方法の決定(どうやって?)

続いては相続方法の決定についてです。

相続方法には、「単純承認」・「限定承認」・「相続放棄」の3種類があります。

単純承認とは?

単純承認とは、被相続人が残した遺産を全て相続する方法です。

この場合、負債の方が多ければ相続人が返済しなければいけません。

限定承認とは?

限定承認とは、プラスになる財産とマイナスになる財産を合わせてプラスになる場合、相続するという方法です。

相続放棄とは?

相続放棄とは、プラスになる財産とマイナスになる財産を合わせてマイナスになる場合に選択されることが多く、全ての相続を放棄する方法です。

被相続人が残した財産に応じて、自分にあった相続方法を決定するようにしましょう。

遺産分割

遺産分割とは、相続人が二人以上の場合に誰がどのくらい遺産を相続するのかを決めることです。

遺言書であらかじめ分割する内容が決められている場合もしくは遺言書で決められておらず相続人同士で話し合って決める場合があります。

遺言書がない場合の遺産分割には「遺産分割協議」・「遺産分割調停」・「遺産分割審判」の三段階があります。

遺産分割協議

遺産分割協議とは、相続人全員で遺産の分割方法について話し合うことです。

遺産分割調停

遺産分割調停とは 遺産分割協議において相続人同士で決めることができなかった場合に家庭裁判所で調停委員の立会いの元、話し合いで遺産の分割方法を決める方法です。

遺産分割審判

遺産分割審判では、遺産分割調停でも決めることができなかった場合に選択される方法で、裁判官によって遺産の分割方法を指定する方法です。

調停が不成立となった場合に自動的に審判へと移行します。

遺産分割の方法

続いては遺産分割の方法についてです。

遺産分割の方法には、「現物分割」・「換価分割」・「代償分割」の3種類があります。

●現物分割とは?

現物分割とは、建物と土地は長男、預貯金は長女など、一つ一つの財産について所有者を決める方法です。

この場合、遺産の金額を正確に分割することは困難となります。

●換価分割とは?

換価分割とは、不動産などの分割が難しいものなどが遺産に含まれている場合、遺産を全て売却しお金に変えてそれを分割する方法です。

●代償分割とは?

代償分割とは、長男など特定の相続人が不動産などの現物を相続する代わりとして、他の相続人に長男がお金を支払うという方法です。

残された遺産や相続人の人数などに合わせて遺産分割の方法を決めると良いでしょう。

>>遺産分割を完全解説!流れ・割合・揉めない方法を紹介!

財産の名義変更

相続を行う財産の名義変更は、遺産分割の話し合いが完了した時点で行うことができるようになります。

名義変更を行う財産で多いのは、不動産や預貯金です。

不動産の名義変更

不動産の場合、土地と建物で所有権移転登記が必要になります。

所有権移転登記を行うことで、名義が被相続人から相続人へと変更することができます。

相続登記を行うには、下記のような書類が必要となります。

・被相続人の出生から死亡までの戸籍謄本

・相続する不動産の固定資産税評価証明書

・法定相続人の戸籍謄本および住民票

・遺産分割協議書

登記自体は法務局で行うことになりますが、必要な書類が複雑なため司法書士などに依頼することが無難です。

>>不動産名義変更を完全解説!流れ・費用・必要書類・期間を紹介!

>>家の名義変更を親から子にする際の節税方法を完全解説!贈与税を非課税にするには?

預貯金の名義変更

預貯金の名義変更についてですが、被相続人が亡くなった段階で、被相続人の名義である口座は凍結されてしまうため、名義変更もしくは口座の解約が済むまで現金の移動が不可能になります。

解約の場合、口座に入っていた現金は相続人の口座に入金することになります。銀行の預貯金の名義変更に必要な書類は下記の通りです。

・被相続人の戸籍謄本、除籍謄本、改製原戸籍

・相続人全員の印鑑証明書および戸籍謄本

・通帳やキャッシュカード

・名義変更申し込み書類

申し込み書類など一式を窓口に提出し、実際に名義変更が行えるのは数週間程度かかりますので注意しましょう。

>>ゆうちょ銀行相続を徹底解説!流れ・必要書類・期間・費用紹介!

遺産相続の手続き(時系列)

.jpg)

遺産相続の手続きには、

「被相続人が死亡してから●日までに行わなければいけない」ものが多数あります。

この期限を過ぎてしまうと、相続人や遺族が損をしてしまうような手続きが多いため注意が必要です。

特に遺産をどのような方法で相続するのか、相続税の申告など、過ぎてしまうと罰則や自動的に決められてしまうようなものがあります。

では、それぞれどのような手続きがあるのかを時系列を追いながら見ていきましょう。

死亡から7日以内

人が亡くなってから7日以内に行わなければいけない手続きは下記の3種類です。

死亡診断書とは?

死亡診断書とは、人が亡くなったことを証明する書類のことです。

死亡診断書がないと火葬や埋葬などができなくなってしまうため注意しましょう。

病院で亡くなった場合には立ち会った医師から、自宅で亡くなった場合には死亡を確認した医師から発行してもらいます。

また、原因不明や事故死などの場合には、死体検案書を発行してもらいます。

●死亡診断書の作成費用

作成費用は5,000円から10,000円程度ですが、葬儀費用として相続財産の控除を受けることが可能です。

また、死亡診断書・死体検案書は様々な手続きで必要になるため、複数コピーを準備しておく必要があります。

死亡届とは?

死亡届とは、先ほど紹介した死亡診断書と一対になっている書類で、役所に提出する届出のことです。

そのため、死亡診断書の部分は石に記入してもらい、死亡届の部分には自分で記入を行います。

死亡届に記入する内容は、亡くなった人の氏名や住所、死亡した時間、届出を提出する人の氏名、届出を提出する人の本籍などです。

●死亡届の提出方法

死亡届の提出が行える役所は下記の3種類です。

1:届出人の現住所の管轄の役所(戸籍係)

2:亡くなった人の本籍の管轄の役所(戸籍係)

3:亡くなった場所の管轄の役所(戸籍係)

また、死亡届を提出する届出人になれる人は限られています。届出人になれる人は下記に当てはまる人だけなので、注意しましょう。

1:親族

2:親族を除く同居人

3:家主、地主、家屋管理人、土地管理人

4:後見人、保佐人、補助人、任意後見人

死亡届については下記記事もご参考ください。

・意外と知られていない「死亡届の提出方法」について徹底解説!

・死亡届の基礎知識を押さえておこう!書き方やその他の手続きについても解説

火葬許可証とは?

最後は死体火葬許可申請書の提出です。

死体火葬許可申請書とは、遺体の火葬を許可してもらうための申請書になります。

この申請書は死亡届を提出する先の窓口でもらうことができ、その場で記入して提出することが一般的です。

受理されると火葬許可証がもらえるので、火葬場へ提出し火葬を行うことが可能になります。

●火葬後は埋葬許可証を受けとる

また、火葬が済んだら火葬場から埋葬許可証がもらえます。この埋葬許可証は、火葬した遺骨を埋葬するために必要な書類になります。

>>埋葬許可証の意味とは?発行から提出までの流れや紛失時の対処法を解説

死亡から10日以内

人が亡くなってから10日以内に行わなければいけない手続きは、年金受給停止の手続きおよび年金受給権者死亡届の提出です。

年金受給停止と年金受給権者死亡届の提出

厚生年金が死亡した日から10日以内、国民年金は死亡した日から14日以内に手続きを行う必要があります。

年金受給者死亡届とは、年金を受け取っていた人が亡くなったことで、年金を受け取る権利を放棄するための届け出になります。

年金受給者死亡届を受理されることにより、年金の受給が停止されることになります。

●年金受給権者死亡届の提出方法

年金受給権者死亡届は、「日本年金機構」の公式ホームページからダウンロード、または年金事務所などでもらうことができます。

記入する内容は、亡くなった方の基礎年金番号や氏名、亡くなった日付、届出人の氏名と住所などです。

この書類に記入が完了したら、亡くなった人の年金証書と死亡診断書を添えて年金事務所あるいは年金相談センターに提出します。

また、提出する際には同時に未支給年金の請求を行うと良いでしょう。

未支給年金とは?

未支給年金とは、年金を受け取っていた方が亡くなった際に、まだ受け取ることができた年金のことを指します。

この未支給年金は配偶者や子供、孫などの遺族が受け取ることができます。

ちなみにこの未支給年金は相続財産に該当しないため、相続を放棄していたとしても受け取ることが可能になります。

未支給年金を請求する際に必要な書類は下記のようなものがあります。

・年金受給権者死亡届

・亡くなった人の年金証書

・戸籍謄本

・入金先の通帳

・死亡診断書

もし不明点などがあれば、「ねんきんダイヤル」に相談してみると良いでしょう。

死亡から14日以内

人が亡くなってから14日以内に行わなければいけない手続きは、下記の4種類です。

1:国民健康保険証の返却

2:介護保険の資格喪失届(介護保険を受けていた場合)

3:住民票の抹消、除票

4:世帯主の変更届

1:国民健康保険証の返却

国民健康保険証の返却は、亡くなった人の住所の管轄の役場になります。

この時に必要なものは、国民健康保険資格喪失届と国民健康保険の保険証、死亡を証明する戸籍謄本など、届け人の免許証などです。

2:介護保険の資格喪失届(介護保険を受けていた場合)

介護保険の資格喪失届は、亡くなった人が65歳以上の場合もしくは40歳から64歳で要介護認定を受けていた場合のみになります。

提出先は亡くなった人の住所の管轄の役場になります。この時に必要なものは、介護保険の資格喪失届と介護保険被保険者証になります。

3:住民票の抹消、除票

住民票の抹消に関しては、死亡届を提出した時点で自動的に行われるため特に行わなければならない手続きなどはありません。

住民票の抹消が済むと、住民票の除票申請が可能になります。この住民票の除票は不動産の登記など様々な手続きに必要になることがあります。

除票を取得する際に必要なものは、亡くなった人の住民基本台帳カードと届出人の住所がわかる免許証などです。

4:世帯主の変更届

世帯主の変更届は、亡くなった人が世帯主の場合のみ必要となります。

しかし、残された世帯員が一人の場合もしくは15歳未満の子供と親権者のみの場合には必要がありません。

提出先は亡くなった人の住所の管轄の役場になります。申請の際に必要なものは届出人の印鑑と身分を証明する書類になります。

死亡から3ヶ月以内

相続を放棄するのか承認するかの取り決め

人が亡くなってから3ヶ月以内に行わなければいけない手続きは、相続を放棄するのか承認するかの取り決めです。

正しくは被相続人が亡くなった日からではなく、相続人が「自分が相続をすることになったと把握した日」から3ヶ月以内となるので注意してください。

この3ヶ月を過ぎてしまうと、遺産を単純承認として相続することになります。

●単純承認とは?

単純承認とは、被相続人が残した遺産を全て相続することになりますので、仮に多額の借金を被相続人が残していた場合には、相続人はその借金を相続することになってしまいます。

そのため、もし相続を放棄したい場合には、3ヶ月以内に家庭裁判所に書類を提出しなければいけません。

しかし、財産の価値を調査したら、プラスになるのかマイナスになるのか判断がつかず、相続の結論を下すことができなかった場合や相続人が海外など遠方に住んでおり、手続きが困難であるといった場合には、期限を延長するための申し立てを裁判所に行うことができます。

しかし、必ずしも延長が認められるわけではないため注意が必要です。

遺産放棄については下記記事もご参考ください。

・代襲相続を完全解説!範囲・割合・相続放棄のルールを紹介!

・親の借金を相続しないための方法を完全解説!

死亡から4ヶ月以内

被相続人が確定申告を行わなければいけなかった場合には、相続人が相続の事実を把握してから4ヶ月以内に「準確定申告」を行わなければいけません。

準確定申告とは?

準確定申告とは、被相続人の1月1日から死亡した日までの期間分の確定申告です。

準確定申告も確定申告同様に、行う必要がある人と行わなくても良い人がいます。

行わなければいけない人は下記の条件に当てはまる人になりますので、確認してみましょう。

・事業所得あるいは不動産所得がある場合

・給与収入が2,000万円以上の場合

・不動産を売却した場合

・二カ所以上から給与を受け取っている場合

・生命保険などで一時金などを受け取っていた場合

・年金による収入が400万円を超えている場合

準確定申告を行う際に必要な書類は、「確定申告付表」と「委任状」です。提出先は税務署になります。

死亡から10ヶ月以内

人が亡くなってから10ヶ月以内に行わなければいけない手続きは、相続税の申告です。

相続税の申告

相続税は、相続の金額が「基礎控除額」を超える場合に課される税金です。

●基礎控除の算出方法

では、基礎控除額はどのように算出すれば良いのでしょうか。

基礎控除額は、「3000万円+(600万円×法定相続人の数)」で求めることができます。

そのため、法定相続人が2人の場合、「3000万円+(600万円×2)=4,200万円」となります。

この4,200万円を超えた場合、相続税が課されることになります。もし申告が10ヶ月を超えてしまった場合には、追徴課税を課されることがあるため注意しましょう。

相続税の申告方法

相続税の申告の際に必要な書類は、被相続人の戸籍謄本や死亡診断書、相続人全員分の戸籍謄本や住民票、印鑑証明書などかなりの数になるため、通常は税理士などに依頼することが多いです。

税理士への報酬は遺産の総額に比例することが一般的です。

●相続税は延納できる

また、相続税の支払いについては、「現金での納付が困難である」と裁判所に判断された場合には延納・物納することができます。

延納の要件には下記の4項目があり、それらを全て満たしている必要があります。

1:相続税の金額が10万円以上

2:金銭での納付が困難である

3:申告の期限までに延納申請書を提出する

4:延納税額と相当の担保を用意する

延納制度を利用すると、その分だけ利子税がかかります。また、延納期間にも上限があるため利用する際にはよく注意しましょう。

●相続税の物納

相続税を支払えない場合には、お金の代わりに不動産などを支払いにあてることができます。物納を行えるのは上記、延納制度を利用しても支払いが困難とみなされた場合のみです。

相続税については下記記事もご参考ください。

・相続税から控除できる葬儀費用とは?控除の可否を完全解説!

・葬儀費用で相続税控除できる?葬儀費用に関わる相続税の考え方を完全解説!

・死亡退職金を完全解説!相続税の課税対象になる?

死亡から1年以内

人が亡くなってから1年以内に行わなければいけない手続きは、遺留分減殺請求です。

遺留分とは?

遺留分とは、相続人が最低限もらえる財産のことです。

被相続人との関係性によって遺留分の割合は異なります。

兄弟姉妹の場合、遺留分はないため注意しましょう。

遺留分減殺請求とは?

この遺留分減殺請求を行う場合というのはどのような場合なのでしょうか。

被相続人が遺言書などで、相続人を指定していたり、遺産を全て処分したいという旨を記載していた場合などに、遺留分を請求できる権利を持つ人物が、遺留分減殺請求を行うことができます。

この請求を行うことができるのは、自身が遺産を相続できると把握できた日から一年以内となります。

一年を過ぎてしまうと時効となってしまうため注意しましょう。

また、遺留分減殺請求を行なった場合は相続人同士での話し合いで解決を目指しますが、もし解決ができなかった場合には家庭裁判所で調停を行うことになります。

この調停でも解決できなかった場合には、民事で「遺留分侵害額請求訴訟」を起こす必要があります。

遺留分については下記記事もご参考ください。

・遺留分を完全解説!関係別の割合・金額例・取り戻し方を紹介!

・相続遺留分とは?割合・取り戻す方法・費用を紹介!

・遺留分侵害額(減殺)請求を完全解説!侵害された財産を取り返し方を紹介!

死亡から2年以内

人が亡くなってから2年以内に行わなければいけない手続きには下記の2種類があります。

・葬祭費、埋葬費の請求

・高額療養費の請求

葬祭費、埋葬費の請求

葬祭費、埋葬費とは、保険に加入していた人が亡くなった場合に受け取ることができる給付金のことです。

葬祭費は加入していた保険によって受け取れる金額が異なります。

国民健康保険の場合、50,000円から70,000円です。申請先は役所の保険年金課になります。

後期高齢者医療制度に加入していた場合、30,000円から70,000円です。

国民健康保険組合に加入していた場合、50,000円から100,000円です。各自治体や組合によって金額は異なります。

埋葬費は亡くなった人が社会保険に加入していた場合に受け取れる給付金で、金額は50,000円です。

葬祭費の注意点として、葬儀形式が火葬だけの場合に受け取れないケースがあります。

そのため、事前に窓口へ確認しておくと良いでしょう。また、葬祭費には相続税はかからず所得税もかかりません。

相続放棄をしていても受け取ることが可能です。

高額療養費の請求

高額療養費の請求とは、一月の間に支払った医療費が一定の基準額を超えた場合に払い戻される制度のことです。

もし高額療養費の該当者になっていた場合、約二ヶ月後に保険年金課から「高額療養費支給申請書」が送られてきます。

申請先は自治体の保険年金課もしくは市民センターなどでも受け付けている場合があります。

注意したいこととして、申請を行えるのは世帯主のみとなります。

死亡から3年以内

死亡保険金の請求

人が亡くなってから3年以内に行わなければいけない手続きは「死亡保険金の請求」です。

死亡保険金とは、被保険者が死亡した場合に受け取れる保険金のことを指します。

保険金の請求期限は加入している保険によって異なります。

多くの生命保険は死亡日から三年、かんぽ生命では死亡日から五年以内ですが、商法で定められる支払い期限は死亡日から二年以内となっているため注意が必要です。

死亡保険の受け取りフローとして、亡くなった人が生命保険に加入しており、受取人が受け取る人自身であると判明している場合には自分で生命保険会社へ連絡をします。

連絡が済んだら受け取りに必要な書類などが送られてくるため書類の作成を行い、生命保険会社へ送ります。

あとは生命保険会社が支払いの可否を判断し、支払い可能となったら振り込まれます。死亡保険金を受け取る場合、像族勢や所得税などがかかるため注意しましょう。

死亡から3年10ヶ月以内

「取得費加算の特例」の申請

人が亡くなってから3年以内に行わなければいけない手続きは「取得費加算の特例」の申請です。

取得費加算とは、遺産相続などで手に入れた不動産を相続後一定期間内に売却した際、相続税額の一定金額を譲渡資産の取得に加算できるというものです。

●取得費加算の特例の要件

この特例を受けるためには下記の要件を満たしている必要があります。

1:相続や遺贈により財産を取得した

2:1の相続により相続税が課されている

3:1の財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡もしくは売却をしている

また、取得費加算の特例を申請するためには確定申告が必要です。この確定申告書には下記の書類が必要です。

1:相続税の申告書の写し

2:相続財産の取得費に加算される相続税の計算明細書

3:譲渡所得の内訳書や株式等に係る譲渡所得等の金額の計算明細書

死亡から5年10ヶ月以内

相続税の還付請求

人が亡くなってから5年10ヶ月以内に行わなければいけない手続きは「相続税の還付請求」です。

相続税の計算を間違えて多く納めていた場合、相続税の申告をやり直して還付請求を行うことができます。

還付請求は、以前に相続税を申請した税務署で「更正の請求」という手続きを行います。

●税理士に頼んだ場合の報酬

また、税理士に頼む場合には税理士へ報酬を支払う必要があります。

多くの場合、還付された金額の3割から5割程度が税理士の報酬となります。

実際に還付金が振り込まれるまでには税務署が還付の可否を確認するため数ヶ月ほどかかります。

特に期限がない手続き

今までは期限がある手続きを見てきましたが、逆に期限がない手続きというものも存在します。

預貯金の相続手続き

一つ目は預貯金の相続手続きです。被相続人が死亡した時点で、預貯金の口座は凍結されることになります。

口座が凍結されると現金の移動ができないため、引き落とし口座に指定されていたとしてもそこから引き落とされることはありません。

凍結を解除するためには、口座の名義変更もしくは解約が必要になります。

また、口座を10年間使用しない場合は休眠預金となってしまい別途手続きが必要となるため注意しましょう。

不動産の相続登記

二つ目は不動産の相続登記の手続きです。

不動産の登記手続きにも期限は特に設けられていません。

しかし、相続登記を行わなければ不動産の処分はできませんし、相続登記には相続人全員分の遺産分割協議書と印鑑証明書が必要となるため、遺産分割協議のタイミングを逃して放置しておくと非常に書類を集めることが困難になるため注意しましょう。

遺産分割協議

三つ目は遺産分割協議です。

遺産分割協議自体には特に期限が設けられているわけではないのですが、相続放棄を選択する場合には相続発生から3ヶ月以内、相続税自体の申請には相続発生から10ヶ月以内と定められているため、遺産分割協議を早めに済ませておかなければ思わぬトラブルに発展してしまう恐れがあるため注意が必要です。

亡くなってからの手続きについては下記記事もご参考ください。

・家族が亡くなくなった時こそ冷静に!死亡に際して必要な手続き

・親が亡くなったら何から始めれば良い?必要な手続きについて解説

・死亡手続きを完全解説!するべきこと・期間・費用を一覧で紹介!

相続人となる人について

相続の流れや手続きについて見てきましたが、相続人になれる人にはいったいどのような条件があるのでしょうか。

相続人となれる人は民法で定められており、かつ優先順位などが設けられています。

では、相続人の考え方や未成年者が相続人となっている場合の対処法について見ていきましょう。

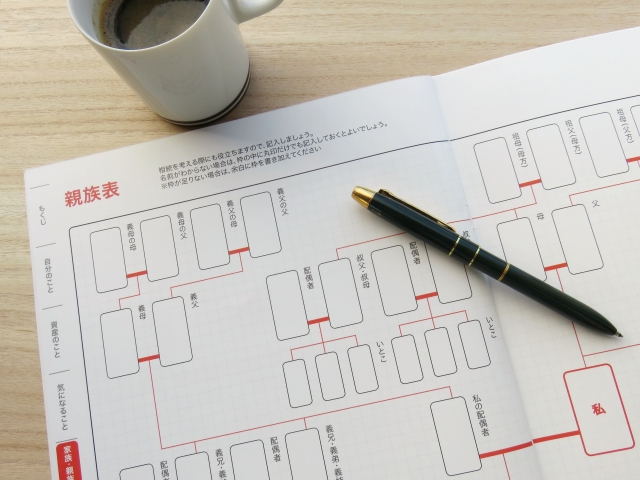

相続人・相続順位の考え方

相続人・相続順位に関しては、民法で定められた順位があります。

第一順位は子(直系卑属)で第二順位は父か母(直系尊属)、第三順位は兄弟姉妹です。

順位が上位の人がいる場合には、その下の順位の人は相続することができません。

また、例えば相続人である子どもが亡くなっていて、孫がいる場合にはその孫が相続することができます(代襲相続)。

相続人の範囲を確定させるためには、被相続人の戸籍謄本を読み解いて法定相続人の範囲を確定させます。

内縁の妻には相続権はない

内縁の妻は法律上の夫婦ではありませんので、通常は相続権はありません。しかし、配偶者や第三者であっても遺言書によって財産を残す旨が記載してあれば、受け取ることができます。

異母兄弟には相続権はある

異父異母兄弟は兄弟姉妹の2分の1を相続分として受け取ることができます。

相続の割合

法定相続の割合は下記になります。

※複数人いる場合は等分します

| 法定相続人 |

相続割合 |

| 子がいる場合 |

配偶者 |

1/2 |

| 子供 |

1/2※ |

| 子がいない場合 |

配偶者 |

2/3 |

| 父母 |

1/3※ |

| 子供、父母がいない場合 |

配偶者 |

3/4 |

| 兄弟姉妹 |

1/4※ |

未成年者への相続

未成年は、法律で単独で有効に法律行為をすることができないと定められています。

未成年の場合は法定代理人を立てる必要がある

そのため、相続手続きに未成年が含まれている場合は「法定代理人」を立てる必要があります。

通常、法定代理人には未成年の保護者である親がなることが多いですが、相続の場合は親と子どもがそれぞれ相続人になっていることがあります。

このような場合、親が子どもの法定代理人になることは法律で禁止されているため、「特別代理人」を立てる必要が出てきます。

特別代理人とは?

特別代理人には、相続人でない身内の叔父や叔母などが選ばれることがありますが、司法書士などに依頼することも可能です。

また、特別代理人を立てる場合には、候補者をすでに選んでおいてから家庭裁判所へ申立を行います。

特別代理人の選定手続きには下記のような書類が必要です。

・特別代理人選定申立書

・特別代理人候補者の住民票

・未成年者の戸籍謄本

書類の提出先は未成年者の住所の管轄である家庭裁判所になります。

相続については下記記事もご参考ください。

・相続を完全解説!相続の方法・手続き・費用・流れを紹介!

・相続登記を完全解説!意味・流れ・費用を紹介!

・相続手続きを完全解説!手順・期限・必要書類を紹介!

対象になる財産・ならない財産

相続遺産の中には、遺産分割の対象になる財産とならない財産というものがあります。

遺産分割とは、被相続人が遺言書を作成せず亡くなった場合に、相続人同士でどのように遺産を分け合うのかどうかを決めることです。

では具体的にどのような財産が遺産分割の対象となるのかを見ていきましょう。

遺産分割対象になる財産(プラス財産)

プラス財産とは、経済的に価値がある財産のことを指します。プラス財産で遺産分割対象となるものは下記のようなものがあります。

・現金

・不動産

・株式

・預貯金

・不動産賃借権

・ゴルフ会員権

遺産分割対象になる財産(マイナス財産)

マイナス財産とは、被相続人の債務や借り入れなどによる借金などが含まれます。

基本的に、マイナス財産は相続はできますが、遺産分割対象とはなりません。

例えば、相続人間での協議によって「マイナス財産を分割して各々が負担することにする」と決定したとしても、債権者にその決定を主張することができません。

理由としては、債権者が貸し倒れを防ぐために債務者を一人に絞ることが多いからです。

そのため、マイナス財産を相続する場合には注意が必要です。

遺産分割対象にならない財産

・動産(貴金属や家財など)

・死亡退職金

・死亡保険金

・祭祀財産

・遺族年金

死亡保険金や死亡退職金に関しては、受取人の固有財産となるため基本的には遺産分割対象とはなりませんが、相続人同士で遺産分割の対象であると合意がある場合には、遺産分割の対象となることがあります。

祭祀財産とは、お墓や仏壇・仏具などに関する財産で通常の相続とは異なる扱いがされるため遺産分割対象とはなりません。

遺産相続の3つの方法

遺産相続をする方法として、「単純承認」・「限定承認」・「相続放棄」の3つの方法があります。

遺産には先ほど紹介したように、プラス財産とマイナス財産があるため、全て相続するのか、あるいは相続自体をしないのかを限られた期間内に決める必要があります。

それでは、それぞれの方法について詳しく見ていきましょう。

単純承認

単純承認とは、相続できる全ての遺産を相続する方法です。

つまり、プラス財産もマイナス財産も相続することになります。

相続人が複数に至る場合、相続人全員が単純承認を行い、そこから遺産分割協議を行うことが多いです。

単純承認で注意しておきたいこととしては、マイナス財産も相続するため遺産を相続しても合計の金額がマイナスになり、相続人が被相続人に変わって返済しなければいけなくなるということです。

限定承認

限定承認とは、遺産の価値を調査してプラス財産とマイナス財産を差し引きした時にプラスになると判明した場合、相続を行う方法です。

単純承認と違い、明らかにプラスになると分かった上で相続できるため、利益を得ることができます。

しかし、限定承認には相続人全員の同意が必要となります。

そのため、相続人のうち一人でも相続放棄あるいは単純承認を選択する場合には限定承認を選択することができません。

相続放棄

相続放棄とは、遺産相続の権利を放棄して一切の相続をしないという方法です。

つまり、被相続人が残した負債などを背負うことはないため、借金の返済義務なども放棄することができます。

しかし、プラス財産の相続も放棄することになってしまうため、遺産の価値調査を行い、マイナスになりそうな時に選択すると良いでしょう。

起こりうる懸念として、実家の建物と土地は継承したいが負債があるため相続を放棄するかどうか悩んでしまうようなことがあるようです。

そういった場合には司法書士などの専門家に相談してみると良いでしょう。

遺産相続については下記記事もご参考ください。

・遺産相続を完全解説!手続き・流れ・注意点を紹介!

・遺産相続の兄弟の割合・トラブル・手続きを完全解説!

・遺産相続手続きを完全解説!流れ・必要書類・費用・期限を紹介!

相続についてのご相談は『やさしい相続』でも無料で承っていますので、お気軽にご連絡下さい。24時間365日無料で専門オペレーターが対応致します。

突然の葬儀についての不明点や疑問は『やさしいお葬式』から24時間365日無料相談も承っています。電話でもメールでも行えますのでお気軽にご連絡下さい。『やさしいお葬式』では葬儀の見積もり、遺影写真、参列者のリストアップなど事前準備をおすすめしています。葬儀の作法や服装などについてもご相談できます。

相続税の仕組み解説

遺産を相続すると、相続した遺産の金額がある一定の金額以上の場合に相続税が課されることになります。

また、全ての遺産に相続税が課されるわけではなく、課される財産と課されない財産に分けることができます。

そして相続税は税金なので、原則として現金での一括納付が義務付けられていますが、もし納付期限までに現金を用意できない場合にはどのように対処すれば良いのでしょうか。

そんな相続税の仕組みなどをここでは一つずつ解説していきますので見ていきましょう。

相続税とは?

相続税とは、被相続人から遺産を相続した際にその遺産の価値がある一定以上の金額となる場合に課される税金のことを指します。

その一定以上の金額を求める式は次の通りです。

「3,000万円+(600万円×法定相続人の数)」

つまり、法定相続人の数によって一定値は変動することになります。

この一定値を超えない限り相続税は発生しないため、税務署への申告の必要もありません。

相続税の基礎控除

相続税の基礎控除とは、相続する遺産の総額から基礎控除額を差し引くことで課税される金額の控除を受けることができる制度です。

基礎控除の計算方法

この基礎控除額が、先ほど紹介した「3,000万円+(600万円×法定相続人の数)」で求めることが可能になります。

遺産の総額が5,000万円で、法定相続人が二人の場合には、「3,000万円+(600万円×2)=4,200万円」となるため、

5,000万円-4,200万円=800万円となります。この800万円に相続税は課せられることになります。

相続人の性質に注意する

また、相続税の基礎控除額の計算の際には相続人の性質によって注意が必要になることがあります。

一つ目は、相続人に養子がいた場合です。

養子縁組をしていた場合、その養子も相続人になりますが、被相続人に実の子どもがいる場合には法定相続人になれる養子は一人だけです。

また、被相続人に実の子どもがいない場合には法定相続人になれる養子は2人までです。

二つ目は、相続人の中に相続放棄を選択した人がいる場合です。

相続放棄を選択した人は実際に相続をすることができませんが、基礎控除額の計算の際には法定相続人としてカウントすることになります。

相続税の対象になる財産・ならない財産

相続税の対象になる財産

相続税の対象になる財産は、基本的にほぼ全ての財産が該当します。

具体的には預貯金や不動産、動産(貴金属や家財)などが含まれます。

また、相続が発生する三年前以内に被相続人が生前贈与をしていた場合、それらも相続税の対象となります。

被相続人が死亡することで支払われる生命保険金などについては、基本的には相続税の対象とはなりませんが、被相続人が保険料を支払っていた場合には相続財産と判断され相続税の計算に含まれることになります。

相続税の対象にならない財産

では、相続税の対象にならない財産にはどのようなものがあるのでしょうか。

一つは祭祀財産と呼ばれるものです。墓地や墓石、仏壇などを相続したとしても相続税は課されません。

そのほかに損害賠償金も相続税に含まれません。

注意したい項目として、生命保険金が相続財産と判断された場合でも、金額によっては相続税が課されないケースがあります。

この金額を「非課税限度額」と言います。

非課税限度額の計算式は次の通りです。「500万円×法定相続人の数」。

この場合、法定相続人が3人の場合、「500万円×3=1,500万円」となるため1,500万円までは生命保険を受け取っていたとしても相続税が課されないことになります。

相続税の支払い問題・延納

相続税は原則として現金での納付が義務付けられています。

しかし、相続した財産が現金化するのが困難な場合など、急に多額の現金を持っていない場合には相続税の支払いが厳しくなってしまう可能性があります。

その場合、相続税の延納といった方法で一括支払いではなく分割で納付することが可能です。

しかし、先ほど説明した通り原則は現金での一括納付が原則のため、延納するためには下記の要件を満たす必要があります。

1:相続税の金額が10万円以上

2:金銭での納付が困難である

3:申告の期限までに延納申請書を提出する

4:延納税額と相当の担保を用意する

相続税については下記記事もご参考ください。

・相続税から控除できる葬儀費用とは?控除の可否を完全解説!

・相続税理士の選び方を完全解説!依頼の流れ・費用・期間を紹介!

・死亡退職金を完全解説!相続税の課税対象になる?

遺産相続のトラブルと注意点

遺産相続が行われる上で、トラブルや注意点などはかず多くあります。

遺言状の効力が不明な場合や、相続人同士の相続割合に関するトラブル、相続遺産が不動産の場合や遺族年金の受け取り方法など、複雑かつ難解なものが多く、金銭が関わってくるためどうしてもトラブルになってしまうことが多いようです。

ここでは実際にどのようなトラブルや注意点があるのかについて見ていきます。

遺言書の効力が不明な場合

被相続人が遺言書を残していても、その遺言書の効力が100%有効となるとは限らないということをご存知でしょうか。

実は遺言書には法的効力を持たせるための決められた方式にのっとって作成されていなければいけません。

その決められた方式というのも遺言書の種類によって異なるため注意が必要です。

普通方式の遺言書には、「自筆証書遺言」・「公正証書遺言」・「秘密証書遺言」の3種類があります。

では、それぞれの遺言書の特徴と無効になってしまう場合の条件を見ていきましょう。

1:自筆証書遺言

自筆証書遺言は、遺言書の作成者が自筆で遺言書を作成する方法です。

そのため、パソコンなどで作成した場合には効力が無くなります。

また、遺言書を作成した年月日や名前、印鑑などを記載する必要があります。

自分の好きなタイミングで遺言書を作成することができますが、一つでもミスが判明した場合に無効になってしまう恐れがあります。

2:公正証書遺言

公証役場で被相続人が遺言を公証人へ伝え、それを公証人が遺言書へ落とし込み作成、保管までを行なってくれる遺言書です。

公証人が作成してくれるため、ほぼ確実に法的効力を持った遺言書の作成が可能ですが、作成するまでに手順が必要なため日数がかかってしまうというデメリットがあります。

公正証書遺言が無効になる場合としては、被相続人が認知症などを患っており、遺言能力が認められない状態での作成が該当します。

>>公正証書遺言を完全解説!書き方・流れ・費用を紹介!

3:秘密証書遺言

被相続人が遺言書を作成し(全文が自筆の必要はありません)、封をして公証人に渡して公証役場で所持してもらう遺言書です。

秘密証書遺言が無効になる場合としては、作成時の年月日や署名が抜けていた場合、もしくは公証役場での立会人に証人不適格者がいた場合などが挙げられます。

遺言書に記載する法的効力を持つもの

また、遺言書に記載する内容で法的効力を持つものはあらかじめ定められています。

一つ目は相続に関することです。誰に遺産を相続させたいかや逆に誰に遺産を相続させたくないかなどを記載できます。

二つ目は遺産の処分についてです。法定相続人以外に財産を譲渡したい場合、譲渡できる金額に上限はありますが可能です。

三つ目は隠し子などの認知や未成年後見人の指定についてです。

隠し子がいた場合、認知をして相続人としてカウントができますし、相続人が未成年の場合には後見人を指定しておくことが可能です。

このように、遺言書が効力を発揮するためには様々な条件があるため、遺言書を見つけても記載内容がどこまでの範囲で有効なのか判断しかねるようなことがあると思います。

そういった場合には、専門家に判断してもらうことが無難でしょう。

また、遺言書を見つけた場合には勝手に開封してはいけません。

勝手に開封した場合、罰則として50,000円以下の過料を受けることがあります。

もし遺言書を見つけた場合には、速やかに家庭裁判所へ提出しましょう。

相続割合に関するトラブル(介護による寄与の考慮)

遺産相続で起こりうるトラブルとして、「介護による寄与の考慮」というものがあります。

介護による寄与の考慮とは?

介護による寄与の考慮がどのようなものかというと、被相続人を長年介護していた相続人がいた場合、他の相続人と均等に遺産を分割することを不公平であると考え、介護をしていた相続人に対して「寄与分」として他の相続人よりも多くの遺産を相続させるというものです。

寄与の内容として、介護だけでなく被相続人の事業に対して協力していた場合や被相続人が所有していた不動産などの管理を行っていた場合、被相続人が高齢になった際に看病などを行っていた場合が該当します。

また、寄与の内容が特別であると判断される必要があります。

つまり、事業に協力していたとしてもそれにふさわしい給与などを受け取っていたり、入院していた被相続人を週一回などお見舞いに行っていたというような場合は「特別」とは判断されない場合があります。

この寄与分を認めて欲しいという場合には、まず相続人同士で協議を行う必要があります。そこで合意を得ることができれば寄与分の相続が可能となりますが、協議で合意を得られなかった場合には家庭裁判所での調停を行う必要があります。

また、本来であれば法定相続人に該当しない人物が被相続人の介護を行なっていた場合、その人物に対して特別の寄与が行われることがあります。

寄与で留意すべきこと

そして寄与分には時効が存在しないため、過去に遡って寄与分を主張することも可能です。

寄与の考慮でトラブルになりがちなのが、寄与分の額をどうやって算出するかです。

労働や介護などを正しく金額として引くことが難しいため、相続人同士で寄与分に納得がいかず調停まで行うことがあります。

不動産の遺産分割に関するトラブル

遺産を相続する上でもっともトラブルになりがちなのが、遺産の中に不動産が含まれている場合です。

では、なぜ不動産が遺産に含まれているとトラブルになりがちなのでしょうか。

不動産の評価方法でのトラブル

一つ目は不動産の評価方法についてです。

不動産の評価方法についてはいくつかの方法があります。

そもそも不動産の評価タイミングは遺産分割時の価格とされています。

不動産は価格が変動しやすいため、このように評価のタイミングが設けられています。

不動産の評価方法についてですが、相続税路線価・固定資産税路線価・固定資産税評価額・公示価格・実勢価格の五つがあります。

遺産分割協議では通常実勢価格を用いますが、相続人同士で協議し、他の価格を使用することも可能です。

実勢価格とは実際に取引が行われる価格のことを指します。この実勢価格を調査するためには、不動産業者に依頼することになります。

ここで注意したいこととして、調査を依頼する不動産業者によって評価される金額が異なるという点です。

もし評価額を上げたい場合には、複数の業者に依頼して見積もりを出してもらうなどをすると良いでしょう。

ちなみに相続税路線価は実勢価格の約80%、固定資産税路線価・固定資産税評価額は実勢価格の約70%ほどだとされています。

不動産の金額は数百万円から数千万円までに登ることがあるため、評価方法によって数百万円ほどの差が生じることがあります。

そのため、評価方法の取り決めによってトラブルが起きてしまうことがあります。

不動産の分割方法でのトラブル

二つ目は不動産の分割方法です。不動産は土地や建物ですので、現金のように相続人同士で分割することは非常に困難です。

そのため、相続人一人が不動産を相続する現物分割か、相続人一人が相続し、他の相続人に金銭を支払う代償分割、不動産を全て売却し換金したうえで分割する換価分割などを選ばなければいけません。

結果、相続人同士でどのように分割するかどうかで揉め事が起こるケースがあります。

「共有持分」がトラブルの原因になることも

ちなみに相続人全員で不動産を所有する「共有持分」という選択もあります。

とりあえず共有持分にしようとしてしまうと、後から思わぬトラブルに発展してしまう恐れがあります。

理由は、共有持分の場合、不動産に対して行える行為が相続人同士で同意を得られなければ限られてしまうというデメリットがあります。

自分自身の判断で行えることとしては、相続した不動産の現状維持のための修繕などが挙げられます。

過半数以上の同意が得られたら行えることとしては、リフォームや賃貸物件としての利用が挙げられます。

全員の同意が得られたら行えることとしては、不動産の処分(売却を含む)が挙げられます。

このように、全員の同意が得られなければ不動産を処分することができなくなりますし、さらに相続人に子どもができた場合、不動産の権利者がより複雑になってしまいます。そのため、できる限り共有持分は避けた方が良いでしょう。

遺族年金を受け取り損ねる場合

年金には大きく分けて公的年金と私的年金があります。

私的年金は自分で積み立てるiDecoなどですが、公的年金は老齢基礎年金や老齢厚生年金、障害基礎年金、遺族年金などがあります。

通常自分が受け取ることになるのは老齢基礎年金になりますが、遺族年金とはどのような場合に受け取ることができるのでしょうか。

遺族年金とは、国民年金などに加入していた加入者が死亡した場合に遺族に支払われる年金のことを指します。

そもそも遺族年金には、遺族基礎年金と遺族厚生年金の2種類があります。

遺族基礎年金を受け取る場合

遺族基礎年金は、国民年金の被保険者で日本に住所がある60歳から64歳の人かつ老齢基礎年金の受給権者であり老齢基礎年金の受給資格期間を満たしている人が亡くなった場合、被保険者によって生計を維持されており、かつ子どもがいる場合の配偶者あるいは子どもが受け取ることができます。

この場合の「子ども」とは、18歳未満あるいは障害等級1級か2級にある20歳未満の人物を指します。

遺族厚生年金を受け取る場合

遺族厚生年金の場合は遺族基礎年金よりも少々複雑となります。まず被保険者の条件には下記が挙げられます。

1:厚生年金に加入している

2:被保険者期間中の傷病によって、初診日から5年以内に死亡している

3:障害厚生年金の受給を受けられる障害等級1級または2級

4:老齢厚生年金受給者または受給資格期間の条件を満たしている

遺族厚生年金を受給できる遺族

遺族厚生年金を受給できる遺族は、被保険者によって生計を維持されており、かつ下記のように定められています。

・配偶者(夫は55歳以上、妻は年齢制限なし)

・子ども(18歳未満あるいは障害等級1級か2級にある20歳未満)

・両親(共に55歳以上)

・孫(18歳未満あるいは障害等級1級か2級にある20歳未満)

・祖父母(共に55歳以上)

年金分割を行いたい場合

年金分割は、平成16年から始まった制度です。

この制度を使用する上で注意したいこととして、分割できる年金は「厚生年金」に限られるという点と、配偶者が自分より納めていた年金保険料が高額の場合のみという点です。

これら二つの要件を満たしていない限り、年金分割は行えません。また、分割した場合に貰える年金の額が半分というわけではありません。

年金分割の方法は2パターンあり、「合意分割制度」と「3号分割制度」というものがあります。

●合意分割制度

合意分割制度とは、当事者同士で分割の割合を話し合いもしくは裁判で決める方法です。

●3号分割制度

3号分割制度とは、年収が厚生年金の扶養ラインを越えていない3号被保険者である夫もしくは妻に対して厚生年金を半分ずつに分割するという制度です。

年金分割後に、再婚か死亡した場合

遺族年金で良くある疑問として、年金分割を行うと相互で同意をし離婚をした場合、どちらかが再婚あるいは死亡した場合の受け取り方法です。

結論から言うと、どちらかが再婚あるいは死亡した場合でも遺族年金は受け取ることが可能です。

遺族年金は離婚の際に分割手続きを行わなければいけませんし、請求期限が離婚の翌日から二年以内と定められています。

遺族年金の請求は立派な権利なので、しっかりと請求をして手続きを済ませておきましょう。

>>葬儀後の手続きに必要なのは?相続から保険、年金関係まで、必要な手続きを徹底解説!

遺産相続についてのまとめ

ここまで遺産相続について流れや手続き、仕組みなどを見てきましたが、いかがだったでしょうか。

ここでは今までの内容をわかりやすく箇条書きでまとめていきます。

・遺産相続の大まかな流れとしては、相続人調査→相続財産調査→相続方法の決定→遺産分割→財産の名義変更の順で行われる。

・遺産相続の手続きは期限がないものがあるが、多くの手続きは期限が設けられている。

期限は死亡日もしくは相続が発生してからカウントされるものの2種類があり、かつ期限を過ぎると罰則や負債を被るものもあるので細心の注意が必要である。

・相続人の範囲や順位に関しては民法で定められており、第一順位は子(直系卑属)で第二順位は父か母(直系尊属)、第三順位は兄弟姉妹である。

未成年が相続人に含まれる場合には後見人などを用意する必要がある。

・相続財産には遺産分割の対象となるものとならないものがある。マイナス財産は基本的に遺産分割の対象とならない。

・遺産相続には、単純承認・限定承認・相続放棄の3種類がある。

・相続税には基礎控除と相続税が課されない財産がある。

基礎控除額は「3000万円+(600万円×法定相続人の数)」で求めることができる。相続税が課されない財産は祭祀財産と呼ばれるものである。

・相続税は原則現金での一括納付が義務付けられているが、ある要件を満たすことによって延納に変更することができる。

・遺産相続で起こりうるトラブルとして、遺言書の効力が不明な場合、寄与の考慮などによる相続割合について、不動産の遺産分割について、遺族年金についてなどが挙げられる。

このように、遺産相続にはさまざまな注意点や法律で定められたものがあるため、基本的には専門家に依頼することが多いです。

もし遺産相続をする場合には、司法書士や弁護士などに相談してみることをおすすめします。

<<こちらの記事も読まれています>>

・遺産相続手続きを完全解説!流れ・必要書類・費用・期限を紹介!

・遺産相続を孫にする方法を完全解説!3つの方法と税金と割合を紹介!

・遺産相続の兄弟の割合・トラブル・手続きを完全解説!

・遺産分割を完全解説!流れ・割合・揉めない方法を紹介!

_1.png)

【監修】栗本喬一(くりもと きょういち)

- 略歴

- 栗本喬一(くりもと きょういち)

- 1977年生まれ

- 出生地:東京都(愛知県名古屋市育ち)

- 株式会社東京セレモニー 取締役

- ディパーチャーズ・ジャパン株式会社

- 「おくりびとのお葬式」副社長として、葬儀会社の立ち上げ。「おくりびとアカデミー」葬儀専門学校 葬祭・宗教学 講師。

- 株式会社おぼうさんどっとこむ

- 常務取締役として、僧侶派遣会社を運営。

- 株式会社ティア

- 葬祭ディレクター、支配人、関東進出責任者として一部上場葬儀 社の葬儀会館出店、採用、運営を経験。

- 著書:初めての喪主マニュアル(Amazonランキング2位獲得)

プロフィール

.jpg)

_1.png)