生命保険金は相続財産になるの?注意点やケース別の対応方法もご紹介

「生命保険は相続財産になるの?」

「受け取った死亡保険金にも税金ってかかるの?」

もしものために備える生命保険。特に死亡保険金は、ご遺族にとって貴重な財産になるものです。

しかし、同時に故人が亡くなった事で入ってくる財産でもあるため、扱いや課せられる税金が気になる方も多い事でしょう。

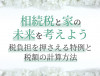

生命保険の死亡保険金は『みなし相続財産』とされ、基本的に遺産分割や遺留分の「対象外」です。しかし、相続税法上は課税「対象」となり、預貯金や不動産などの相続財産とは異なる扱いになります。

加えて生命保険については、非課税枠があったり、契約内容や入ってくる金額によって扱いが変わったりするため、注意が必要です。

もし知らないままだと、税金を余計に納める、あるいは相続人の間で揉め事を引き起こすという事になりかねません。

そこで今回は、死亡保険金の基本的な扱いや受け取る際の注意点、相続税の算出方法、更には契約名義のケース別での解説まで、生命保険と相続財産の関係についてご紹介していきます。

本記事を読めば、生命保険による保険金が入ってくることになった際も、迷わず正しい対応をとることができます。保険金の金額の大小に関係なく通じる話のため、ぜひ最後までお読みください。

生命保険の死亡保険金は「みなし相続財産」

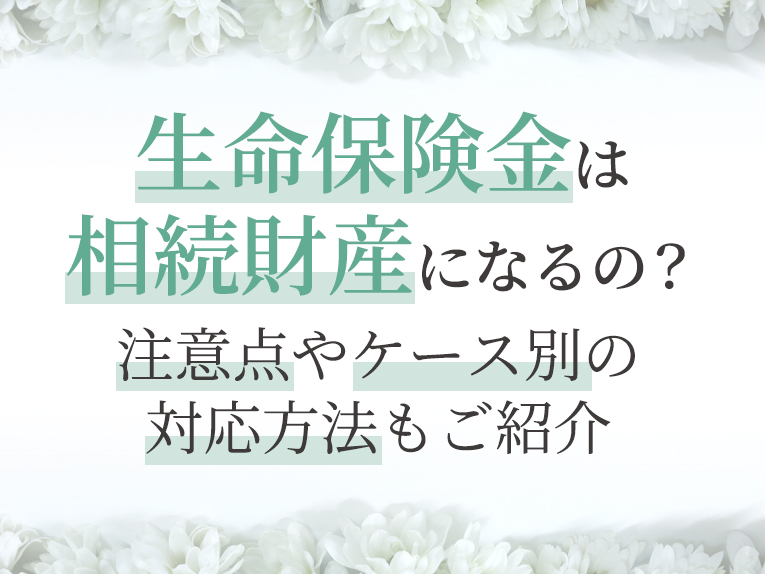

生命保険の死亡保険金は、「みなし相続財産」と呼ばれています。

現金や預貯金、不動産など通常の相続財産のように民法で定められているわけではないものの、相続税法上では相続財産と「みなして」扱われているため、こう呼ばれています。

「みなし相続財産」の特徴は次の2点です。

| 死亡保険金の特徴 |

| 1.基本的に遺産分割や遺留分の「対象外」 |

| 2.相続税法上は課税「対象」 |

基本的に遺産分割や遺留分の「対象外」

死亡保険金は、基本的に遺産分割や遺留分の「対象外」です。

死亡保険金は、ほとんどの場合で受取人が指定されており、「受取人固有の財産」になると考えられているためです。

ただし、「契約者は亡くなった被相続人だが、被保険者はまだ生きている人である時」、「受取人が被相続人名義の時」など、保険の契約内容によって扱いは変わります。

詳しくは、「こんな時はどうなるの?ケース別死亡保険金の扱い解説」でご紹介しますので、そちらでぜひご確認ください。

また、財産の受取人となった相続人とほかの相続人との間に著しい不公平が生じた場合は、遺留分の対象になる場合もあります。

例えば、預貯金など通常の相続財産はほとんどなかったにも関らず、保険金の受取人となっていた相続人だけ多額の保険金が手に入ったという場合、みなし相続財産も遺留分の対象になると考えられているのです。

相続税法上は課税「対象」

一方で相続税法上、死亡保険金は課税「対象」となっています。

相続税法 第三条 次の各号のいずれかに該当する場合においては、当該各号に掲げる者が、当該各号に掲げる財産を相続又は遺贈により取得したものとみなす。

一 被相続人の死亡により相続人その他の者が生命保険契約の保険金(中略)を取得した場合においては、当該保険金受取人について、当該保険金のうち被相続人が負担した保険料の金額の当該契約に係る保険料で被相続人の死亡の時までに払い込まれたものの全額に対する割合に相当する部分

もし、死亡保険金が課税対象外となってしまえば、事前に財産を保険契約に替える事で課税を逃れる行為が横行しかねず、課税の公平性が保たれないためです。

死亡保険金には非課税枠がある

ただし死亡保険金には、一定額まで税金が課されない非課税枠があります。

これは、死亡保険金が被相続人死亡後の相続人の生活を支えるという性質があるためです。

非課税となるのは、次の金額です。

例えば父が亡くなって、相続人は母と子の2人。子が1,000万円の死亡保険金受取人となっている場合。

非課税枠は「500万円×2人(母・子)=1,000万円」となり、保険金に課税される金額は0円です。また、もし受取金額が非課税額を超えている場合は、超えた分のみが相続税の課税対象となります。

ただし、相続放棄をした人が受取人となっている場合、あるいは孫など相続人以外が受取人となっている場合は、非課税枠の対象になりません。

先ほどの例を使えば、受取人の子が相続放棄をしていた場合、受取金の1,000万円全額が相続税の対象となってしまいます。

死亡保険金を受け取る場合の2つの注意点

死亡保険金を受け取る場合、該当するケースが多い順に次の2つの注意点があります。

| 死亡保険金を受け取る場合の注意点 |

| 1.保険の契約内容や実態によって課税される税金が変わる |

| 2.特別受益として扱われる場合がある |

保険の契約内容や実態によって課税される税金が変わる

死亡保険金に関しては、保険の契約内容や実態によって課される税が変わります。

そもそも相続税は、「亡くなった被相続人から受け取った財産」にかかるものです。そのため、一見すると相続に見えるケースでも、実態は一時所得や生前贈与である場合には、それぞれ所得税や贈与税が課せられます。

父・母・子の3人家族の父が亡くなったケースを例としましょう。

保険料の負担者が被保険者の夫以外であれば「相続財産」とはみなされず、相続税は課せられません。

その代わり、金銭の移転が行われているとみなされ、所得税や贈与税などが課税されます。また、相続税法上の非課税枠も適用されません

考えられるパターンを、下記の表にまとめました。

(例)父・母・子の3人家族の父が亡くなったケース

| 被保険者 |

保険料の負担者 |

保険金の受取人 |

課される税 |

| 夫(被相続人) |

夫(被相続人) |

妻 |

相続税 |

| 夫(被相続人) |

妻 |

妻 |

所得税 |

| 夫(被相続人) |

妻 |

子 |

贈与税(妻から子への分として) |

例えば、保険料の負担者が夫で受取人が妻の場合は、夫の財産を相続したとみなされ相続税が課せられます。

一方、妻が保険料を負担し受取人も妻自身である場合は、妻に所得税が。妻が保険料を負担し受取人が子である場合は、妻から子への贈与とみなされ子に贈与税が、それぞれ課せられるのです。

特別受益(とくべつじゅえき)として扱われる場合がある

死亡保険金の額があまりに多額な場合、特別受益として扱われる場合もあります。

前述の通り、原則に則れば死亡保険金は相続財産に含まれません。

そのため保険金の受取人である相続人は、仮に相続財産総額を上回る多額の死亡保険金額であろうと、その上に別途相続財産を受け取る権利を持っています。

しかしこれでは、不公平感に不満を持つ他の相続人が出てきかねません。

そこで、特別な贈与を相続財産に戻して計算することで公平を保つ制度(特別受益制度)を死亡保険金にも当てはめ、他の相続財産を分割する際に死亡保険金をもらっている事を考慮して計算する場合があるのです。

やり方としては、「死亡保険金を他の相続財産と合算して計算する」、「死亡保険金を受け取る相続人には、他の相続財産を相続させない」などです。

死亡保険金を特別受益として扱う場合についてのはっきりとした基準はありません。ケースごとに、様々な事情を考慮して判断することになります。

ただし過去の裁判所の判断例では、相続財産の総額が約8,423万円、保険金の額がその約6割以上に匹敵する約5,154万円だった場合で、特別受益として扱うことを認められたケースがあります。

相続税の算出方法

では実際、保険金がいくらなら相続税はどの程度かかるのか。ここではその算出方法をご紹介しましょう。

まずは、総遺産額から「非課税財産」「葬式費用」「債務」の3項目を差し引き、実質的な遺産額を算出しましょう。

「死亡保険金には非課税枠がある」でご紹介したように、死亡保険金は500万円×法定相続人の数までは非課税財産となります。

| 非課税財産・・・故人が所有していた財産の内、相続税が課税されない財産のこと |

| 【具体例】

1.お墓、仏壇、祭壇などの購入費

2.国や地方公共団体、国の定める解く知恵の公益法人に寄付した財産額

3.死亡保険金の内、次の額まで 【500万円×法定相続人の数】

4.死亡退職金の内、次の額まで 【500万円×法定相続人の数】

|

| 葬式費用・・・故人の葬式にかかったお金(諸条件あり) |

| 【具体例】

・お通夜や告別式をするために葬儀社に払う費用

・参列者の飲食接待費

・僧侶へのお布施や戒名、読経のための費用

・火葬、埋葬するために必要な費用

|

| 債務・・・故人が残した借金 |

| 【具体例】

・クレジットカードの割賦払い(分割払い、リボ払い)

・消費者金融や銀行のカードローン

・住宅、教育など各種ローンの残高

|

葬式費用を差し引く場合、適用には諸条件があります。詳しくは「 【プロ監修】相続税から葬式費用を出す4つの秘訣と申請方法を解説!」の記事で注意点やより税負担を軽減させる方法と併せて解説していますので是非参考にしてください。

遺産額に相続開始前3年以内の贈与財産を加算する

故人が「生前贈与」という形で家族に遺産を渡していた場合、相続開始前3年以内のものは「遺産」と見なすため加算しなければなりません。3年以内の贈与財産を加算した金額が、正味遺産額となります。

例)

遺産額が2,000万円、毎年子どもに150万を生前贈与していた場合の正味遺産額

計算式:2,000万円+(150万円×3年)=2,450万円

2024年以降から生前贈与加算は3年から7年に延長

令和5年度税制改正大綱で、生前贈与の加算期間が「3年→7年」に延長されることが決まりました。これにより、2024年1月1日以降の贈与からは加算期間が7年として計算されます。

(2)相続開始前に贈与があった場合の相続税の課税価格への加算期間等について、

次の見直しを行う。

① 相続又は遺贈により財産を取得した者が、当該相続の開始前7年以内(現行:3年以内)に当該相続に係る被相続人から贈与により財産を取得したことがある場合には、当該贈与により取得した財産の価額(当該財産のうち当該相続の開始前3年以内に贈与により取得した財産以外の財産については、当該財産の価額の合計額から 100 万円を控除した残額)を相続税の課税価格に加算することとする。

情報引用: 税制改正の概要|財務省

この税制改正が可決された背景には、「2つの理由」が考えられます。

1つ目は、加算期間を伸ばすことで税収が増えるという点です。贈与税のかからないギリギリのラインで生前贈与をし、節税対策をするには「最低でも7年以上生前贈与をしなければ効果はない」ということになります。

2つ目の理由は、生前贈与加算の対象外となる孫やひ孫といった若年層に高齢者の資産を回すためです。そのため、この税制改革では生前贈与加算の対象となる人の範囲に変更はありませんでした。

基礎控除額(3,000万円+600万円×法定相続人の数)を引く

計算した正味遺産額から、基礎控除額を引き「課税遺産総額」を算出しましょう。基礎控除の金額は、「基礎控除は「3,000万円+600万円×法定相続人の数」となります。

この時点で「基礎控除額>正味遺産金額」となる場合は、課税遺産総額が0円とみなされるため相続税はかかりません。この先の計算も特別な申告も不要です。

一方「基礎控除額<正味遺産金額」となった場合は、相続税の課税対象である可能性が残っていますので、この先のステップに沿って計算を進めましょう。

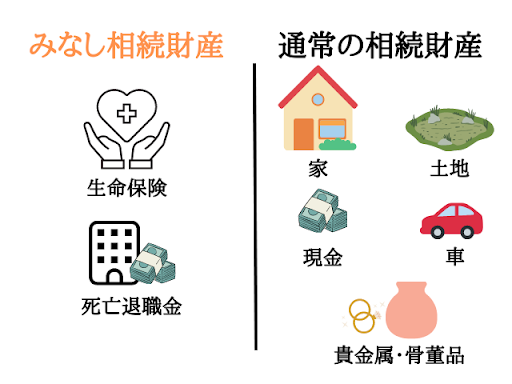

「課税遺産」を法定相続分で按分

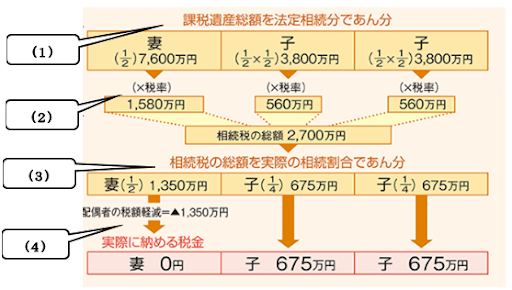

課税遺産総額がプラスとなった場合、税額を求めるための計算を進めましょう。まずは、課税遺産総額を法定相続分で按分します。下記の図でいうと(1)に該当します。

引用: 国税庁

上記の画像では、「妻:2分の1」「子:2分の1×2分の1」の法定相続分に沿って総額1億5,200万円の課税遺産を按分していることが読み取れるでしょう。

法定相続分とは「民法で定められた遺産の分割割合」のことで、法律上、故人に近い関係の人ほど割合が高く設定されています。

【法定相続分】

<配偶者と子供が相続人である場合>

配偶者2分の1 子供(2人以上のときは全員で)2分の1

<配偶者と直系尊属が相続人である場合>

配偶者3分の2 直系尊属(2人以上のときは全員で)3分の1

<配偶者と兄弟姉妹が相続人である場合>

配偶者4分の3 兄弟姉妹(2人以上のときは全員で)4分の1

相続税の総額を求めるために、法定相続割合を元に「課税遺産総額」を相続人1人ずつに分けましょう。

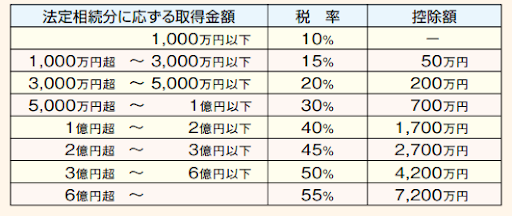

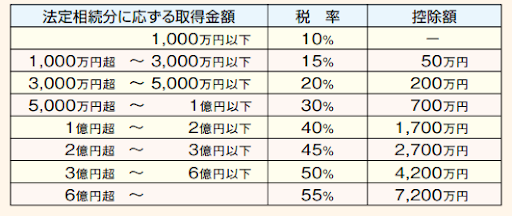

課税遺産額に応じた税率から「相続税額」を算出

相続人1人ずつに分配された「課税遺産額」に「所定の税率」を掛け、税額を計算していきます。「2-4.」の図の(2)にあたる部分です。

引用: 国税庁

相続税の税率及び控除額は、上記の通りに定められています。1人1人に割り当てられた課税遺産額に応じた税率・控除額を用いて税額を計算しましょう。

例)妻の場合

7,600万円×税率30%-控除額700万円=税額1,580万円

例)子の場合

3,800万円×税率20%-控除額200万円=税額560万円

相続人全員の相続税額を合算して、相続割合で再度按分

前項で算出された個々の税額を合算し、その合計金額を再び相続割合で按分します。「2-4.」の図の(3)にあたる部分です。

例)図の場合

妻:1,580万円+子:560万円+子:560万円=相続税の総額2,700万円

2,700万円を相続割合に応じて按分

計算式:妻の納める相続税・・・2,700万円×2分の1=1,350万円

子の納める相続税・・・2,700万円×2分の1×2分の1=675万円

このステップを飛ばしてしまい、「課税遺産額に応じた税率から「相続税額」を算出」で求めた金額を納税金額だと誤って認識してしまうケースが多々みられます。

前項で算出した金額は、あくまでも相続税の総額を求めるために仮で求めた金額に過ぎません。本ステップで求めた金額が、「1人1人の納税額」となります。計算ミスのないよう注意しましょう。

個々の特別控除を引く

前項で算出した「個々の納税額」に、該当する特別控除を反映させ「実際の納税額」を求めましょう。「2-4.」の図の(4)にあたる部分です。

納税額から差し引くことのできる控除は以下の5つです。

| 名称 |

概要 |

| 配偶者の税額軽減(配偶者控除) |

配偶者は法定相続の範囲内であれば非課税となる。 |

| 未成年控除 |

相続人が18歳未満の方の場合は、18歳に達するまでの年数1年につき10万円が控除される。 |

| 障害者控除 |

相続人が障害者の場合は、85歳に達するまでの年数1年につき10万円(特別障害者の場合は20万円)が控除される。 |

| 暦年課税に係る贈与税額控除 |

正味の遺産額に加算された「相続開始前3年以内の贈与財産」の価額に対する贈与税額が控除される。 |

| 相続時精算課税に係る贈与税額控除 |

遺産総額に加算された「相続時精算課税の適用を受ける贈与財産」の価額に対する贈与税額が控除される。 |

図の場合、妻の納税額は1,350万円となっていますが、法定相続分を超えた相続はしていないため全額控除の対象となり納税額は0円で済みます。一方、上記の控除に該当しない場合には、前項で算出した税額がそのまま納税額となります。

こんな時はどうなるの?ケース別死亡保険金の扱い解説

ここからは、次の表のように少し変わった契約内容で結ばれていた場合の保険金の扱いについてご紹介します。

例:夫が亡くなって妻が相続人の場合

夫=被相続人

| ケース |

契約者 |

被保険者

(給付を受ける人)

|

保険金の受取人 |

扱い |

| 1. |

夫 |

妻(存命中) |

(関係なし) |

相続人の誰かが契約を相続して契約を継続するor解約返戻金の分割を協議 |

| 2. |

夫 |

夫 |

指定なし |

約款次第 |

| 3. |

(関係なし) |

夫 |

夫 |

約款に指定あり

→その人の財産

約款に指定なし

→見方分かれる

|

夫が契約者だが被保険者は妻(存命中)の場合

夫が契約者ではあるものの、被保険者が存命中の妻である場合。被保険者は死亡していませんから、当然死亡保険金は支給されません。

この場合、選択としては

・生命保険契約を終了して、解約返戻金を請求する

・相続人の誰かが契約を相続して、契約を続ける

のいずれかになります。

なお、解約返戻金を請求する場合の請求権は相続財産としてみなされているため、解約を行う際は相続人同士での遺産分割協議が必要です。

夫が契約者かつ被保険者だが特定の受取人を定めていない場合

夫自らが契約者かつ被保険者となっており、しかも受取人を指定してなかった場合は、保険契約の約款に従って決まります。

また、約款において受取人が特定されていない場合は、法律で定められた相続順位に則って受取人が決まります。

夫が被保険者であり受取人の場合

夫自らが被保険者であり受取人だった場合も、まずは保険契約の約款に従って扱いは決まります。

約款に沿ってもなお受取人が定まらなかった場合の考え方は、次のように分かれています。

・死亡保険金は被相続人の相続財産に含まれる。そのため、遺産分割協議の対象となる

・保険法46条に従うため、保険金を各法定相続人で均等に分割する

困ったときは専門家へ相談を

生命保険の相続に関しては、契約内容ごとで扱いが変わる他、非課税枠がある分課税額の計算も複雑になるため、素人では判断できないケースが多くあります。

判断に困った場合は一人で悩まず、専門家である弁護士や司法書士、税理士などにご相談ください。

また、「相談できるような専門家がいない」という方向けに、『やさしい相続』で24時間365日無料相談を承っています。電話でもメールでも行えますのでお気軽にご連絡下さい。しつこい勧誘等も行いません。

まとめ

今回は生命保険の相続時の扱いについてご紹介してきました。最後にまとめです。

・生命保険の死亡保険金は、「みなし相続財産」と呼ばれており、その特徴は次の2点。

| 死亡保険金の特徴 |

| 1.基本的に遺産分割や遺留分の「対象外」 |

| 2.相続税法上は課税「対象」(ただし非課税枠がある) |

・死亡保険金を受け取る場合は、該当するケースが多い順に次の2つの注意点がある。

| 死亡保険金を受け取る場合の注意点 |

| 1.保険の契約内容や実態によって課税される税金が変わる |

| 2.特別受益として扱われる場合がある |

・契約内容によっては、課税される税金は変わる。

| 被保険者 |

保険料の負担者 |

保険金の受取人 |

課される税 |

| 夫(被相続人) |

夫(被相続人) |

妻 |

相続税 |

| 夫(被相続人) |

妻 |

妻 |

所得税 |

| 夫(被相続人) |

妻 |

子 |

贈与税(妻から子への分として) |

・判断に困った場合は一人で悩まず、専門家である弁護士や司法書士、税理士などに相談するのが賢明。

相続で生命保険が絡むケースになった際は、ぜひ今回の記事を参考になさってください。

_1.png)

【監修】高橋圭(司法書士・宅地建物取引士)

- 略歴

- 高橋圭 (たかはし けい)

- 青山学院大学法学部卒業。

- 2007年司法書士試験に合格後、都内司法書士法人にてパートナー司法書士としての勤務を経て2016年ライズアクロス司法書士事務所を創業。

- 司法書士法人中央ライズアクロスグループCEO代表社員

プロフィール

_1.png)