【節税対策】孫を養子に入れるべき?トラブルを防ぐポイントを全解説

「孫を養子にすると相続税対策になるって本当?」

「孫と養子縁組をしてトラブルが起きないか心配…」

相続税を抑えたい方や、孫に財産を残してあげたいと考えている方もいるのではないでしょうか?

結論から申し上げますと、孫を養子にすることで相続税を抑えることができます。養子にした孫は法的に相続人のひとりとして数えられ、結果的に税金の負担を緩和させられるからです。

一方で、孫を養子にすることで遺産相続の分割に関して、家族や親族間でトラブルに発展してしまうことも…

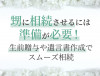

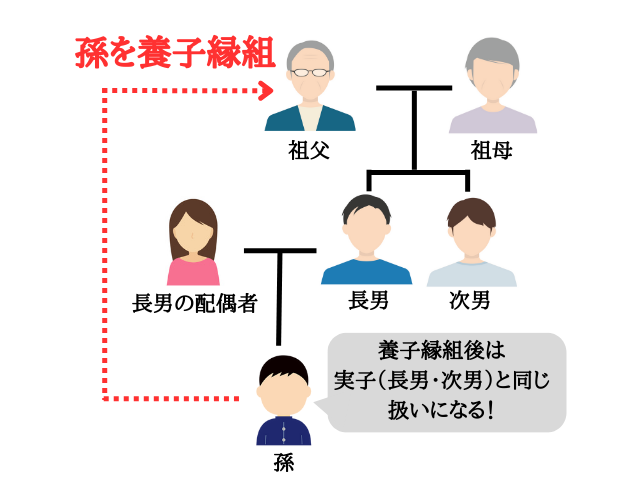

例えば、祖父母に子供がいて、節税のためにさらに孫を養子に迎える場合、相続人が増えることになりますね。

そうすると、実子が本来受け取れるはずであった相続分が少なくなるため、家族や親族間で争いが起こる可能性があるといえます。

このようにして孫を養子にした場合、ひとりあたりの相続額が変わってしまうため、養子縁組を考えている方は起こり得る問題を理解して、慎重に判断するべきでしょう。

本記事では、孫を養子にするメリット・デメリットについて徹底解説いたします!孫を養子にする必要が本当にあるのかどうか、の判断材料にしていただければ幸いです。

最後には、孫の養子縁組に関してよくある質問をまとめました。

この記事を読めば、孫を養子にするべきかどうか納得のいく判断ができて、後悔のない相続が可能になるので、ぜひ最後まで内容をご覧くださいね。

孫を養子にすると「相続税を抑えることが可能」

孫を養子にすることで、相続税を減らせる可能性があります。

その理由は、孫を養子にすれば相続人数が増えて、相続税額が減るためです。

孫の養子縁組によって得られる効果のひとつは『基礎控除額が増加する』ことで、基礎控除額の計算式を見ると、節税につながる仕組みが見えてきます。

法定相続人数が増えるほど基礎控除額が増加するため、孫を養子にすれば相続人が増えて相続税の負担を減らすことが可能です。

ほかにも孫を養子にすることで、以下のような効果が期待できるでしょう。

・相続税の総額が減少する

・生命保険金などの非課税限度額が増える

・一代飛ばし相続によって相続税の負担が減る

ただ養子になった孫が祖父母の財産を相続した場合は、相続税の2割加算が適用されるという代償もあります。

節税対策で孫を養子にする際は、どれくらいの額を相続させるのか慎重に考える必要があるでしょう。

孫を養子にする3つのメリット

ここでは、孫を養子にする効果をメリットの大きい順に3つ紹介いたします。

1.相続税の節税になる

2.非課税額が増えて受け取れる財産の額が増える

3.孫に遺産を相続させられる

相続税の節税になる

孫を養子にするメリットのひとつが、先述したとおり相続税の節税につながることです。

相続税は、まず持っている資産(不動産や現金など)から、債務費や葬式費用などを引いて総額を出し、その総額から基礎控除や非課税額などを差し引き、税率をかけて相続税が決まります。

さらに、相続税には課税額が増えれば増えるほど税率が上がる『累進課税(るいしんかぜい)』が取り入れられているため、基礎控除額が増えれば増えるほど課税額が減る仕組みです。

たとえば、相続人が2人(配偶者と子供1人)の場合であれば相続税の基礎控除額は、3,000万円+2人×600万円の4,200万円になり、そこに養子が加わると、3,000万円+3人×600万円の4,800万円に変わりますね。

このように『孫を養子にすれば法定相続人が1人増える=基礎控除額が600万円増加』するため、相続税を抑えられるでしょう。

非課税額が増えて受け取れる財産の額が増える

相続税は基礎控除のほかに、生命保険や退職手当金などの非課税枠があり、孫を養子にすると税額が増えて結果的に受け取れる財産が増えることもあります。

非課税額を算出する計算式は以下のとおりです。

孫を1人養子にすれば法定相続人数が増えるため、プラス500万円分の非課税額が適用され、受け取れる財産が増えます。

孫に遺産を相続させられる

孫に自分の財産を残したいと考えている、祖父母の方も多いでしょう。養子にすれば、愛する孫に遺産を相続させられるのもメリットといえます。

本来の法定相続人に孫は含まれていないため、孫に相続させたいと思っても相続人として祖父母の財産を受け継ぐことはできません。

そこで孫を養子にすれば法律的に自分の子供にすることができ、遺産を相続させられるのです。

孫を養子にはしたくないけれど、遺産を遺したい方は『遺言書を書く』という方法もあります。詳細については、本記事の【遺言書を作成し遺贈する】でご紹介していますので、ぜひご覧ください。

孫を養子にする5つのデメリット

ここでは、孫を養子にする5つのデメリットについて、よく問題になる順に解説していきます。

1.過度な節税対策のための孫養子は認められない

2.遺産分割協議でトラブルに発展する

3.相続税が増える可能性がある

4.祖父母の死後でも親権は復活しない

5.養子が未成年の場合は手続きが複雑

過度な節税対策のための孫養子は認められない

相続税を抑えるための、あからさまな養子縁組は認められない可能性もあり、実際、国税庁のホームページを見てみると、以下のような記載がされています。

養子の数を法定相続人の数に含めることで相続税の負担を不当に減少させる結果となると認められる場合、その原因となる養子の数は、上記(1)または(2)の養子の数に含めることはできません。

※(1)被相続人の実の子供

(2)被相続人の実の子供ではない

引用元: No.4170 相続人の中に養子がいるとき|国税庁

たとえば、遺産相続直前に孫を養子にし、孫に遺産を受け継がせない場合だと不当な養子縁組と判断されて認められないケースもあるのです。

また、税務調査にて養子縁組の理由を「相続税の節税のため」という内容で答えると、悪質な課税逃れとして判断されるでしょう。

相続税を抑えるためだけの孫の養子縁組は、許可されないことがあるため注意が必要です。

遺産分割協議でトラブルに発展する

孫を養子にすると、遺産分割を行う際にトラブルに発展するケースがあります。

理由は、遺産を受け取る法定相続人数が増えることで、以下2つのマイナスポイントが発生し、家族や親族間で不利益を被る人が出てくるからです。

1.1人当たりの相続額が減る

2.孫が複数人いた場合に関係に亀裂が入る可能性がある

1人当たりの相続額が減る

孫が法定相続人になったことで、実子が本来受け取るはずだった相続額が減るため、トラブルに発展する可能性もあります。

孫と養子縁組すると法定相続人数が1人増え、本来受け取れるはずだった相続額が変わるからです。たとえば、祖父の遺産を祖母とその2人の子供が相続する場合、以下のような分配になります。

| 相続の対象 |

相続の配分 |

| 祖母(配偶者) |

2分の1 |

| 実子1 |

4分の1 |

| 実子2 |

4分の1 |

次に、孫を養子にした場合の相続額の分配は以下のとおりです。

| 相続の対象 |

相続の配分 |

| 祖母(配偶者) |

2分の1 |

| 実子1 |

6分の1 |

| 実子2 |

6分の1 |

| 孫(養子) |

6分の1 |

遺産の総額が3,000万円だった場合、実子1と実子2は本来であれば4分の1の750万円ずつ受け取れるはずが、養子が増えたことで6分の1の500万円しか受け取れません。

つまり、孫を養子にすれば相続額が250万円減ることになるため、実子の不満が募る可能性があります。

孫が複数人いるとき関係に亀裂が入る可能性がある

孫が1人であれば問題ないかもしれませんが、2人以上いる場合は注意が必要です。

相続税の基礎控除の対象になる養子は最大で2人まで、祖父母に実子がいる場合は1人までと決まっています。

たとえば祖父母に実子が2人いて、それぞれに1人づつ子供(孫)がいるとします。

もし長男の子供だけを養子にすれば、家単位で見ると長男一家の相続額が増えることになり、次男一家は不公平に思うかもしれません。

話し合ったうえで双方が納得していれば問題はありませんが、孫の養子縁組は遺産分割を巡って、親族間の関係に亀裂が入る原因にもなりえるでしょう。

相続税が増える可能性がある

孫を養子にした場合、相続税の『2割加算』の対象になるため、かえって相続税が増える可能性もあります。

2割加算とは、配偶者や祖父母(被相続人)の子供などの1親等の人以外が遺産相続をしようとした場合、祖父母が負担するはずだった相続税の2割を加えて請求することです。

理由としては孫が直接相続した場合と実子を介して相続するのを比較すると、相続税の支払いが1回免除される計算になるためです。

祖父母の養子は2割加算の対象外ですが、孫を養子にしている場合は2割加算が適用されるので注意しましょう。

祖父母の死後でも親権は復活しない

親権が復活しない可能性があるのも、孫を養子にするデメリットだといえます。祖父母が孫を養子にした場合、孫の親権は父母から祖父母に移り、親権者である祖父母どちらも亡くなった場合、もとの父母に親権が戻ることはありません。

親権者がいなくなったことで、父母が未成年の子供の親権を得ようと思ったら『未成年後見人』(親権を行う者がいなくなったときに、その未成年者の代理人になる人)に立候補しなくてはなりません。

ただ、審査があるため実の父母だからといって必ずしも後見人に選ばれることはないため、親権が戻らなかったときも踏まえて協議することが大切です。

死後離縁で解決することもある

親権復活のために、未成年後見人に立候補する以外にも『死後離縁』という方法が存在します。

死後離縁とは、法律上の親と子供のどちらか一方が死亡したのち、生存者が死亡者との離縁を望んだ場合に適用されますが、死後離縁をするには、家庭裁判所の許可が必要です。

生存者が15歳未満の場合、法定代理人(父母)が代わりに手続きを進めていきます。

「死後離縁すると法定相続人から外れるのでは?」と思うかもしれませんが、祖父母が亡くなったときに相続人であれば相続権はなくなりません。

養子が未成年の場合は手続きが複雑

未成年の孫を養子にする際、相続においての手続きが複雑になる場合があります。

理由は、未成年者は遺産分割協議に参加できないため、親権者が代わりに協議に参加する必要があるからです。

しかし、親権者も法定相続人の場合は未成年者の代理として遺産分割協議に参加するのは認められません。

その際、遺産分割協議だけを代理してもらえる特別代理人を選任します。

未成年の孫を養子にする場合は、遺産相続の手続きが複雑になることも視野に入れておきましょう。

孫を養子にする際に必要な手続き2つ

「孫を養子にするには、どういう手続きが必要?」と疑問に思われている方に向けて、手続きの方法を孫の年齢に合わせて2つ紹介します。

・未成年の孫を養子にする場合

・成人している孫を養子にする場合

手続きの方法を理解すれば孫の養子縁組をスムーズに進められるので、ぜひ参考にしてください。

未成年の孫を養子にする場合

15歳未満の未成年者である孫を養子にする場合は、以下2つの条件が必須です。

1.配偶者の同意が必要

2.法定代理人の承諾が必要

配偶者の同意が必要

孫の養子縁組をする場合、祖父母双方と行わなくてはなりません。

たとえば、祖父だけが孫養子を考えていて、配偶者である祖母が認めない場合は養子縁組は成立しないのです。

配偶者が意思表示できない場合を除き、双方の同意が必要になります。

法定代理人の承諾が必要

祖父母のほかにも、法定代理人(通常は親)の承諾が必要です。

孫が未成年の場合、養子縁組の許諾は法定代理人が代わりに行います。

孫本人が養子になりたいと意思表示をしても、法定代理人が養子縁組に反対すれば、孫を養子にすることはできません。

孫と養子縁組をしたい旨を法定代理人に伝えて、お互いに納得するのが大切です。

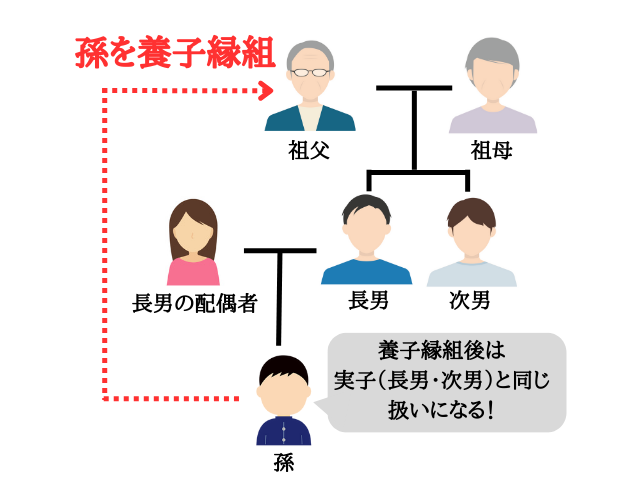

成人している孫を養子にする場合

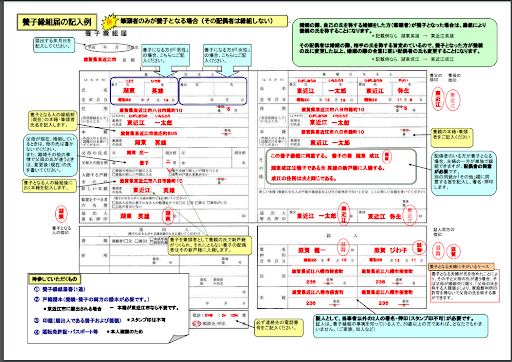

画像引用先: 養子縁組届|東近江市公式サイト

孫が15歳以上の場合や成人しているなら、市役所等に養子縁組届を提出するだけで養子にすることが可能です。

必要書類を揃えて、養親または養子の本籍地(住所地)の市役所等に提出しましょう。

養子縁組に必要な書類は、以下のとおりです。

・養子縁組届書

・養親、養子になる人の戸籍謄本(本籍地に届け出る場合は不要)

・届書を持ってきた人の身分証明書(マイナンバーや運転免許証など)

・養子縁組に関する配偶者の同意書(配偶者がいる場合のみ)

未成年者である孫と養子縁組する場合は配偶者や親からの許諾が必要なため、養子にする際は孫が15歳以上になってからがよいでしょう。

養子にする以外に孫が遺産相続できる2つの方法

孫を養子にするとメリットのほかにデメリットがあるため、孫に遺産を残してあげたい場合は以下2つの方法を試すのもひとつの手です。

遺言書を作成し遺贈する

遺言書による遺贈(いぞう)※をすれば、養子にしなくても孫に財産を相続することが可能です。

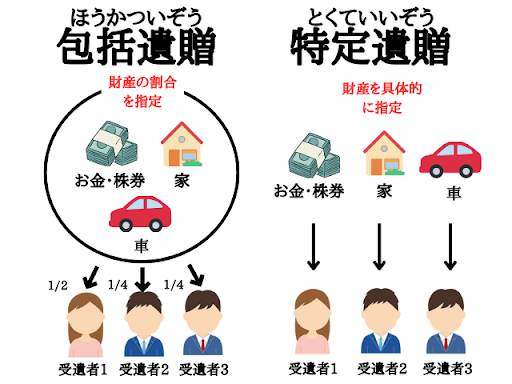

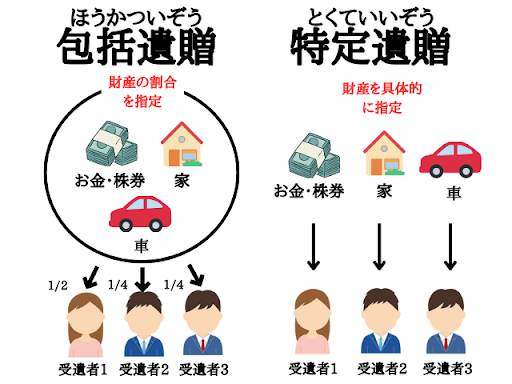

※遺贈とは、遺言者である祖父母の遺言によって孫に財産を与えることを意味しており『包括遺贈』と『特定遺贈』の2種類があります。

養子以外の孫への遺産相続の方法を詳しく知りたい方は「 【遺贈】事前に知るべき3つのメリットと注意点!相続・贈与との違い」をぜひご覧ください。

包括(ほうかつ)遺贈

包括遺贈とは、祖父母の財産の一部を孫に割り振って残すことをいいます。

たとえば、財産の5割を孫に渡したい場合は「財産の5割を遺贈する」という内容を遺言に残せば、包括遺贈が可能です。

その際、プラスの財産のみならずマイナスの負債も同じ割合で受け継がれるため、注意しましょう。

特定(とくてい)遺贈

特定遺贈とは、特定の財産を指定して遺贈できる方法です。

たとえば「〇〇銀行に入っている貯金額200万円を孫の〇〇に遺贈する」のような内容で遺言すれば、特定遺贈になります。

特定遺贈は受け取る人が法定相続人でなければ、遺産分割協議に参加しなくても財産を受け取ることが可能です。

また包括遺贈と異なり、遺言者の負債を請け負うことはありません。

孫を養子に入れたくないけど、孫へ確実に財産を残したい方は特定遺贈を視野に入れてみるのもよいでしょう。

ただし遺贈によって孫に財産を渡した場合、2割加算された相続税が課せられるため注意が必要です。

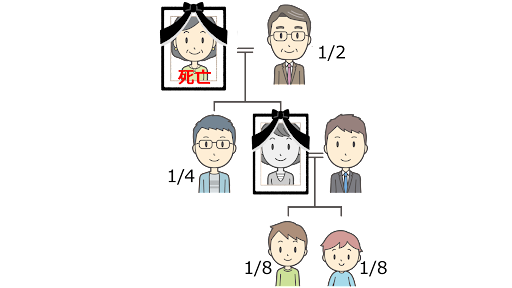

代襲相続する

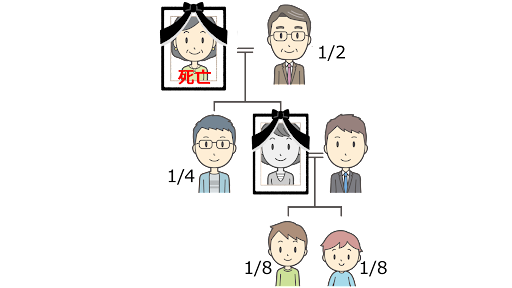

祖父母の実子が他界している場合に限り『代襲相続』(実子の代わりに孫が遺産を引き継ぐ)をすることが可能です。

代襲相続する場合、実子が引き継ぐはずだった割合と同じものを孫が受け取ります。

画像の例では、祖父母が亡くなっていて、遺産を受け取るべき娘がすでに他界している場合は、子どもである孫2人が代わりに相続できることを示していますね。

養子縁組や遺贈をした場合、孫が遺産相続をすると相続税額の2割加算の対象になりますが、代襲相続だと対象にはなりません。

ただ、意図的に代襲相続の状況を作れるわけではないため、一部の方しかこの制度を利用できないことを理解しておきましょう。

代襲相続できる状況の方はぜひ「 代襲相続人&配分を簡単確認![図解&一覧表]知るべき知識&相続方法3つ」を見て、相続方法の幅を広げてみてください。

遺産相続以外で孫に財産を残す3つの方法

ここでは、相続以外に孫に財産を残す方法を特におすすめの順に3つ紹介します。

1.生前贈与をする

2.教育資金の一括贈与制度を使う

3.生命保険で孫を保険金受取人にする

相続だと、遺産分割協議や法定相続人などが関係し煩雑になるため、もう少し簡単に財産を残したい方はぜひ参考にしてください。

生前贈与をする

『生前贈与』とは、その名のとおり生前に財産を引き渡す方法です。

生前贈与であれば年間110万円までは基礎控除が適用されるため、孫に財産を渡しても贈与税を負担しなくてすみます。

また、法定相続人が遺産を受け取ってから、3年以内に祖父母が亡くなった場合『生前贈与加算』の対象になりますが、孫は法定相続人には含まれないため課税されることはありません。

相続税対策としても、孫への生前贈与は効果的だといえます。

財産に対する税負担を確実に抑えるために、税金の仕組みと損をしない賢い財産の残し方については「相続と贈与どちらがお得?シチュエーション別の賢い財産の渡し方」の記事をご参考ください。

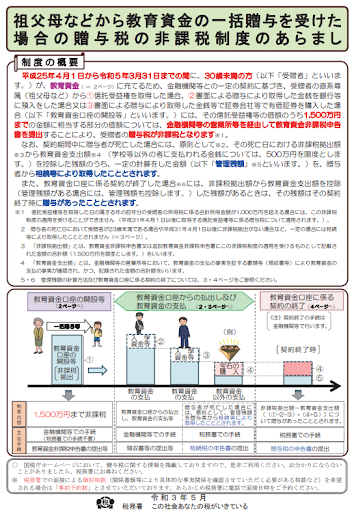

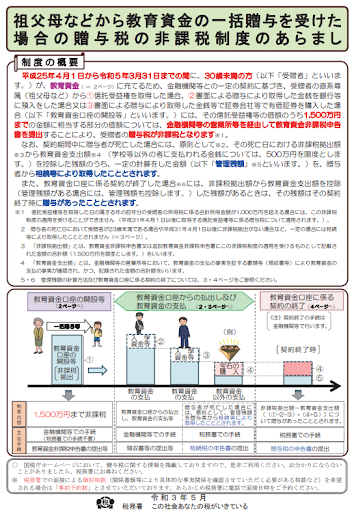

教育資金の一括贈与制度を使う

画像引用先: 祖父母などから教育資金の一括贈与を受けた 場合の贈与税の非課税制度のあらまし

『教育資金の一括贈与制度』を利用すれば、贈与税の負担をせず孫に財産を渡せる場合があります。

教育資金の一括贈与制度とは、祖父母や親が30歳未満の子供、孫に対し『教育資金』(学費や習い事費など)を1,500万円まで非課税で渡せる仕組みです。

生前贈与だと年間110万円を超えると贈与税が課税されますが、一括贈与制度だと110万円を超えた場合でも税負担はありません。

ただ、30歳になるまでに孫が受け取った教育資金を使い切らない場合は贈与税が課税されたり、資金の使い道にも決まりがあったりするので、使い切れる額を贈与する必要があります。

生命保険で孫を保険金受取人にする

祖父母が生命保険に加入している場合、保険金の受取人を孫に設定しておくことでお金を残すことが可能です。

保険金の受け取りを孫にする際に、注意することが順不同で2つあります。

1.非課税枠を利用できない

2.相続税の2割加算が適用される

法定相続人が生命保険や退職手当金などの財産を受け取った場合は『500万円 × 法定相続人の数』で非課税額を算出できます。

しかし孫は法定相続人ではないため、生命保険を受け取っても非課税枠には入りません。

さらに、相続税の2割加算も適用されるので、税負担が増える可能性があることも視野に入れておきましょう。

孫を養子にする際によくある3つの質問

最後に孫を養子にする際に、よくある質問3つにお答えします。

1.孫を養子にするとだれの戸籍に入る?

2.養子にすると孫の苗字はどうなる?

3.孫を養子にする際に家族や親族からの承諾は必要?

孫を養子にする際の疑問点がある方は、ぜひ内容を見て解決してくださいね。

孫を養子にするとだれの戸籍に入る?

孫を養子にすると、親の戸籍から外れて祖父母(養親)の戸籍に入ります。

親権も祖父母に移るため、法律上は祖父母が孫の親になるでしょう。

養子縁組を解消すれば、もとの親の戸籍に戻るか、養子のみの新しい戸籍を作るかで選べます。

養子にすると孫の苗字はどうなる?

養子になった孫は、原則として養親である祖父母の苗字に変わります。

苗字が変わるのにそこまで抵抗がない孫なら問題ありませんが、日常生活に支障をきたすこともあります。

たとえば未成年の孫であれば、養子になった日から学校で名乗る苗字が変わるため、同級生から心配されたり、疑問視されたりするでしょう。

これまで孫が名乗っていた苗字が変わることも考慮し、慎重に判断する必要がありそうです。

ただし、家庭裁判所に『氏の変更許可申立』を行えば養子縁組後でも以前の苗字に変更できる場合もあります。

あくまでも、やむを得ない理由のときのみなので、いつでも変更できる訳ではないと理解しておきましょう。

孫を養子にする際に家族や親族からの承諾は必要?

15歳以下の未成年の孫を養子にする際は、孫の代わりに親からの同意が必要です。

また、15歳以上の孫を養子にする場合は、孫本人からの同意を得なければいけません。

同意がなければ養子縁組は成立しないため、事前に家族や親族で話し合うことが大切ですね。

まとめ

この記事では、孫の養子縁組と相続に関して解説しました。

結論、孫を養子にすれば相続税の節税につながります。理由は、法定相続人が1人増えることで基礎控除額や非課税額が増加するためです。

相続税の基礎控除と非課税額の計算式は以下のとおりです。

| 基礎控除額 |

3,000万円+法定相続人の数×600万円 |

| 非課税額 |

500万円 × 法定相続人の数 |

たとえば、法定相続人数が3人(実子2人と孫養子1人)の場合、基礎控除額だと3,000万円+3人×600万円で4,800万円となります。

また、非課税額は500万円×3人の1,500万円と計算できます。

基礎控除や非課税額が増えて、相続税負担を抑えられるのはメリットですが、孫の養子縁組には以下のようなデメリットもあります。

1.過度な節税対策のための孫養子は認められない

2.遺産分割協議でトラブルに発展する

3.相続税が増える可能性がある

4.祖父母の死後でも親権は復活しない

5.養子が未成年の場合は手続きが複雑

孫を養子にすると、遺産分割協議において家族や親族間でトラブルに発展したり、祖父母が亡くなった場合でも孫の親権者がいなくなったりなどのデメリットがあります。

養子縁組は今後の孫の人生を左右することもあるため「節税対策したいから」という理由だけで養子にするのではなく、よく考えてから判断するのがおすすめです。

生前贈与や教育資金の一括贈与制度を使えば税金対策をしながら、孫に財産を受け渡せるので、こちらの方法も視野に入れてみてくださいね。

この記事を読んでいただいたあなたにとって、悔いのない相続に役立てれば幸いです。

_1.png)

【監修】高橋圭(司法書士・宅地建物取引士)

- 略歴

- 高橋圭 (たかはし けい)

- 青山学院大学法学部卒業。

- 2007年司法書士試験に合格後、都内司法書士法人にてパートナー司法書士としての勤務を経て2016年ライズアクロス司法書士事務所を創業。

- 司法書士法人中央ライズアクロスグループCEO代表社員

プロフィール

_1.png)