相続と贈与どちらがお得?シチュエーション別の賢い財産の渡し方

「せっかくの遺産をもらったのに、高額な相続税を払うことになった・・・」

「税金の負担を少しでも減らして、財産を家族に有効的に使ってもらいたい!」

大切に貯めてきた財産、家族の手に渡る時に高額な税金が発生してしまうのは喜ばしい事ではありません。税負担を減らし、手元に残る金額は1円でも多くしたいと思うのは自然なことです。

財産には、生前に贈れば「贈与税」・自身の死後に相続として渡れば「相続税」という2つの税金があります。それぞれ金額に応じて税率が決まっており、高額になるほど納税額も多くなります。

| |

贈与税 |

相続税 |

| 概要 |

財産を贈られた人が払う税金 |

遺産を相続した人が払う税金 |

| 非課税枠 |

1年間あたり110万円まで |

3,600万円~ |

| 有名な節税法 |

・非課税枠の範囲で繰り返し贈与を行う

・住宅取得資金贈与の活用

|

・墓地、仏具の購入

・不動産投資

・生命保険控除の活用

|

「遺産が多いと相続税が多くかかる」ということが知られているため、生前から「贈与」という形で財産を渡しておく人が多いと言われています。確かに、非課税の範囲内で贈与を繰り返し、遺産として残る財産額を減らしておけば相続税の税負担は軽減されるでしょう。

しかし、この方法は万人に当てはまる完璧な節税手段ではありません。シチュエーションによっては、「逆に税金が多くかかってしまう」ことや「計画的な脱税行為とみなされる」といった危険性もあるのです。

一概に「贈与税を払った方がお得」ということではなく、自身の財産額や渡したい相手の数など状況に応じて最適な節税方法は異なります。そこで当記事では、財産に対する税負担を確実に抑えるために、税金の仕組みと損をしない賢い財産の残し方を解説します。

「税金の負担を抑えるために、今からできることはないのか?」

「財産にかかる税金で、絶対に損をしたくない!」

といったお悩みを解決し、賢く財産を残すための自分にあった最善な手段を見つけられる、そんな記事です。

大切な財産を少しでも多く家族の手に渡るようにしたい、と考えている方は是非最後までお読み下さい。

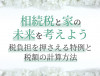

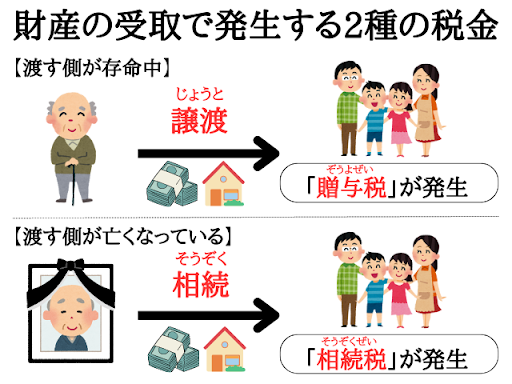

相続税と贈与税は「財産を受け取る際に発生する税金」

「相続税」と「贈与税」は、どちらも財産を受け取る際に課税される税金ですが、重複して徴収されることはありません。渡す側の人が存命か否かでどちらの税金が課税されるかが決まります。

相続税・・・財産保有者は死亡。「相続」という形で財産を受け取る際にかかる税金

贈与税・・・財産保有者は存命。「贈与」という形で財産を受け取る際にかかる税金

「財産を受け取る側に納税義務が発生する」という点が共通しており、財産の保有者側が納める税金ではありません。苦労して蓄えた財産を賢く次の世代に譲り渡すため、まずは2つの税金の基本的な知識をおさらいしましょう。

相続税とは「相続を受けた側」が払う税金

相続税とは、財産保有者が既に死亡しており「相続」という形で財産を受け取った人が納める税金です。

| 納税者 |

「相続」を受けた人(財産をもらった人) |

| 課税対象 |

現金、預貯金、土地、建物、有価証券など

金銭に見積もることができる全ての財産

|

| 申告・納税期限 |

相続の開始があったことを知った日(被相続人が亡くなった日)の翌日から10か月以内 |

相続税は、単に税収を目的としているのではなく、資産を分散させ家庭ごとの経済格差を縮小させる目的もあります。効率的に資産の再配分ができるよう、国内の景気状況によって税率・相続税の課税範囲など度々見直しが行われてきました。

相続に関しては「 【プロ解説】遺産相続の全手続き|死亡届~相続税還付まで徹底解説」があります。相続税の対象となる財産や支払い問題に加え、相続手続きを時系列で解説したタメになる記事です。併せて参考にしてください。

贈与税とは「生前に贈与を受けた人」が払う税金

贈与税とは、財産保有者は存命で「贈与」という形で財産を受け取った人が納める税金です。

| 納税者 |

「贈与」を受けた人(財産をもらった人) |

| 課税対象 |

現金、預貯金、土地、建物、有価証券など

金銭に見積もることができる全ての財産

|

| 申告・納税期限 |

1/1~12/31までの1年間に贈与を受けた財産を、翌年2/1~3/15の間に申告・納税 |

「贈与」と「生前贈与」という言葉に厳密な意味の違いは定められていません。ただし、一般的に「相続を意識して生きている間に贈与をしよう」という意思の元で行うものを「生前贈与」と呼び、相続を意識しない単なる財産の譲り渡しを「贈与」と呼ぶ傾向にあります。

贈与税の非課税枠利用には注意が必要

相続税の負担軽減を目的に、「贈与税の非課税枠を利用する」という方法は非常に有名です。しかし、この方法は全ての人が確実に節税効果を生み出せる手段ではありません。

「贈与税の非課税枠を活用したことで、逆に税負担が増えてしまった・・・」

「やってもやらなくても同じだったなんて・・・」

このような後悔を生まないためにも、贈与税の非課税枠について内容を改めておさらいし、活用時の注意点を理解しましょう。

贈与税の非課税枠とは

贈与税には、全ての人を対象に「年間110万円」という基礎控除があります。これにより、贈与を受けた額が年間で110万円を下回っていれば、贈与税は発生せず確定申告も必要ありません。これを、一般的に「贈与税の非課税枠」と呼びます。

非課税枠の範囲内で繰り返し財産を贈与すれば「贈与税」もかからない+最終的な遺産の額も減らすことができ「相続税」の節約にもなる、というのが贈与税の非課税枠を利用した節税方法です。

非課税枠活用時の注意点

一見、節税効果の高そうな年間110万円という非課税枠ですが、使い方には注意が必要です。反対に税負担が増えてしまう・計画的な脱税行為と見なされペナルティが課せられる等の危険性もあるため、制度をよく理解した上で正しく活用しましょう。

| 注意点 |

概要 |

| 2024年から生前贈与加算の期間が7年に |

7年以上贈与しないと節税効果がない |

| 長期的な贈与は暦年贈与・定期贈与となる |

計画的な脱税行為と見なされ、課税+ペナルティが課せられることも |

2024年より生前贈与加算の期間が「7年」に

_2.png)

令和5年度税制改正大綱で、生前贈与の加算期間が「3年→7年」に延長されることが決まりました。これにより「最低でも7年以上生前贈与」しなければ節税効果は出ません。

(2)相続開始前に贈与があった場合の相続税の課税価格への加算期間等について、

次の見直しを行う。

① 相続又は遺贈により財産を取得した者が、当該相続の開始前7年以内(現行:3年以内)に当該相続に係る被相続人から贈与により財産を取得したことがある場合には、当該贈与により取得した財産の価額(当該財産のうち当該相続の開始前3年以内に贈与により取得した財産以外の財産については、当該財産の価額の合計額から 100 万円を控除した残額)を相続税の課税価格に加算することとする。

情報引用: 税制改正の概要|財務省

相続税を計算する際には、「生前贈与として譲り渡した財産を遡って加算する」という決まりがあります。そのため、生前贈与加算の期間内に贈与された金額は、既に譲り渡してあるにもかかわらず「遺産」としてカウントされ、相続税の税額計算に影響を及ぼします。

相続財産を減らすことを目的としてコツコツ贈与をしていても、過去7年の贈与分は加算されてしまうので、節税効果を出すには7年以上継続して贈与する必要があるのです。贈与の期間が7年未満の場合、金銭的な損失こそ出ませんが節税効果はゼロとなってしまいます。

長期的な贈与は「定期贈与」とみなされ課税対象に

確実に節税効果を出すためには、「7年以上計画的に非課税枠を利用した贈与をしていけばよい」ということにはなりません。長期的な贈与は「定期贈与」と見なされ、例え非課税枠内であっても課税対象となる場合があります。

| |

定期贈与 |

暦年贈与・通年贈与 |

| 概要 |

毎年一定の金額を贈与することが決まっている生前贈与 |

毎年贈与を行うこと |

| 贈与税 |

1年間の贈与額に関わらず、贈与額の合計金額を1年で受け取ったものとして計算

例)

100万円を10年間贈与

100万円×10年-基礎控除110万円=990万円

990万円に対して贈与税が課税

|

110万円以下は非課税

(越える分は、既定の税率で課税)

|

どちらも毎年贈与を行うという点では共通で、違いは贈る側と受け取る側に取り決めがあったかどうかという点です。「たまたま贈与が何年か続いただけ(暦年贈与)」なのか「節税等の目的のため、両者で計画的に贈与を繰り返していた(定期贈与)」のかの違いです。

税務署では意図的に納税額を減らすためのいわゆる「脱税」がないよう、常に調査を行っています。この税務調査で「初めから○○万円(合計額)を渡す意図があった定期贈与」とみなされると、毎年の贈与は110万円以下であっても多額の贈与税が課せられてしまいます。

非課税枠の範囲内だからといって安易に贈与を繰り返すことは、受け取り手に不要な税負担を強いることに繋がるため、注意が必要です。

贈与税の非課税枠の活用がおすすめなケース2選

相続税の非課税枠を使う際には注意が必要ですが、国が推奨する若年層への贈与と組み合わせるなど、シチュエーションによっては積極的な活用がおすすめできるケースが存在します。

・孫、ひ孫など若年層への贈与が可能

・贈与を受け取る側が、税申告に積極的に協力してくれる

上記の条件を満たす方は、贈与税の非課税枠を利用することで大幅な税負担軽減が見込めます。

それぞれの内容を、取り入れやすいものから順に詳しく確認しましょう。

孫、ひ孫など若年層への贈与が可能

先ほど「2024年より生前贈与加算の期間が「7年」に」で解説した生前贈与加算ですが、適用には条件があり、孫やひ孫といった若年層への贈与は対象外となります。そのため、7年以内の贈与でも効果的に節税効果を生みだすことが可能です。

【生前贈与加算の対象】

・被相続開始前3年以内に贈与されている(2025年からは7年)

・相続人に対する贈与である

被相続人からみて、配偶者や子といった近しい関係にある人物は「第1相続人」として権利を放棄しない限り必ず相続人となります。一方で、子が存命の場合、孫やひ孫は遺言書に特別な記載をしない限りは相続人とはなりません。

相続人でない人物への贈与は、生前贈与加算の対象とはならないため確実な節税効果が得られます。

贈与を受け取る側が、税申告に積極的に協力してくれる

あえて非課税枠を少し越える額の贈与を重ね、毎年少額の贈与税を納めることでトータルでの税負担を抑える方法があります。ただし、この方法をとる際は、贈与税の納税義務者となる「財産を受け取る側の人」が、正しく税申告を行うことが必要です。

継続的な贈与を「定期贈与」とみなされないようにするためには、贈与税を毎年納税するのが効果的です。そのため、非課税枠内でやりくりするのではなく、あえて非課税枠を越える年を作り納税するという方も多く見受けられます。

このように、非課税枠内で収まる年と少し贈与税を払う年を作ることで、総合的にみた時の税負担を確実に抑えることができます。贈与相手が、税申告を面倒に思わず協力してくれる方であれば、是非ともオススメの方法です。

相続税と贈与税に明確な損益分岐点はない

2つの税金に、財産がいくらまでなら贈与税がお得・相続税がお得といったような、万人に共通する損益分岐点はありません。これは、相続人の人数・財産保有者との関係・贈与するものが現金か建物かなどによって適用できる控除が異なるためです。

特に、財産が不動産や有価証券・外貨預金の場合、タイミングによって価値が大きく変動することが考えられます。価値が変わるということは、発生する税金の額も変わってきますので、一概に「どちらの税金を払えば絶対に得する」とは断言できません。

ただし、一般的には相続税の方が基礎控除額が大きく税率も低いため、相続税をベースに考えることがおすすめです。相続税を払うことを前提に考え、その税額を少しでも抑えるために生前贈与を活用するのが基本です。

遺産総額5,000万円を、父から子1人に相続するパターンを例に考えてみましょう。

【相続税のみ】

遺産総額5,000万円-基礎控除額3,600万円=課税対象額1,400万円

相続税:202万5千円

税負担:202万5千円

【相続税+贈与税(生前に400万円の贈与をしていた場合)】

贈与額400万円-基礎控除額110万円-控除額10万円×税率15%=42万円

贈与税額:42万円

遺産総額4,600万円-基礎控除額3,600万円=課税対象額1,000万円

相続税:100万円

税負担:142万円

このように、相続税と必要に応じて贈与税を払うことで、総合的な税負担は大きく軽減することが可能です。

「どちらの税金をはらった方がお得なんだろう?」ではなく、「いくら贈与税を払ったら、”相続税単体>贈与税+相続税”となるんだろう」と考えましょう。

税計算に関して1人で進めていくことに不安がある方は、「相続税と贈与税に関する相談先3つ」を参考に、プロのサポートを得るのもおすすめです。

財産額別の適切な節税方法

最適な節税方法は、財産額によって異なります。まずは、自分の財産がいくらあるのかを正しく把握し、金額に見合った方法で節税対策をしましょう。

| 財産額 |

節税方法 |

| 3,600万円未満 |

節税対策の必要なし。そのまま財産を残しておいてOK |

| 3,600万~8,000万円 |

・生前に墓地、仏具を購入

・遺産の分配方法をより検討する

|

| 8,000万円以上 |

・生命保険の非課税枠の利用

・不動産投資

・孫やひ孫への教育資金援助や生前贈与

|

財産額が3,600万円未満の場合は、特別な節税対策は必要ありません。相続税の基礎控除の範囲内となるため、納税義務が課せられることはないでしょう。

一方、財産額が3,600万円を越える人は、そのまま財産を残しておくと「相続税」が発生する可能性が出てきます。そのため、相続税の課税対象額がいくらになるのかを計算し、上手に節税対策をしていくことが必要です。

それぞれの項目について、公的な情報を交えながら詳しく解説します。

財産額が3,600万円未満の方

3,600万円未満の財産に対しては、相続税は発生しません。贈与税の非課税枠を利用した生前贈与を繰り返す必要もなく、自分の好きな形で財産を残しておいて問題ありません。

全ての人が受けられる相続税の基礎控除額は「3,600万円」です。税金は基礎控除を越えた部分に対して発生するため、財産額が3,600万円に収まる場合には、相続税を考慮した節税対策は不要です。

孫やひ孫の教育資金や子が家を建てる際の援助など、自身のライフスタイルに合わせて「贈与したいタイミングがあれば贈与しようかな」といった軽い気持ちで問題ありません。その際は、非課税枠内や教育資金援助等の特例を活用すると贈与税がかからずおすすめです。

財産額が3,600万円を越える方

財産額が3,600万円を越える方は、相続税の課税対象となる可能性があります。状況を正しく把握するために、まずは自身の基礎控除額と財産額を比較してください。

相続税がかかるか否かを判断する大きなカギを握っている「基礎控除」は、全ての人が受けられる控除です。「基本となる3,000万円」に「600万円×法定相続人の数」をプラスした金額が基礎控除額となります。

【基礎控除額早見表】

| 法定相続人の数 |

基礎控除額 |

|

1人

|

3,600万円

|

|

2人

|

4,200万円

|

|

3人

|

4,800万円

|

|

4人

|

5,400万円

|

|

5人

|

6,000万円

|

【配偶者と子供の相続税早見表】※下記金額はおおよその目安です

| 課税遺産総額 |

配偶者と

子ども1人

|

配偶者と

子ども2人

|

配偶者と

子ども3人

|

配偶者と

子ども4人

|

|

3,700万円

|

0円

|

0円

|

0円

|

0円

|

|

4,000万円

|

0円

|

0円

|

0円

|

0円

|

|

5,000万円

|

40万円

|

10万円

|

0円

|

0円

|

|

1億円

|

385万円

|

315万円

|

262万円

|

225万円

|

|

2億円

|

1,670万円

|

1,350万円

|

1,217万円

|

1,125万円

|

|

3億円

|

3,460万円

|

2,860万円

|

2,539万円

|

2,350万円

|

【子供のみの相続税早見表】※下記金額はおおよその目安です

| 課税遺産総額 |

子ども1人 |

子ども2人 |

子ども3人 |

子ども4人 |

|

3,700万円

|

10万円

|

0円

|

0円

|

0円

|

|

4,000万円

|

40万円

|

0円

|

0円

|

0円

|

|

5,000万円

|

160万円

|

80万円

|

19万円

|

0円

|

|

1億円

|

1,220万円

|

770万円

|

629万円

|

490万円

|

|

2億円

|

4,860万円

|

3,340万円

|

2,459万円

|

2,120万円

|

|

3億円

|

9,180万円

|

6,920万円

|

5,460万円

|

4,580万円

|

法定相続人については詳しくは「 法定相続人は遺言書と民法に要注意!順位・範囲を分かりやすく解説!」の記事があります。遺言書と法定相続人の優先順位や法定で定められている留意分について分かりやすく解説しています。併せて参考にしてください。

このように法定相続人の人数に応じて、相続税の基礎控除額は大きく変わります。自分の基礎控除額が分かったら、財産額と比べてみましょう。

財産<基礎控除額・・・節税対策は不要。

「財産額が3,600万円未満の方」を参考にしてください。

財産>基礎控除額・・・節税対策が必要となる可能性が高い。

自分の課税対象額を算出し、適切な節税対策をとろう。

財産額が基礎控除を越えた場合には、その部分が「課税対象額」です。1,000万円以下は一律で10%の相続税が発生しますので、少しでも課税対象額を少なくできるよう生前から動くことが推奨されます。

おすすめな節税対策を、手軽に取り入れやすいものから順に2つ紹介します。

生前に墓地、仏具を購入

墓地や仏具といった非課税財産を購入し、基礎控除額を越える「課税対象額」を少しでも減らす方法です。相続する財産こそ減ってしまいますが、同じ金額を払うことになるのであれば、生前に自ら払っておくことで税金の節約に繋がります。

近年では、終活の一環として「葬式場を自ら予約しお金も払っておく」「自身の墓石や仏壇を生前に選んで購入しておく」といった方が増えています。

遺産4,000万円を相続・・・相続税40万円

式)

遺産総額4,000万円-基礎控除3,600万円×税率10%=40万円

遺産3,900万円を相続・・・相続税30万円

遺産総額3,900万円-基礎控除3,600万円×税率10%=30万円

このように、遺産を100万円減らすだけで税負担を10万円抑えることができます。自らの墓地や仏具といったいずれにせよ払うことになる出費は、生前に済ませておくのが賢い選択です。

尚、本人が死亡した後に遺産を使って墓地や仏具を買っても節税効果はありませんので注意しましょう。

孫やひ孫へ生前贈与

「孫、ひ孫など若年層への贈与が可能」でもふれたように、法定相続人ではない孫やひ孫への生前贈与は、加算対象期間内であっても遡って相続税を払う必要がありません。積極的に贈与を行い、財産を生前に移しておくことが有効です。

基礎控除額を越える金額がある程度分かっている場合には、基礎控除額内に抑えられるよう「定期贈与」にならない範囲で贈与を行い税負担を減らしていきましょう。

財産額が8,000万円以上の方

財産額が8,000万円以上ある方は、相続税の基礎控除を越える金額が高額になるため、仏具の購入や生前贈与だけでは間に合いません。生前から、より節税効果の大きい対策に取り組んでいきましょう。

おすすめの節税対策を、取り入れやすいものから順に3つ紹介します。

遺産の分配方法をより検討する

相続税には、基礎控除以外にも様々な特別控除があります。相続人に、特別控除が適用される人がいる場合、遺産の分配方法を工夫することで相続税を抑えることができるでしょう。

| 名称 |

概要 |

| 配偶者の税額軽減(配偶者控除) |

配偶者は法定相続の範囲内であれば非課税となる。 |

| 未成年控除 |

相続人が18歳未満の方の場合は、18歳に達するまでの年数1年につき10万円が控除される。 |

| 障害者控除 |

相続人が障害者の場合は、85歳に達するまでの年数1年につき10万円(特別障害者の場合は20万円)が控除される。 |

| 暦年課税に係る贈与税額控除 |

正味の遺産額に加算された「相続開始前3年以内の贈与財産」の価額に対する贈与税額が控除される。 |

| 相続時精算課税に係る贈与税額控除 |

遺産総額に加算された「相続時精算課税の適用を受ける贈与財産」の価額に対する贈与税額が控除される。 |

上記の控除と対象者を理解し、家族の中で誰にいくら相続させるのが最も賢く税負担を抑えられるのかをシミュレーションしてみましょう。

財産額:5,000万円

法定相続人:配偶者、子

パターン1 法定相続割合に則り相続

相続税額:配偶者・・・0円、子・・・31万円

税負担:31万円

パターン2 遺言で「配偶者と子が各3割、孫2割、妹2割」と指定して相続させる

相続税額:配偶者・・・0円、子・・・18万6千円、孫・・・12万4千円、妹・・・12万4千円

税負担:43万4千円

このように「孫や自分のきょうだいにも相続させたい」という安易な気持ちで遺言を作成してしまうと、かえって税負担が大きくなるリスクがあります。適用出来る控除が活かせる遺産の分配方法を考えてみましょう。

生命保険の非課税枠の利用

生命保険の非課税枠を活用することで、相続税の税負担を軽減させる方法です。現金と違い、生命保険の死亡保険金として受け取ったお金は「法定相続人の数×500万円」まで非課税です。

単に現金として3,000万円を相続した場合、15%の割合で相続税が発生するため、約400万円近い税負担が強いられます。一方、同額を保険金として受け取った場合には、法定相続人の人数に応じて非課税枠が増え、大きな税負担軽減に繋がります。

保険料の支払い負担こそ発生しますが、節税効果は大きいので財産に余裕があれば是非取り入れたい節税対策です。ただし、持病や年齢によっては生命保険の加入ができなくなることがあります。健康なうちに加入しておくことがおすすめです。

不動産投資

予め購入しておいた不動産を相続させることで、相続税を節税する方法です。これは土地・建物などの不動産を遺産として相続する場合、その価値が時価よりも低めに計算されることを利用しています。

【遺産として1億円を相続した場合】

総遺産額1億円-基礎控除3,600万円=課税対象額:6,400万円

6,400万円×税率30%-相続税控除700万円=1,220万円

相続税額:1,220万円

【建物6,000万円・土地4,000万円の不動産(小規模宅地等の特例適用)を相続した場合】

建物:時価6,000万円×60%=3,600万円

土地:時価4,000万円×80%=3,200万円

建物+土地6,800万円-基礎控除3,600万円=課税対象額:3,200万円

3,200万円×税率15%-相続税控除50万円=430万円

相続税額:430万円

このように、小規模宅地等の特例が適用される不動産を購入することで大幅な税率の軽減が見込めます。ただし、小規模宅地等の特例には「被相続人が住んでいた自宅であること」など一定の要件があるため、購入時にはしっかりと内容を確認しましょう。

また、相続直前に不動産を購入・相続後にすぐ不動産を売却するなど、節税対策のためのあからさまな行為で悪質性が高いと判断された場合、国税局からの追加徴収の対象となることもあるため注意が必要です。

相続税と贈与税に関するよくある4つの質問

相続税の算出や節税に関するよくある質問をQ&A方式で紹介します。

| 質問 |

答え |

| 財産額が3,000万円以下でも生前贈与にメリットはある? |

節税面で意味はない。ただし、必要なタイミングで贈与できるのはメリット。 |

| 贈与税をかけずに財産を家族に与える方法はある? |

贈与税の対象とならない項目は多々あるが、本格的な財産に対しては非課税枠を利用するしか方法はない。 |

| 相続税をかけずに遺産を家族に残す方法はある? |

各種控除を適用しても尚越える部分を、非課税にする方法はない。生前贈与を活用した節税対策を。 |

| 自分の財産額を把握する効率的な手順は? |

5つのステップに沿って財産を整理するのがおすすめ。 |

それぞれの内容について詳しく確認しましょう。

財産額が3,600万円以下でも生前贈与にメリットはある?

財産額が3,600万円以下の場合、相続税はかかりませんので、生前贈与をしても「相続税の節税」という面でのメリットは感じられないでしょう。得することこそありませんが、非課税枠(年110万円迄)の範囲内であれば、生前贈与をして損をすることもありません。

生前贈与をする目的として節税対策と並び多くの人が答えるのが「子や孫への資金援助」です。結婚祝い、家を建てる際の頭金、教育費など、子や孫が資金を必要とするタイミングで財産を渡したいと感じる人は多いはずです。

遺産として相続させるのも良いですが、家族の喜ぶ顔が見れるのは大きな生前贈与のメリットだと言えるでしょう。

贈与税をかけずに財産を家族に与える方法はある?

贈与税とは、金銭的に見積もることができる財産を譲り渡す時に発生する税金です。全ての譲渡が課税対象という事ではなく、一定の条件を満たした譲渡にのみ税金が発生します。

| 贈与税の対象 |

贈与税の対象外 |

| ・現金、預貯金

・土地、建物

・株、有価証券

・貴金属、骨董品

その他、金銭に見積もることができる全ての財産

|

・法人からの贈与で取得したもの

・扶養義務者から生活や教育のために受け取った財産

・公益を目的とする事業を行う一定の者が取得した財産

・祝物または見舞いなどのための金品で、社会通念上相当と認められるもの

・住宅取得の際の贈与税の特例(令和5年12/31まで)

|

このように、日常の細かな授受や養育にあたっての必要なやりとりなどは贈与税の対象とはなりません。しかし、相続・財産といった価値の大きい譲渡は課税の対象となってしまいます。

課税対象のものを、非課税にすることはできません。税金をかけずに譲渡したい場合は、「非課税枠を活用する」「存命中は譲渡せず、相続時の基礎控除内に収まるよう工夫する」以外、税金を発生させない方法はありません。

相続税をかけずに遺産を家族に残す方法はある?

相続税は、財産の総額全てに対してかかってくる税金ではありません。「非課税財産」「全員に適用される基礎控除」「条件を満たした人に適用される各種控除」これらを除いて、残った部分に対して税金がかかります。

相続税の計算方法については「あなたは相続税がかかる?かからない?発生条件と税額の計算・節税法」があります。非課税財産や各種控除についてのより詳しい情報や実際の税額計算など、実例を交えながら分かりやすく解説しているタメになる記事です。

適用できるものを全て差し引いても尚残る部分を、非課税に変えることはできません。「財産額別の適切な節税方法」を参考に、無理のない範囲で少しずつ節税対策をしてみましょう。

自分の財産額を把握する効率的な手順は?

相続税・贈与税と賢く付き合っていく上で、自分の財産状況を正しく把握することは非常に重要なポイントです。効率的に自分の財産額を把握するには、以下の6つのステップに沿って行動しましょう。

1.預金の確認

2.身の周りの品の見積もり

3.有価証券の確認

4.不動産の価値を試算

5.債務や借金の有無を確認

6.全てを合算して財産額を算出

この内、3や4などは計算に専門知識を要するため個人での対応が難しいとされています。自分だけでの対応に不安が残る方は、無理せず「7.相続税と贈与税に関する相談先3つ」を参考に、外部のプロに依頼してサポートを仰ぎましょう。

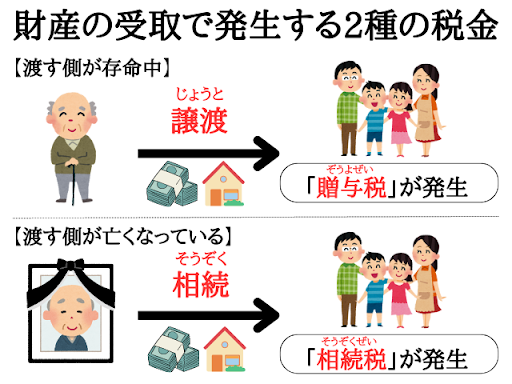

相続税と贈与税に関する相談先3つ

当記事のテーマである相続税・贈与税に関しては、自己対応が基本です。納税の必要があるかどうかの判断に加えて、税務署への申告・各種書類の記入も、納税者が自ら行います。

期限内に申告を怠ると遅延金などのペナルティが課せられます。相続内容が複雑で計算に不安が残る方や納税に関するアドバイスが欲しい方は、プロへ相談して対応することがおすすめです。

1.税理士(5,000円~/30分 ※初回相談無料の事務所もある)

2.税務署

3.無料相談を利用して専門家を紹介してもらう

「緊急度の高い順」にご紹介しています。相談を上手に活用し、最適な形で財産を管理しましょう。

税理士(5,000円~/30分 ※初回相談無料の事務所もある)

相続の内容が複雑な場合や相続税・贈与税の納税手続きそのもの全てをお任せしたいという方は、税理士に依頼しましょう。相続関係の相談は、弁護士や行政書士という印象が強いですが、税金に関しては税理士への相談がおすすめです。

税理士でないとできない作業も多く、納税手続きを代行できるのは税理士だけです。相談したからといって必ず依頼しなければならないということはありませんので、まずは無料相談を活用しながら見通しを建てるとよいでしょう。

また、節税を目的に税理士に相談するというケースも増えています。自分の財産状況に合わせた、詳しいアドバイスを受けられるでしょう。相談先を選ぶ際には、相続を専門にしている事務所や相続関係の税制度に詳しい事務所を選ぶようにするのがポイントです。

税務署

税務署に直接電話をかけたり出向いたりすることで、税全般の相談ができます。

ただし、ある程度の税制度に関する知識があることが前提として話が進んでいく傾向にあるため、納税に関して何も分からないという方は、インターネット等を活用し情報を身に付けた上で相談することをお勧めします。

相談は無料でできますが、税務署の対応時間である平日の日中に限られます。また、確定申告時期などは窓口が混みあうことが想定されますので時間に余裕を持って対応しましょう。

無料相談

税理士の伝手がない人や、いきなり税務署を尋ねることに不安がある人は「無料相談」を利用してみるのもオススメです。

どの専門家にお願いすればいいのかなどの疑問も『 やさしい相続』の24時間365日無料相談で承っています。電話でもメールでも行えますのでお気軽にご連絡下さい。しつこい勧誘等も行いません。

大切なことだからこそ、丁寧に・確実に進めていきましょう。

まとめ

当記事では、相続税と贈与税という「財産」に関わる2つの税制度について解説してきました。財産の所有者が存命の場合は贈与税・既に亡くなっている場合は相続税となり、これらの税金は、2重で課税されることはありません。

| |

贈与税 |

相続税 |

| 概要 |

財産を贈られた人が払う税金 |

遺産を相続した人が払う税金 |

| 非課税枠 |

1年間あたり110万円まで |

3,600万円~ |

これらの税負担を軽減させるためには「非課税枠」や「控除枠」を活用する必要があります。まずは、自分の財産がいくらあるのかを正しく把握し、財産額に応じた最適な節税対策をとることがおすすめです。

| 財産把握6つのステップ |

| 1.預金の確認

2.身の周りの品の見積もり

3.有価証券の確認

4.不動産の価値を試算

5.債務や借金の有無を確認

6.全てを合算して財産額を算出

|

| 財産額 |

節税方法 |

| 3,600万円未満 |

節税対策の必要なし。そのまま財産を残しておいてOK |

| 4,000~5,000万円前後 |

相続税が課税される可能性あり 必要に応じた節税を

・生前に墓地、仏具を購入

・孫やひ孫への生前贈与

|

| 8,000万円以上 |

相続税負担を減らすため、積極的な節税対策を

・遺産の分配方法をより検討する

・生命保険の非課税枠の利用

・不動産投資

|

財産額が3,600万円未満の方は、全ての人に適用される相続税の基礎控除があるため、特別な節税対策は必要ありません。一方で、相続税の基礎控除額を越える財産をお持ちの方は、生前から少しずつ対策を取っておくことが推奨されます。

自分の財産を少しでも多く家族の手元に残すためにも、賢く対策をして税負担を軽減させましょう。

関連KW

法定相続人は遺言書と民法に要注意!順位・範囲を分かりやすく解説!

【プロ解説】遺産相続の全手続き|死亡届~相続税還付まで徹底解説|やさしいお葬式 (y-osohshiki.com)

_1.png)

【監修】高橋圭(司法書士・宅地建物取引士)

- 略歴

- 高橋圭 (たかはし けい)

- 青山学院大学法学部卒業。

- 2007年司法書士試験に合格後、都内司法書士法人にてパートナー司法書士としての勤務を経て2016年ライズアクロス司法書士事務所を創業。

- 司法書士法人中央ライズアクロスグループCEO代表社員

プロフィール

_2.png)

_1.png)