ポイントは2つ!株を相続するための手続き・相談先から節税方法まで

「故人は生前、株取引をしていたようだったけど、現状がはっきりしない」

「株を相続することになったが、なにをどうすればいいかさっぱり…」

株(株式)とは、そもそもは株式会社を興(おこ)す際に、株主から集めた資金に対して発行する証書の事です。そして、株式市場に上場された企業の株に対して行う株式投資は、代表的な資産運用方法の一つです。

そのため、故人がある企業の株を所有したまま亡くなるというのは普通の事であり、遺族は相続手続きを行う必要があります。

もし、相続手続きをせずにそのまま放置した場合、本来得られるはずの配当金が得られなくなるうえに、相続税が加算されてしまいかねません。

とは言え、いきなり「株の相続」といわれても、何から始めればいいのかわかりませんよね。

株の相続において最も重要な事は、まず「保有している株式があるか否かの確認」、そして株を所有している場合は「株の種類の確認」の合わせて2点です。

なぜならこの2点が、株の相続を考える必要性、そして株を相続する際の手続きの流れを大きく左右するからです。

今回は株の相続について、必要な事前確認や相続する際の流れ、手続きに困った時の相談先、さらには節税対策として有効な「株の生前贈与」についてもご紹介します。

これを読めば、故人が遺した株を正しく、しかも損することなく、自分の資産に引き継ぐことができるようになるでしょう。

株を相続する側の方にはもちろん、持っている株を遺す側の方にとっても参考になる内容となっています。ぜひ最後までお読みください。

株の相続にあたっての3つの事前確認

株の相続については、その前に確認すべき事項があります。確認すべきことは、重要な順に以下の3点です。

| 株の相続手続き開始前に確認すべき事項 |

| 1.株の保有状況を調べる |

| 2.遺言書を遺しているか否か? |

| 3,相続人の調査 |

株の保有状況を調べる

株の相続にあたって最も重要な事前確認事項は、「故人の保有している株があるか否か?」「保有しているとしたらどの証券会社のどんな株なのか?」を調べることです。

そもそも故人の保有している株が無いなら、株の相続手続きをする必要も無くなるためです。

株の保有状況の調べ方

画像引用元: 証券保管振替機構

とは言え、株の保有状況については、同居しているご家族であってもわからない事が多いでしょう。

まずは、故人の遺品の中から各種報告書や目論見書などの書類、口座開設したときの控えなど、株関係の品物を探してください。

取引用の口座を開設している証券会社が分かれば、その証券会社に問い合わせる事で現在の状況を知ることができます。

また、口座を開設している証券会社がわからない場合は、 証券保管振替機構(通称・ほふり)に「 登録済加入者情報開示請求」という手続きを行ってください。口座を開設している証券会社を知ることができます。

皆さんの中には、「株を買えば、紙の株券が発行される」と思っている方がいるかもしれません。

しかし上場企業の紙の株券については、2009年1月に株券が電子化される際にそのほとんどが回収されています。

ですから、決して「株券がないから、株も持っていない」と早合点しないようにして下さい。

もし株券の現物が出てきた、あるいは所有している株式が非上場企業のものだったというケースについては、この後の「どうすればいいの?株の相続でよくある質問2選」で解説します。

遺言書を遺しているか否か?

事前に確認が必要な事項としては、「遺言書を遺しているか否か?」も重要です。

もし、相続人として遺産を相続する立場にあり、本人もその気だったとしても、法的に有効な遺言書が遺されていれば、相続人の意思に関係なくその遺言通りに相続する必要があります。

故人の遺品の中から株関係の品物を探す際に、併せて確認しましょう。

相続人の調査

遺言書が無かった場合、相続人の調査を行う必要があります。

遺言による相続の指定が無い場合、遺産の分配については相続人全員が参加しての遺産分割協議で話し合う必要があります。

そのため、まずは相続人を明確にする必要があり、それを調べるのが「相続人の調査」です。

相続人の調査方法

相続人に関しては自分の知らない相続人がいる可能性もあるため、故人の戸籍に関する資料を取得した上での確認が必要です。

具体的には、まず故人の出生から死亡に至るまでの連続した戸籍謄本・除籍謄本・改製原戸籍謄本を揃えます。

戸籍謄本類については、本籍地の市町村役場で取得します。郵送による申請も可能ですが、身分証明書のコピーや、手数料分の郵便定額小為替、切手を貼った返信用封筒などを先にこちらから郵送する必要があります。

そして、それらの戸籍謄本類を読み解くことで、故人の相続人を調べていくのです。

このように相続人の調査には、時間と手間が非常にかかります。しかも、本来の相続人が全員揃っていない状態で遺産分割協議をしても、まとまった結果は法的に無効になるため、調査漏れは許されません。

自力でやりきる自信が無い方は、無理せず専門家に相談するのが賢明です。相談先については、「株の手続きが面倒な時の2つの相談先」でご確認ください。

株を相続するときの流れと方法

株を所有していることが分かり、その他の事前確認も済んだら、株の相続手続きへと進みます。

なお、相続手続きは所有していた株が上場企業のものか非上場企業のものかで、大きく異なります。

ここでは、持っている人が多い上場企業の株だけを所有していた場合について、手続きを説明していきます。

非上場企業の株を所有していた場合については、この後の「保有している株が非上場企業のものだった時」でご確認ください。

| 株を相続するときの流れ(※上場企業の株のみを所有していた時) |

| 1.相続するか放棄するかの判断 |

| 2.準確定申告を行う |

| 3.遺産分割協議の実施 |

| 4.株の名義変更 |

| 5.相続税の申告 |

| 6.現金化したい場合は株式を売却 |

相続するか放棄するかの判断

まず行うのが、「相続するか放棄するかの判断」です。

相続人の立場になったからといって、必ず財産を相続する必要はありません。相続するとなればプラスの資産のみならず、借金などマイナスの資産(負債)も引き継ぐ事になるためです。

そのため、資産より負債が多いと判断すれば、「相続放棄」して相続を免れることができるようになっています。

「相続放棄」は、相続が開始されてから3か月以内に行う必要があります。早めに決断し、各相続人の判断を集約する事が必要です。

ただし、一度「相続放棄」を行なえば、その後から意思が変わっても撤回はできないため、慎重な判断も求められます。

「相続放棄」のメリット・デメリットや手続きの流れについては、 「【相続放棄の手続きと費用】知っておくべき7つのポイントと注意点!」をぜひご覧ください。

準確定申告を行う

実際に遺産を相続する相続人がはっきりした段階で、準確定申告を行います。

「準確定申告」とは、本来故人が行う確定申告を、故人に代わって相続人たちが行うことです。

原則、故人の死後4か月以内に行う必要があり、相続人全員の連署が必要な書類も併せて提出しなければなりません。

ただし、収入の状況によっては準確定申告が不要な場合もあります。不明な場合は税理士に相談するとよいでしょう。

遺産分割協議の実施

準確定申告と並行して行うのが、遺産分割協議です。

「遺産分割協議」とは、遺言書がない場合に、遺産を相続する意思のある相続人全員が参加して遺産の分け方について話し合うことです。

協議が成立したら、その結果をまとめて「遺産分割協議書」を作成します。

「遺産分割協議書」は、相続財産を名義変更する際にも必要となる重要な書類のため、手順や注意点を踏まえて作成する必要があります。

具体的な手順やポイントを事前にしっかりと押さえておきたい方は、 「遺産分割協議書作成について7つのポイント&項目別の書き方と注意点」をお読みください。

株の遺産分割方法には3種類ある

複数の相続人で株を分割する際の方法には、次の3種類があります。

| 分割方法 |

内容 |

| 現物分割 |

株をそのまま相続人同士で分割し、相続する方法 |

| 換価分割 |

株を第三者に売却し、その売却代金を相続人同士で分け合う方法 |

| 代償分割 |

相続人の誰か1名が株を単独で相続し、他の相続人にその代償金を支払う方法 |

例えば、評価額1000万円の株を兄弟2人で相続する時なら、

・現物分割:それぞれ500万円分の株を相続する

・換価分割:株を売却して現金化し、現金500万円ずつを相続する

・代償分割:兄が1000万円分の株全てを相続する代償として、弟に現金500万を支払う

といった具合です。

株の名義変更

株自体を相続した場合は、株を相続人の名義に変更してください。

株を相続する際は、必ずその移行先となる相続人名義の証券口座が必要です。もし証券口座を持っていない場合は、自分名義の証券口座の開設から行う必要があります。

また、既に別の証券会社に口座があったとしても、相続の際は故人と同じ証券会社に改めて口座を開設しなければなりません。

ちなみに、証券口座を開設する流れは、おおむね次の通りです

1.証券会社へ口座開設のための申込書を請求する。

2.申込書に必要事項を記入し、マイナンバーが確認できる書類などの必要書類と一緒に郵送等で提出する。

3.提出書類に不備が無ければ1週間程度で口座開設され、手続き完了。

なお、故人と同じ証券会社への口座開設を行えば、株自体の名義変更は証券会社が代行してくれます。

相続税の申告

株を含む遺産の評価額が多額になる場合は、株の名義変更手続きと並行して、相続税の申告および納税が必要になります。

相続税が発生するのは、遺産全体の評価額が以下の基礎控除分を上回る場合です。

相続税の基礎控除:3000万円+相続人の数×600万円

申告と納税は、相続の開始後10か月以内に行われる必要があります。注意してください。

実際に相続税がかかる方は、全体の約8%程度です。とはいえ、支払わないことで、国税庁による財産差し押さえのリスクもありますので、該当する場合は必ず納税しましょう。

相続税が課税される被相続人(死亡者)は8.8%、2015年以降は課税件数が拡大

相続税の発生・納税額・節税方法について事前に理解しておきたい方は、「あなたは相続税がかかる?かからない?発生条件と税額の計算・節税法」の記事も読んでおきましょう。

相続税の申告における株の評価額は4つから選ぶ

相続税を申告するにあたって、重要になるのは株の評価額です。上場企業の株の場合、毎日その株価は変動しているためです。

申告にあたっては、次の4つのうち最も安い株価を評価額に適用することができます。

| 相続税の申告時に適用できる株の評価額(この中から一番安いもの) |

| 相続開始日の終値 |

| 相続を開始した月の終値の平均 |

| 相続を開始した前月の終値の平均 |

| 相続を開始した前々月の終値の平均 |

評価額が低いほど、納税額は安く済みます。インターネットや新聞、証券会社への問い合わせ等で慎重に確認してください。

ちなみに、3月1日(水)に亡くなった場合、上記の4つは次のようになり、一番評価額が低い額が選ばれます。

| 3月1日(水)に亡くなった場合の株の評価額 |

| 相続開始日の終値 |

3月1日(水)の終値 |

| 相続を開始した月の終値の平均 |

3月の終値の月平均額 |

| 相続を開始した前月の終値の平均 |

前月である2月の終値の月平均額 |

| 相続を開始した前々月の終値の平均 |

前々月である1月の終値の月平均額 |

現金化したい場合は株式を売却

相続した株を現金化したい時は、株式を売却します。

株の値動きに注意した上で、自分の売りたいタイミングで売却してください。

なお、相続時点よりも高値で株を売却することによって利益(譲渡益)が出た場合、譲渡所得税が課税されて確定申告時に納税する必要がありますので、頭に入れておきましょう。

どうすればいいの?株の相続でよくある質問2選

株に関する遺品を探して情報を集めた結果、「保有している株が非上場企業の物だった」、あるいは「紙の株券が出てきた」という事もあるでしょう。

ここからはその様な場合の手続きについてご紹介します。

保有している株が非上場企業のものだった時

「非上場企業」とは、証券取引所に株式公開していない企業の事です。これらの企業の株は、株式市場で取引されていません。

そのため、株式市場で株を売却して現金化するという事はできないのです。

もし保有している株が非上場企業のものだった時は、まずはその企業へ連絡し、事情を説明してください。

その後、他の相続人の意向も確認しながら、企業側と協議して名義変更などの手続きを進めることになります。

紙の株券を保有していた時

株を保有した際は、それを証明する「株券」と呼ばれる紙(有価証券)が発行されます。

しかし、上場企業については2009年1月に株券は電子化され、株券の紙自体の価値は無効になりました。

とは言え株式の所有自体が無効になった訳ではなく、株を発行している各企業が信託銀行などに開設している特別口座で管理しています。

そのため、上場企業の株券を保有していた場合は、その企業の株を管理している信託銀行に連絡してください。

どこの信託銀行か不明な場合は、 証券保管振替機構に「 登録済加入者情報開示請求」を行うことで、知ることができます。

また、株券が非上場企業の物だった場合は、株券に記載された企業へ直接連絡してください。

株の手続きが面倒な時の2つの相談先

ここまで株の相続手続きについてご紹介してきましたが、「ちょっと、めんどくさそう」「自力だけでやる自信が無い」と思った方もいるのではないでしょうか。

そんな方へ、助けてくれる相談先をご紹介しましょう。

| 相談内容 |

相談先 |

| 相続に関する各種調査や株の名義変更 |

弁護士、司法書士、行政書士 |

| 税関係 |

税理士 |

相続に関する各種調査や株の名義変更

株の所有状況や相続人の確認といった株の相続に関係する各種調査、また株の名義変更といった手続きについては、弁護士や司法書士、行政書士に相談しましょう。

希望すれば、それら業務の代行も行ってくれます。

税関係

準確定申告や相続税の申告といった税関係の事に関してなら、税理士が相談窓口になってくれます。

こちらも、依頼すれば申告業務を代行してくれます。

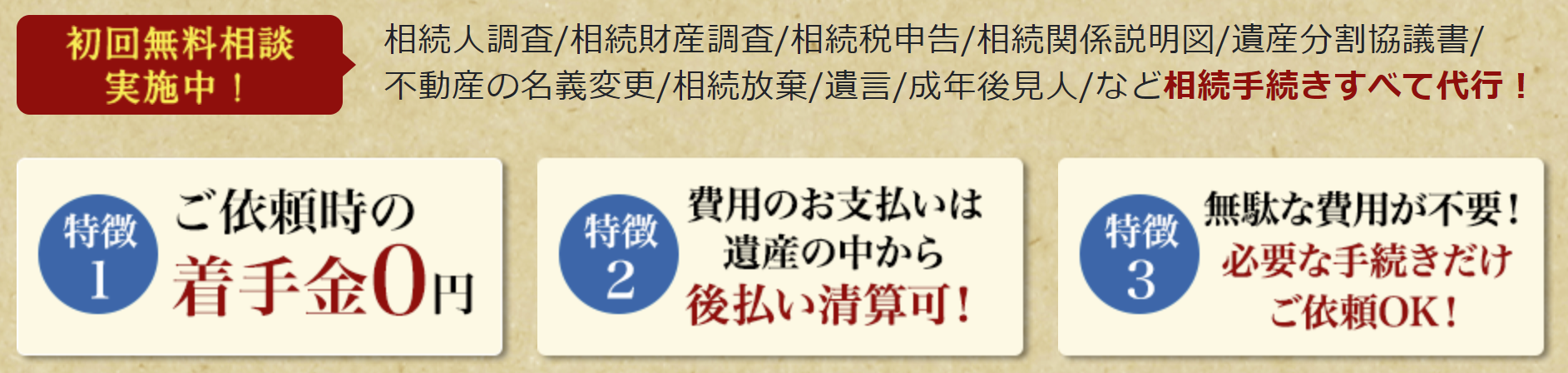

相続についてのご相談は『やさしい相続』でも無料で承っていますので、お気軽にご連絡下さい。24時間365日無料で専門オペレーターが対応致します。

株式には「生前贈与」が節税に有効

株式をはじめとする相続財産が多い場合、相続税が高額になり相続人の負担となってしまいます。この相続税対策として有効なのが、「生前贈与」です。

代表的なのが、「贈与税の基礎控除」を活かした方法です。株などの資産の贈与については、年間110万円以内なら贈与税がかかりません。これを「贈与税の基礎控除」といいます。

この仕組みを活かして、贈与税がかからない範囲内で生前から資産を少しずつ贈与しておくのです。特に小分けにできる株は、この方法に適した資産と言えます。

ただし、亡くなる前数年間の生前贈与に関しては相続財産とみなされ、相続財産に加算して相続税が計算されてしまいます。

また、税制については毎年改正が行われています。最適な相続税対策はケースバイケースのため、詳しく知りたい方は税理士にご相談ください。

まとめ

今回は株を相続するための手続きについてご紹介してきました。最後に改めて内容をまとめます。

・株の相続において事前に確認すべきことは、重要な順に以下の3点。

| 株の相続手続き開始前に確認すべき事項 |

| 1.株の保有状況を調べる |

| 2.遺言書を遺しているか否か? |

| 3,相続人の調査 |

・口座を開設している証券会社がわからない場合は、証券保管振替機構(通称・ほふり)に対して所定の手続きを行うことで、口座を開設している証券会社を知ることができます。

・上場企業の株式を相続する際は、以下のような流れで手続きを進める。

| 株を相続するときの流れ(※上場企業の株のみを所有していた時) |

| 1.相続するか放棄するかの判断 |

| 2.準確定申告を行う |

| 3.遺産分割協議の実施 |

| 4.株の名義変更 |

| 5.相続税の申告 |

| 6.現金化したい場合は株式を売却 |

・複数の相続人で株を分割する際の方法には、次の3種類がある。

| 分割方法 |

内容 |

| 現物分割 |

株をそのまま相続人同士で分割し、相続する方法 |

| 換価分割 |

株を第三者に売却し、その売却代金を相続人同士で分け合う方法 |

| 代償分割 |

相続人の誰か1名が株を単独で相続し、他の相続人にその代償金を支払う方法 |

・株を相続する際は、必ずその移行先となる相続人名義の証券口座が必要になる。

・もし保有している株が非上場企業のものだった時は、その企業へ連絡し、事情を説明する。

・紙の株券を保有していた場合、上場企業の株券であればその企業の株を管理している信託銀行に連絡する。株券が非上場企業の物だった場合は、株券に記載された企業へ直接連絡する。

・手続きが不安な場合の相談先としては以下の様な所があり、それぞれ手続きの代行もしてくれる。

| 相談内容 |

相談先 |

| 相続に関する各種調査や株の名義変更 |

弁護士、司法書士、行政書士 |

| 税関係 |

税理士 |

・相続税対策として有効な方法に「生前贈与」がある。ただし、最適な相続税対策はケースバイケースのため、詳しく知りたい方は税理士に相談すべき。

大切な資産である株を、無駄なく、かつ円滑に相続するために、ぜひ今回の記事を参考にして下さい。

_1.png)

【監修】高橋圭(司法書士・宅地建物取引士)

- 略歴

- 高橋圭 (たかはし けい)

- 青山学院大学法学部卒業。

- 2007年司法書士試験に合格後、都内司法書士法人にてパートナー司法書士としての勤務を経て2016年ライズアクロス司法書士事務所を創業。

- 司法書士法人中央ライズアクロスグループCEO代表社員

プロフィール

_1.png)