遺留分請求したなら相続税の修正申告をしよう|3つの場面を徹底解説

「遺留分請求したら、相続税はどうなるの?」

「知らない間に、加算税を取られたら怖い!」

相続税は、遺留分額を受け取っているか、またはいないかで対応が異なります。たとえば、相続人に遺留分請求し確定後には、その分の相続税を支払う必要があるのです。

遺留分は、相続人が最低限取得できる『保障された遺産』で、遺留分の権利を持っている人と割合は以下のとおりです。

【遺留分の民法で定められた法定相続人】

| 相続人例 |

相続財産に対する遺留分の割合 |

各相続人に対する割当 |

| 配偶者 |

その他の相続人 |

| 配偶者のみ |

1/2 |

1/2 |

|

| 配偶者・子ども |

1/2 |

1/4 |

子ども:1/4 |

| 配偶者・故人の父母 |

1/2 |

1/3 |

父母:1/6 |

| 配偶者・故人の兄弟姉妹 |

1/2 |

1/2 |

兄弟姉妹:なし |

| 子どものみ |

1/2 |

|

子ども:1/2 |

| 父母のみ |

1/3 |

|

父母:1/3 |

| 兄弟姉妹のみ |

なし |

|

兄弟姉妹:なし |

遺留分請求の詳しい内容や請求方法といった詳しい内容は、「 遺留分侵害額(減殺)請求の対象者と割合表|相続の対処法&費用解説」で紹介していますので参考にしてくださいね。

本記事では、遺留分請求で発生する相続税に関する以下3つのことを詳しく解説します。

【本記事で分かる3つのこと】

1.遺留分請求に対する相続税の処理方法

2.相続税の申告期限と遺留分の時効

3.困ったときの相談先3選

税金は、思わぬところで支払いを要求される可能性があります。場面ごとの対応方法を知っておけば、自分がいかなる状態になったとしても、落ち着いて対処できるはずです。

無駄な税金を支払わないようにするためにも、ぜひ最後までお読みください。

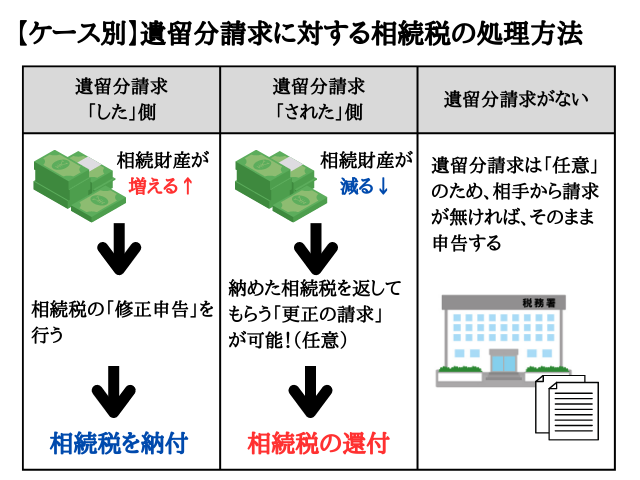

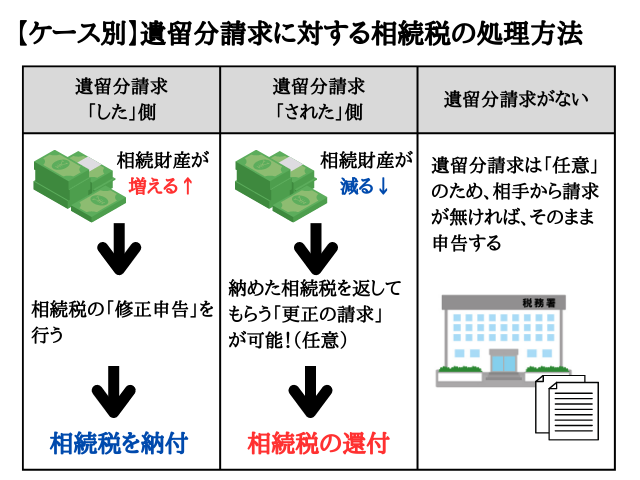

【ケース別】遺留分請求に対する相続税の処理方法

遺留分請求をした人された人によって、相続税の処理方法が異なり、主なケースは以下3つが考えられます。

【ケース別:遺留分請求に対する相続税の処理方法】

| 1.遺留分請求した側 |

確定後に修正申告を行う |

| 2.遺留分請求された側 |

更正の請求を行う |

| 3.遺留分請求がない |

相続金額そのままで相続税の申告をする |

遺留分請求が起こったとしても、焦ってすぐに相続税の申告を行わないようにしましょう。

ケースに合わせた処理方法を知れば、問題が起こったとしても、最後までしっかりと対処できます。上記の請求した側から順番に紹介しますので、参考にしてくださいね。

遺留分請求した側:確定後に修正申告を行う

遺留分請求した側は、遺留分額の金額を受け取った(確定後)に、相続税の修正申告を行う必要があります。

確定申告などで相続税の申告や納税をした後であっても、『期限後申告書(期限を過ぎてから確定申告をすること)』を提出できますが、あくまで任意であって義務ではありません。

しかし、遺留分請求された側が『更正の請求』をした場合は、税務署から還付手続きにより減った相続税分を支払う旨の決定がされ、その決定によって納税しなければいけません。

多くの場合が、『更生の請求』や『期限後申告書』を行わない代わりに、遺留分の支払い額の計算で考慮されたり、別途精算していたりするので、双方で話し合うことが大切です。

遺留分請求された側:更正の請求を行う

すでに相続税を納めている場合、遺留分請求をされた側は、納めた相続税を返してもらう『更正の請求』を行いましょう。

遺留分請求をされたら、それに応じた金額を相手に支払うため、相続した遺産と一緒に相続税も減少します。

金銭を支払った時期が相続税の申告または納税期限内なら、支払った金銭を差し引いて、相続税申告・納税も行えますので、状況に応じた対応が必要です。

しかし、更正の請求や相続税の申告は義務ではありません。

手続きが面倒であるため、相続税分の遺留分を減額したり、遺留分額が少額なので手続きをしなかったりするケースもあるので、公平になるよう双方で話し合うようにしましょう。

遺留分請求がない:相続金額そのままで相続税の申告をする

遺留分の請求がない場合は、相続した遺産の全額で計算された相続税で、申告・納税をします。

あくまで、遺留分請求は任意であるため、遺言書に相手の遺留分を侵害する内容が書かれていたとしても、自動的に支払わなければいけないというわけではないのです。

請求をされれば、支払う義務が発生しますが、なければ支払う必要がありません。

これから相続税を申告する、またはすでに相続税を支払っている場合も、そのままの額での申告で問題ありませんので安心しましょう。

遺留分後の相続税申告期限は『4か月以内』

遺留分額が確定し、なおかつ相手が更正の請求を行った場合、相続税申告期限である4か月以内に、必ず修正申告を行ってください。

申告期限と遺留分請求の期限は、以下のとおりです。申告期限を過ぎれば加算税がかかり、時効になれば、そもそも遺留分請求の権利がなくなりますので、確認しておきましょう。

【相続税の申告期限と遺留分の時効】

| 1.遺留分後の相続税申告 |

遺留分額が確定してから4か月以内に行うこと |

| 2.相続税申告の期限 |

相続開始を知ったときから10か月以内 |

| 3.遺留分侵害額請求の時効 |

相続を知って何もしなければ1年で消滅時効する |

遺留分請求で困ったときの相談先3選

遺留分請求は法律や相続税といった税金が関係しているため、素人には分かりにくいので、以下3つの専門家に相談すると安心です。

| 3つの相談先 |

費用目安 |

特徴 |

| 1.弁護士 |

5,000円~(30分)

※初回相談のみ無料の事務所もある

|

相続や遺留分といった法的なことや課税に関する問題に対応できる。 |

| 2.税理士 |

5,000円~(30分)

※初回相談のみ無料の事務所もある

|

相続税についてだけではなく、節税対策のアドバイスももらえる |

| 3.無料相談を利用して専門家を紹介してもらう |

0円

※初回相談のみ

|

どの専門家にお願いすればいいのかなどのアドバイスがもらえる。 |

自分が何に困っているかによって、上記の相談先は異なります。今回は、相談先としてスムーズに解決しやすい順番に紹介しますので、ぜひ参考にしてくださいね。

1.弁護士に相談する【費用:無料または5,000円~】

遺留分の相続税問題だけでなく、遺留分に伴うトラブル関係は、弁護士に相談した方がスムーズに解決できます。

弁護士は、遺言書の段階であったり、遺留分請求を行う上で不安があったりする場合に、力になってくれるでしょう。

遺留分請求したとしても、相手がすぐに支払ってくれるわけではありません。しかし、弁護士を挟むだけでも、円満な解決ができるようにある可能性も高まります。

とはいえ、弁護士全員が相続に強い弁護士とは限りませんので、「 知らないと損をする!相続弁護士を選ぶ9つの要点と費用を抑える準備」で弁護士の選び方を学んでおきましょう。

相談したからといって、必ずしも依頼する必要はないので、気負いせずに相談してみてくださいね。

2.税理士に相談する【費用:無料または5,000円~】

相続税が発生して、不明な点を税務署に直接聞いても分からなかった場合や、相続税といった税金を節税したい場合には、税理士に相談しましょう。

ただし、相続に関するトラブルは、弁護士の扱いになりますので、内容によっては使い分ける必要があります。

相続で発生した税金の手続きはややこしいため、税理士に作成してもらうのもオススメです。

【税理士に依頼する3つのメリット】

・相続税申告の手続きがスムーズに行える

・相続税が節税できる

・税務調査を見越した対応なので、税務調査を回避できる

実際に依頼するとなると、適正相場は遺産総額の0.5%~1%程度ですので、遺産額を確認しながら、税理士を上手に利用してくださいね。

3.無料相談で専門家につなげてもらう【費用:0円~】

「どこに相談すればいいのか」「自分で探す時間がない」といった方は、「無料相談」を利用してください。

『 やさしい相続』は24時間365日相談可能で、専門家を探す手間もなく、直接依頼するのが気が引ける方にとって、安心して相談できるサービスです。

電話でもメールでも行えますのでお気軽にご連絡下さい。しつこい勧誘等も行いません。大切なことだからこそ、丁寧に・確実に進めていきましょう。

まとめ【遺留分請求後に修正申告は忘れずに行おう】

相続人に遺留分請求して金額が確定後には、その分の相続税を支払う必要がありますが、状況に応じた対応が必要です。

【ケース別:遺留分請求に対する相続税の処理方法】

| 1.遺留分請求した側 |

確定後に修正申告を行う |

| 2.遺留分請求された側 |

更正の請求を行う |

| 3.遺留分請求がない |

相続金額そのままで相続税の申告をする |

とはいえ、遺留分が請求された側が『更正の請求』をしなければ、修正申告を行う必要がありませんので、必ず相手と相談しておくようにしましょう。

相続税の申告期限や遺留分の時効もあるため、間違いのないよう注意してくださいね。

【相続税の申告期限と遺留分の時効】

| 1.遺留分後の相続税申告 |

遺留分額が確定してから4か月以内に行うこと |

| 2.相続税申告の期限 |

相続開始を知ったときから10か月以内 |

| 3.遺留分侵害額請求の時効 |

相続を知って何もしなければ1年で消滅時効する |

もし、遺留分や相続税についてうまく解決できずに悩んでいる場合には、以下の3つの相談先を参考にしましょう。

| 3つの相談先 |

費用目安 |

特徴 |

| 1.弁護士 |

5,000円~(30分)

※初回相談のみ無料の事務所もある

|

相続や遺留分といった法的なことや課税に関する問題に対応できる。 |

| 2.税理士 |

5,000円~(30分)

※初回相談のみ無料の事務所もある

|

相続税についてだけではなく、節税対策のアドバイスももらえる |

| 3.無料相談を利用して専門家を紹介してもらう |

0円

※初回相談のみ

|

どの専門家にお願いすればいいのかなどのアドバイスがもらえる。 |

遺留分は法律や税金が関わっているため、専門家に相談することをオススメします。専門家に相談するだけでも、気持ち的にも不安が緩和されるはずです。

自分だけでは知り得ないプロのノウハウを聞ける可能性もありますので、上手に利用して、スムーズな解決をしてくださいね。

関連KW

・ 遺留分侵害額(減殺)請求の対象者と割合表|相続の対処法&費用解説

・ 知らないと損をする!相続弁護士を選ぶ9つの要点と費用を抑える準備

_1.png)

【監修】高橋圭(司法書士・宅地建物取引士)

- 略歴

- 高橋圭 (たかはし けい)

- 青山学院大学法学部卒業。

- 2007年司法書士試験に合格後、都内司法書士法人にてパートナー司法書士としての勤務を経て2016年ライズアクロス司法書士事務所を創業。

- 司法書士法人中央ライズアクロスグループCEO代表社員

プロフィール

_1.png)